12 Jul 2023

12 Jul 2023

Debemos trabajar en la interpretación de los datos del los mercados y el impacto de los distintos indicadores que actúan como palancas en las tendencias de los precios

Balances de oferta y demanda (fundamentales)

El mercado de materias primas ha estado históricamente condicionado por el balance entre oferta y demanda de productos en los distintos puntos del planeta, teniendo en cuenta los stocks iniciales, así como las estimaciones productivas y producciones definitivas.

Quizás las demandas mundiales se han cuadrado matemáticamente al menos en las estimaciones de las compañías comercializadoras, sin embargo debemos interpretar mejor ese número para anticiparnos a los cálculos de stock final.

Quizás las demandas mundiales se han cuadrado matemáticamente al menos en las estimaciones de las compañías comercializadoras, sin embargo debemos interpretar mejor ese número para anticiparnos a los cálculos de stock final.

La organización logística para suministrar los productos desde los países exportadores a los netamente importadores, lógicamente es consecuencia de dicha producción y demanda global y regional.

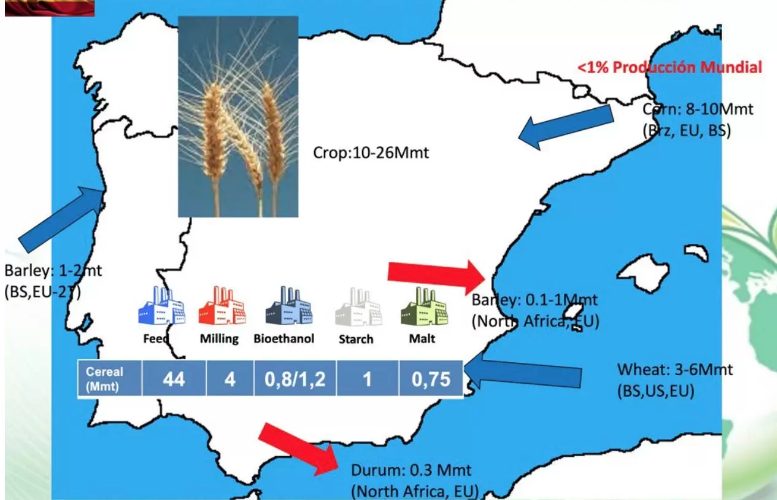

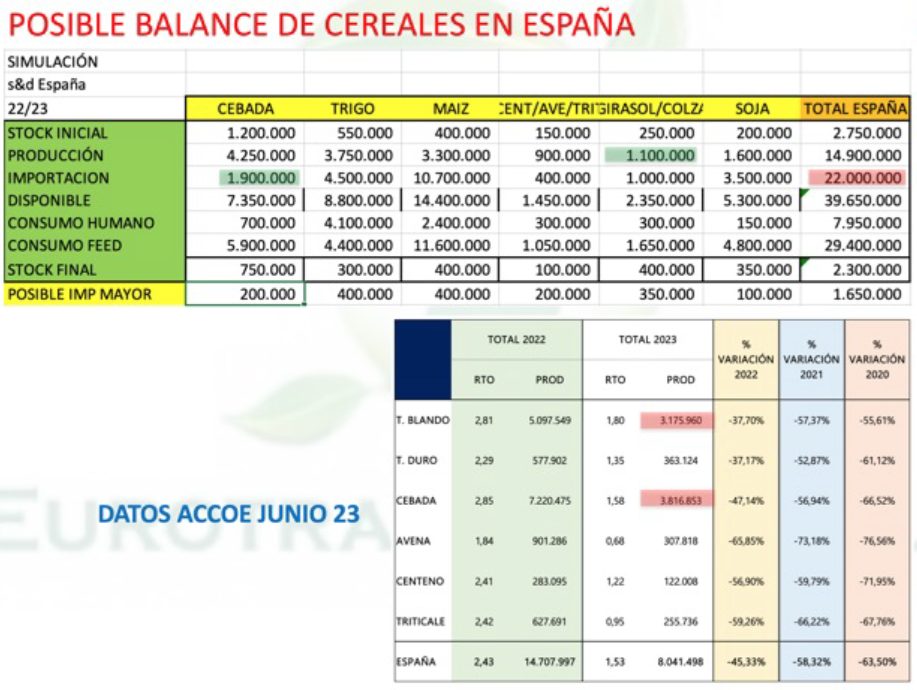

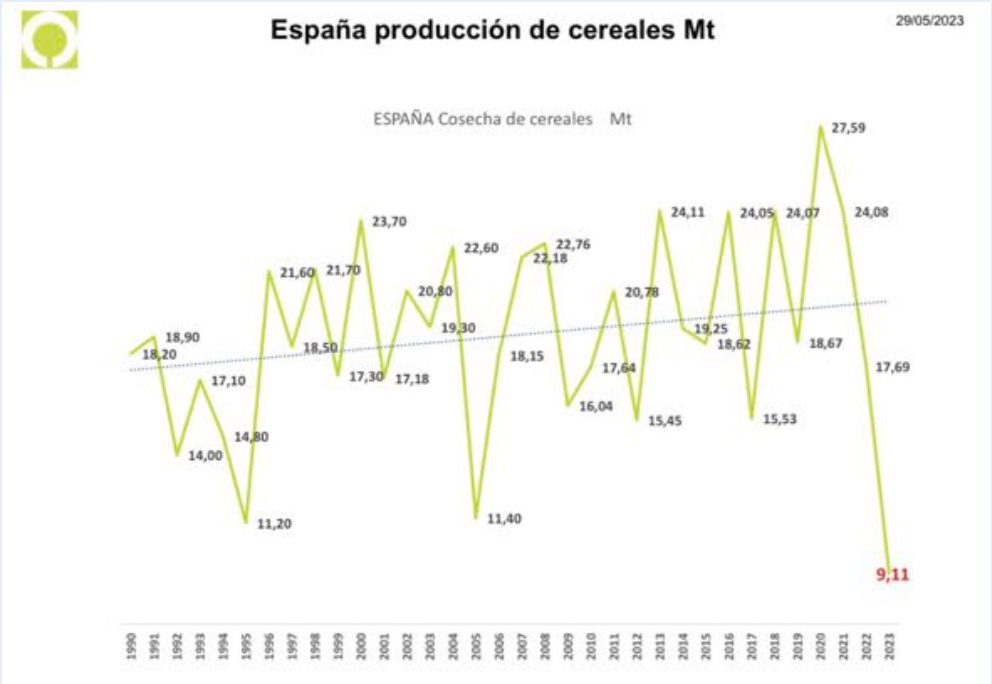

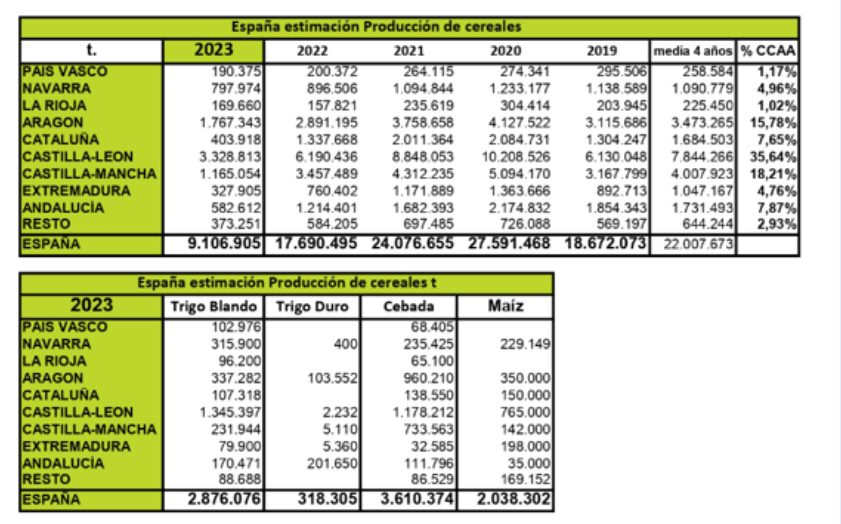

| Un ejemplo claro lo tenemos esta campaña en la península ibérica. Somos una región (España y Portugal) netamente importadora, incluso en los años de mayores producciones. El récord de producción de España fue en el año 2020 con más de 27 mtm de cosecha de cereal y la previsión para esta campaña puede no llegue a 10 millones. |

Ese déficit hay que importarlo con energías, fibras y proteína en base al precio internacional de cada uno de los productos, y ahora energéticamente debemos fijarnos en los precios de la Cebada que es el cereal mas competitivo, sin embargo hay que entender que el déficit de cosecha nacional en concreto en Cebada (4 mtm estimados vs una cosecha normal en España de 9 mtm) hay que sustituirlo con un volumen disponible que no superará 2-2,5 mtm y el resto habrá que importarlo con Trigo y Maíz en su gran mayoría.

Ese descuento que tiene la cebada vs otros cereales está manteniendo un volumen de demanda que no será sostenible, por lo que el precio de la misma en algún momento tiene que competir peor (en particular con el maíz). Por ello las decisiones a tomar ahora en cuanto a fijación de costes, debe pesar de forma importante esta situación. Si no baja el maíz de precio desde ahora y hasta inicio cosecha hemisferio norte, es muy posible que provoque una subida del precio de la Cebada.

Ese descuento que tiene la cebada vs otros cereales está manteniendo un volumen de demanda que no será sostenible, por lo que el precio de la misma en algún momento tiene que competir peor (en particular con el maíz). Por ello las decisiones a tomar ahora en cuanto a fijación de costes, debe pesar de forma importante esta situación. Si no baja el maíz de precio desde ahora y hasta inicio cosecha hemisferio norte, es muy posible que provoque una subida del precio de la Cebada.

Mapa 1. Situación rangos de volumen de producción consumo e importaciones en España.

Flujos de inversión de los fondos

El mercado inversor reacciona más inmediatamente a la noticia que se producen relativas a los diferentes productos, relativas al clima y su impacto en la oferta, noticias macro-políticas o económicas que puedan afectar directa o indirectamente, y por supuesto la entrada de los fondos de inversión en los mercados de futuros de materias primas.

Medir el impacto de los cambios de posiciones en estos mercados en la configuración del precio y la consecuencia de dichos cambios en las tendencias inmediatas bajistas o alcistas, es lo más difícil en estos momentos para la toma de decisiones de posición de cara a la gestión de costes. Medir el impacto de los cambios de posiciones en estos mercados en la configuración del precio y la consecuencia de dichos cambios en las tendencias inmediatas bajistas o alcistas, es lo más difícil en estos momentos para la toma de decisiones de posición de cara a la gestión de costes. |

Revisamos los cambios recientes y como afectan a los productos

![]()

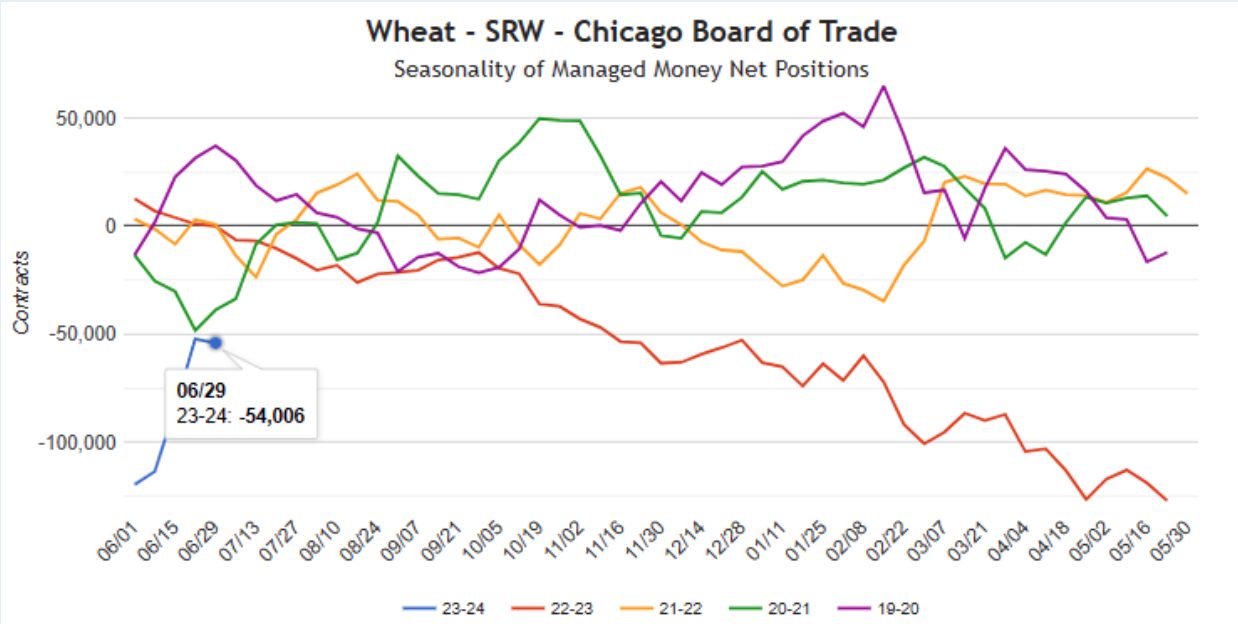

TRIGO: vemos una compra importante de casi 70.000 contratos (136 tm), lo cual supone un total superior a 9.000.000 de tm compradas, y aunque sitúa las posiciones netamente vendidas aún en 54 k contratos, por ello el precio no ha roto tendencia bajista a pesar de los buenos datos fundamentales en el globo.

TRIGO: vemos una compra importante de casi 70.000 contratos (136 tm), lo cual supone un total superior a 9.000.000 de tm compradas, y aunque sitúa las posiciones netamente vendidas aún en 54 k contratos, por ello el precio no ha roto tendencia bajista a pesar de los buenos datos fundamentales en el globo.

Gráfica 1. Evolución posiciones fondos inversión en CBOT trigo Soft Red Winter.

Gráficas 2 y 3. Evolución precios trigo en Francia y Chicago.

![]()

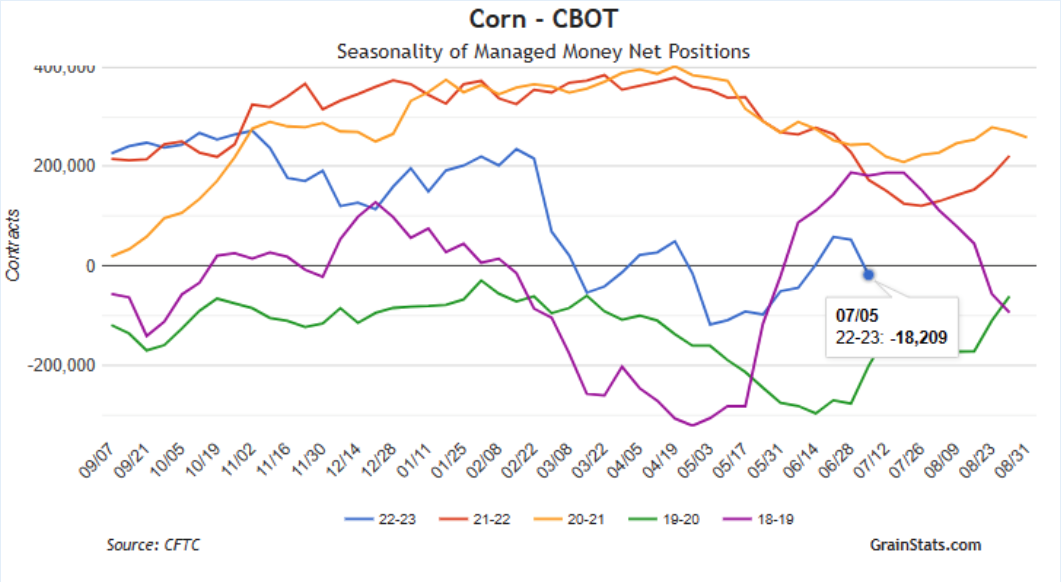

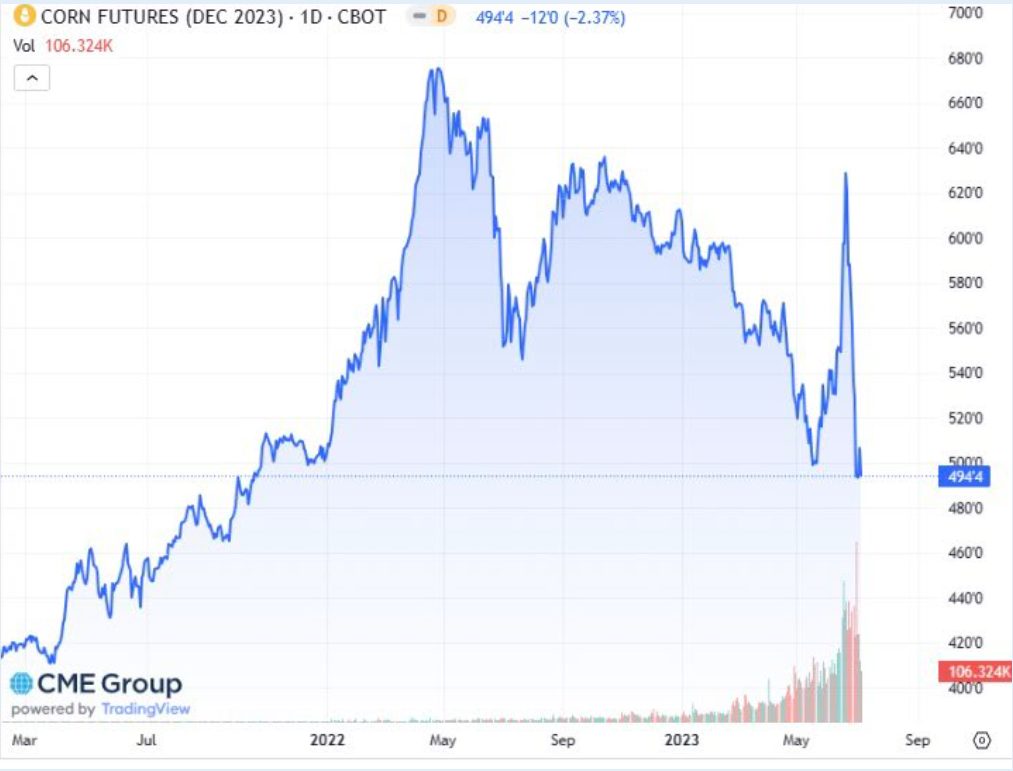

MAÍZ: mantiene una posición corta en -18 k contratos con una bajada reciente tras la publicación de mayor superficie de siembra por parte del USDA, pero había iniciado una corrección muy importante de venta desde febrero con 234 k contratos largos hasta mayo donde se situó en -118 k contratos cortos (un volumen vendido en el mercado de 352 k contratos, equivalente a -45 millones de tm.

MAÍZ: mantiene una posición corta en -18 k contratos con una bajada reciente tras la publicación de mayor superficie de siembra por parte del USDA, pero había iniciado una corrección muy importante de venta desde febrero con 234 k contratos largos hasta mayo donde se situó en -118 k contratos cortos (un volumen vendido en el mercado de 352 k contratos, equivalente a -45 millones de tm.

Ello provocó una bajada de 200 centavos en Cbot, que si nos fijamos recupera rápidamente ante la noticia de ausencia de lluvia de final de mayo y lo vuelve a perder con rapidez, con la mejoría de clima y mayor superficie.

A continuación, y si el clima continúa favorable, los fondos añadirán más ventas a sus posiciones pudiendo llegar a los -250 k contratos cortos, lo cual sin duda marcaría mayor bajada en las cotizaciones.

A continuación, y si el clima continúa favorable, los fondos añadirán más ventas a sus posiciones pudiendo llegar a los -250 k contratos cortos, lo cual sin duda marcaría mayor bajada en las cotizaciones.

Gráfica 4. Evolución posiciones fondos inversión en CBOT maíz.

Gráfica 5. Evolución precios maíz en Chicago

![]()

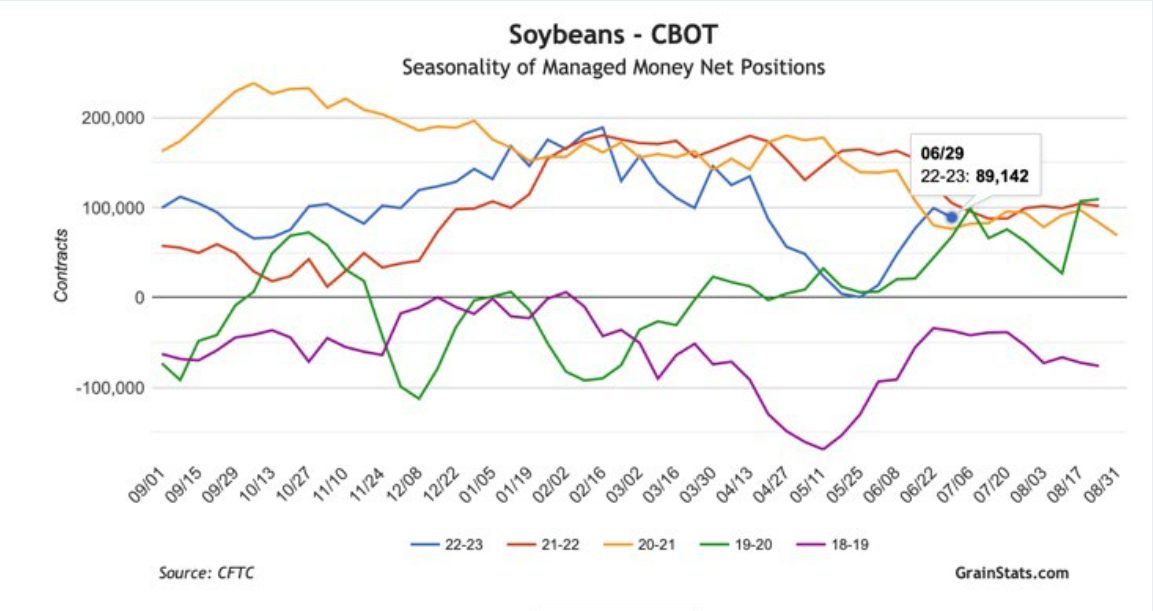

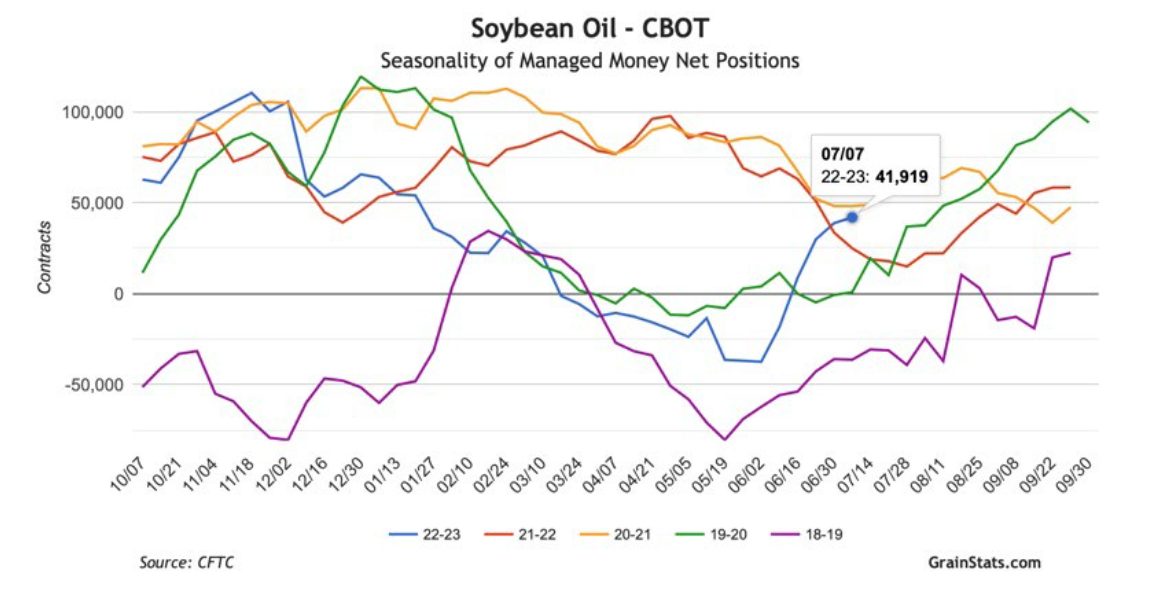

SOJA: las posiciones de fondos están siendo muy volátiles con el complejo de soja, al igual que los precios en función de las noticias que se suceden.

SOJA: las posiciones de fondos están siendo muy volátiles con el complejo de soja, al igual que los precios en función de las noticias que se suceden.

Tras el recorte en superficie de 4 millones de acres en USA, los fondos han comprado hasta 90 mil contratos de Habas (12,2 mtm aproximadamente), partían prácticamente de una posición cuadrada, venían liquidando posiciones largas durante abril y mayo,

También compran 80 mil contratos en aceite pasando de -37 k cortos a 42 k largos en dos semanas (equivalente a 2150 tm).

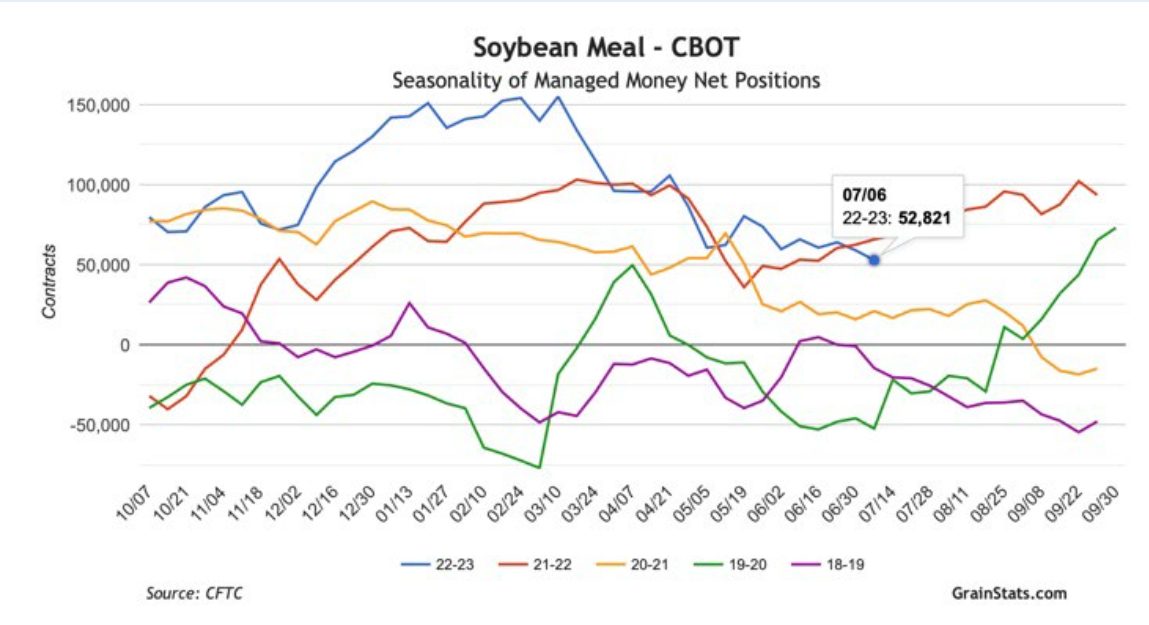

Por último, en Harina de Soja el mercado ha estado más tranquilo y los fondos (más lentamente) continúan liquidando posiciones largas, aunque aún mantienen +53 k contratos comprados

Principales granos mundiales

Trigo

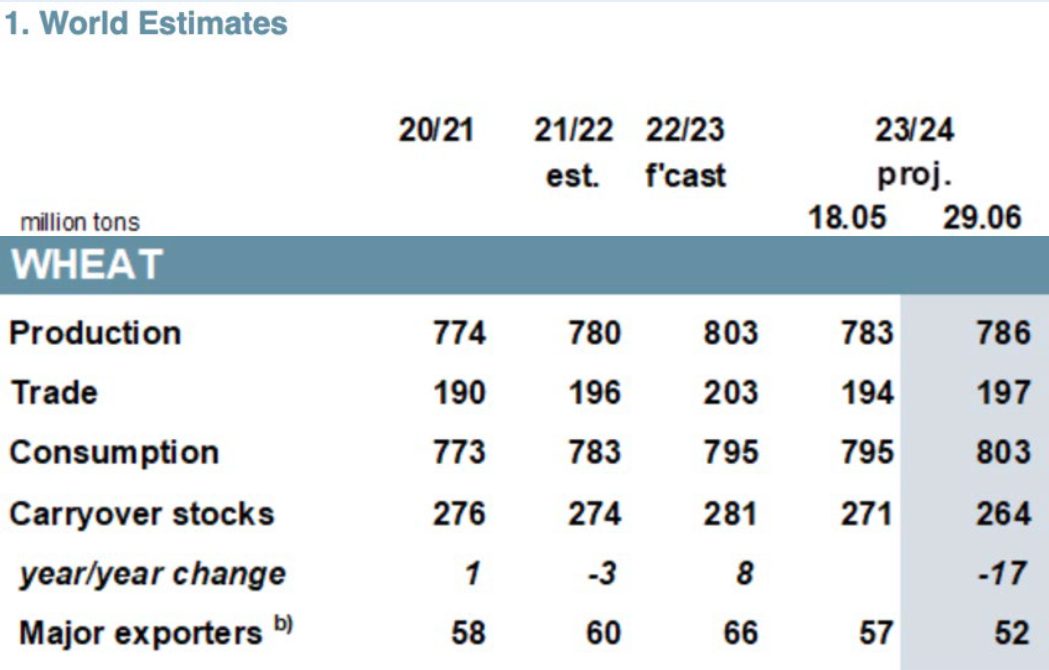

El balance mundial de trigo según las estimaciones de International Grains Council se revisa ligeramente al alza en producción desde la estimación de mayo en +3 millones de tm, que pasan directamente también al comercio global.

Quizás el dato de consumo tan alto que contempla el balance debería ir corrigiendo a menor demanda a medida que avancen los meses, el trigo es el cereal que más proteína tiene y estamos en un escenario de precios de proteínas principales muy inferior a la pasada campaña, al menos por el momento.

Por ello maíz y otros cereales robarán protagonismo en consumo al trigo en el mercado de alimentación animal, por ello seguramente el stock final del balance no quedará tan bajo como refleja IGC, esta situación dependerá según regiones productoras y consumidoras. La situación en Rusia también será de vital importancia por el elevado stock de vieja cosecha y el volumen estimado por encima de 80 mtm nuevamente para la presente, Rusia tiene que ser un actor importante en el suministro del mercado de trigo.

Otras regiones no tienen un volumen muy elevado con respecto a campañas anteriores, Australia tras dos años de grandes cosechas baja su estimación, EEUU ha tenido problemas de clima desde el inicio de la campaña y tampoco tiene su mejor año, sin embargo, se espera una recuperación para Argentina próxima cosecha y estamos iniciando una campaña muy importante en Europa con amplio volumen de producción unido a una menor demanda de alimentación animal.

Otras regiones no tienen un volumen muy elevado con respecto a campañas anteriores, Australia tras dos años de grandes cosechas baja su estimación, EEUU ha tenido problemas de clima desde el inicio de la campaña y tampoco tiene su mejor año, sin embargo, se espera una recuperación para Argentina próxima cosecha y estamos iniciando una campaña muy importante en Europa con amplio volumen de producción unido a una menor demanda de alimentación animal.

Tabla 1. Balance mundial de trigo IGC Jun 23.

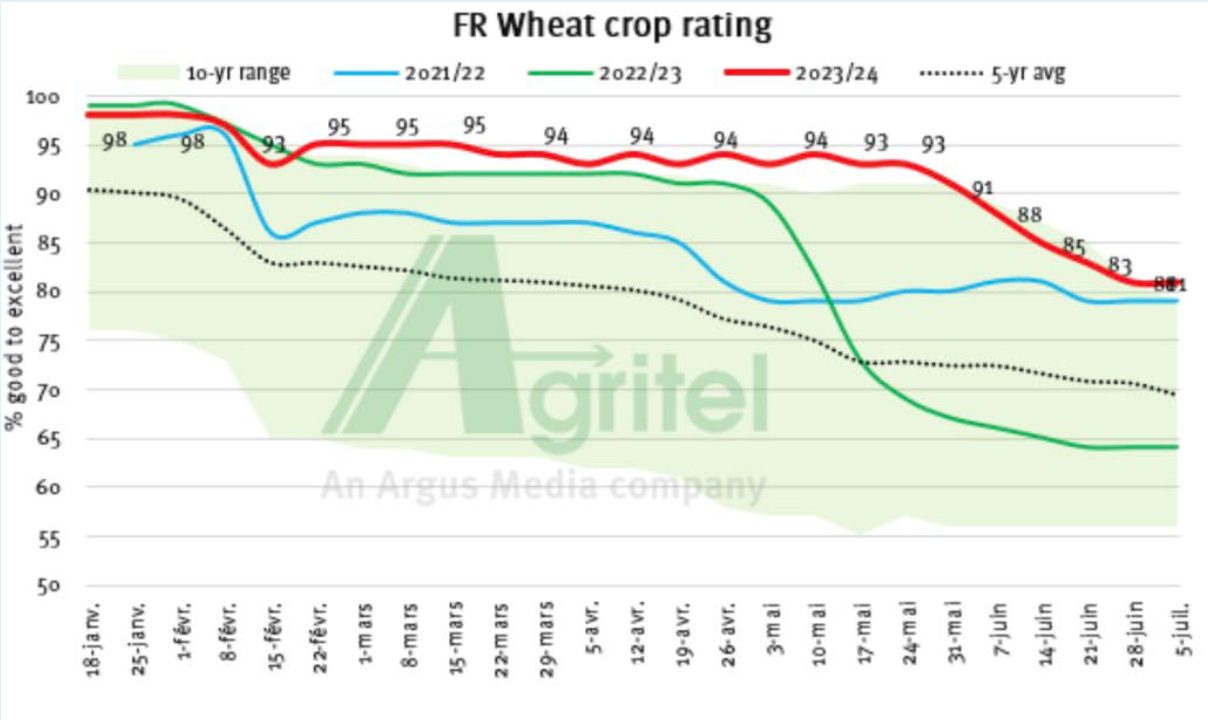

La situación de calidad de trigos en Francia se mantiene en los máximos de los últimos 10 años a pesar de la reducción en la categoría bueno/excelente durante las últimas semanas. Ello permitirá estén competitivos en el entorno exportador internacional sobre todo para destinos norte de África y veremos volumen en la cornisa sur Pirenaica por camión para la demanda española.

Gráfica 6. Evolución calidad cosecha trigo en Francia.

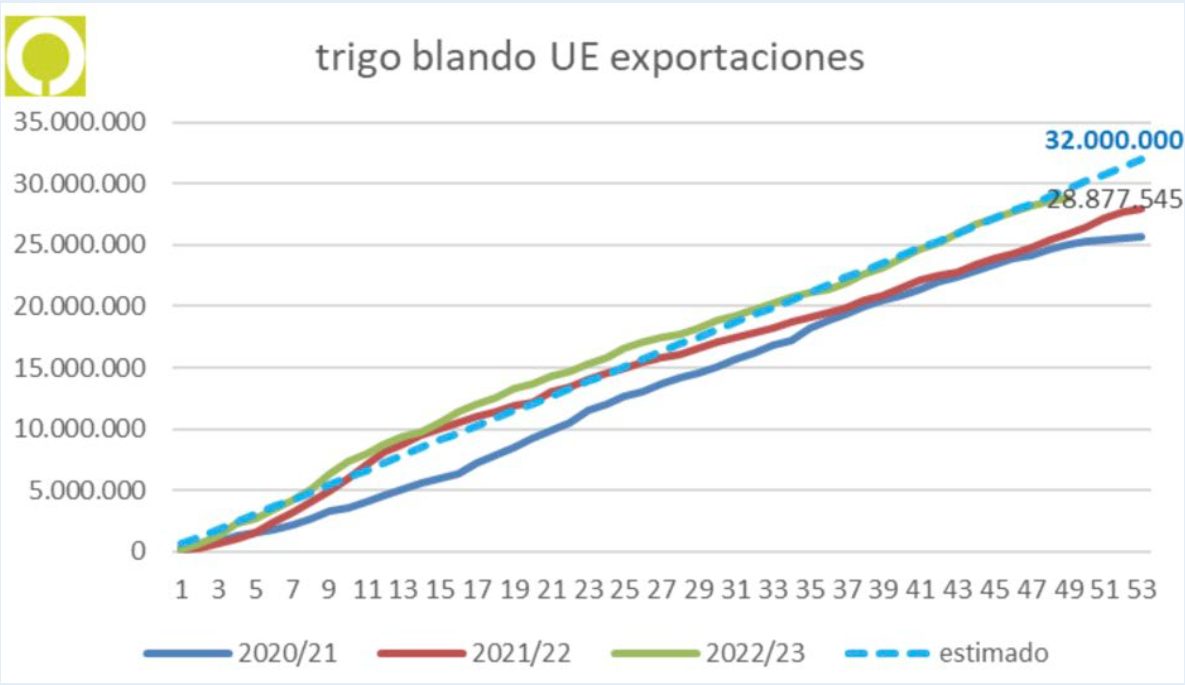

| A nivel europeo, las estimaciones de producción son similares a la pasada campaña, con 147 millones de tm a nivel EU 33 países. Ello permitirá junto con la menor disponibilidad en Ucrania esta campaña que las exportaciones europeas puedan superar el volumen de 2021 y 2022, siendo también similares a 2023, en torno a 32 millones de tm. |

Gráfica 7. Evolución exportaciones de trigo UE

En términos de precio, hemos visto precios competitivos ya tanto para disponibles de vieja cosecha en puertos como a cotizaciones para agosto/diciembre, niveles de 243 €/tm, los cuales permiten su inclusión en porcentaje importante aún en las fórmulas.

El interior el trigo se ha visto más favorecido por las lluvias de mayo y junio en algunas zonas que otros cereales, por un ciclo de cultivo más tardío. Los resultados analíticos de las muestras seleccionadas, vemos aportan unos pesos específicos muy correctos por encima incluso de las medias de otras campañas, sin embargo, los rendimientos totales se han visto afectados por el defecto de agua de marzo y abril. Por ello vamos a ver precios regularmente emparejados en destinos con los precios de importación de puertos. Niveles de 265 €/tm destinos zonas de consumo en Castilla y León hasta final de año.

El interior el trigo se ha visto más favorecido por las lluvias de mayo y junio en algunas zonas que otros cereales, por un ciclo de cultivo más tardío. Los resultados analíticos de las muestras seleccionadas, vemos aportan unos pesos específicos muy correctos por encima incluso de las medias de otras campañas, sin embargo, los rendimientos totales se han visto afectados por el defecto de agua de marzo y abril. Por ello vamos a ver precios regularmente emparejados en destinos con los precios de importación de puertos. Niveles de 265 €/tm destinos zonas de consumo en Castilla y León hasta final de año.

Quizás la tendencia ahora de precios no pueda ser demasiado a la baja salvo que veamos un movimiento agresivo del maíz que pueda arrastrar a otros cereales.

Maíz

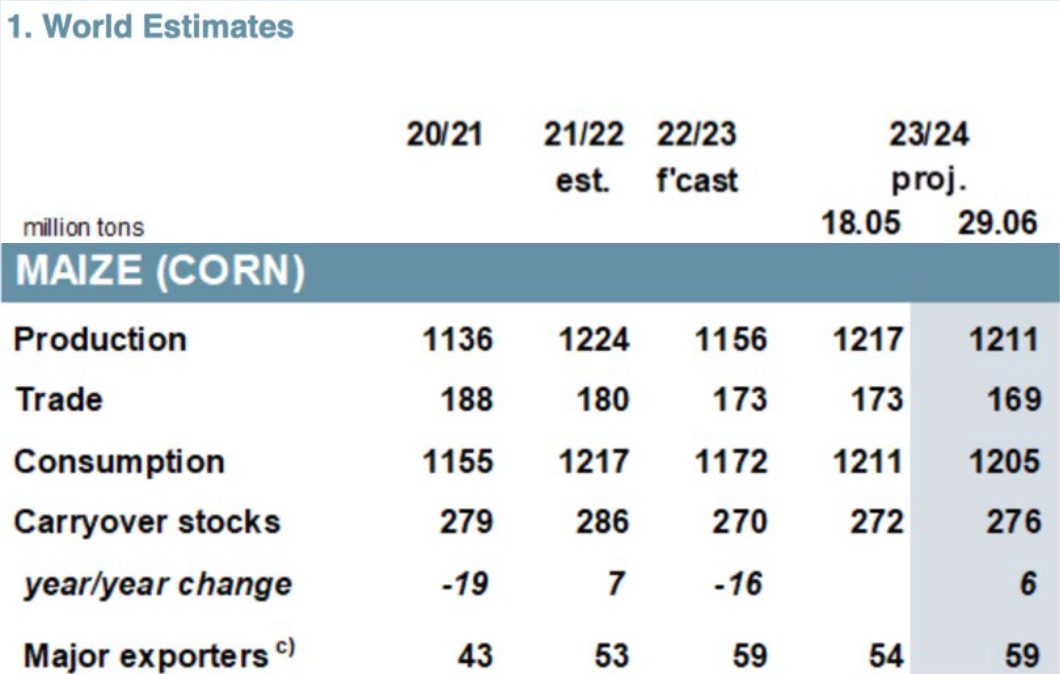

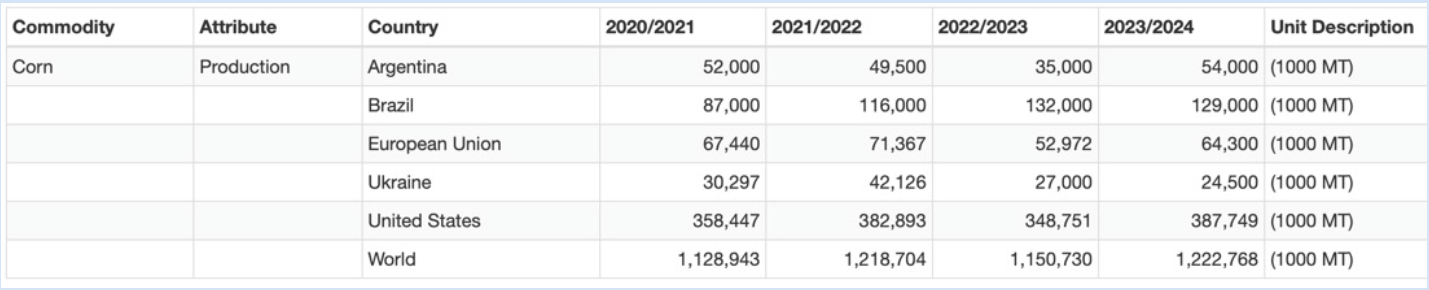

El balance para el maíz dibuja una recuperación de la producción para 23/24 hasta niveles cercanos al record de 21/22, para buscar también un alto nivel de consumo global.

Tabla 2. Balance de oferta y demanda de maíz IGC.

Tabla 2. Balance de oferta y demanda de maíz IGC.

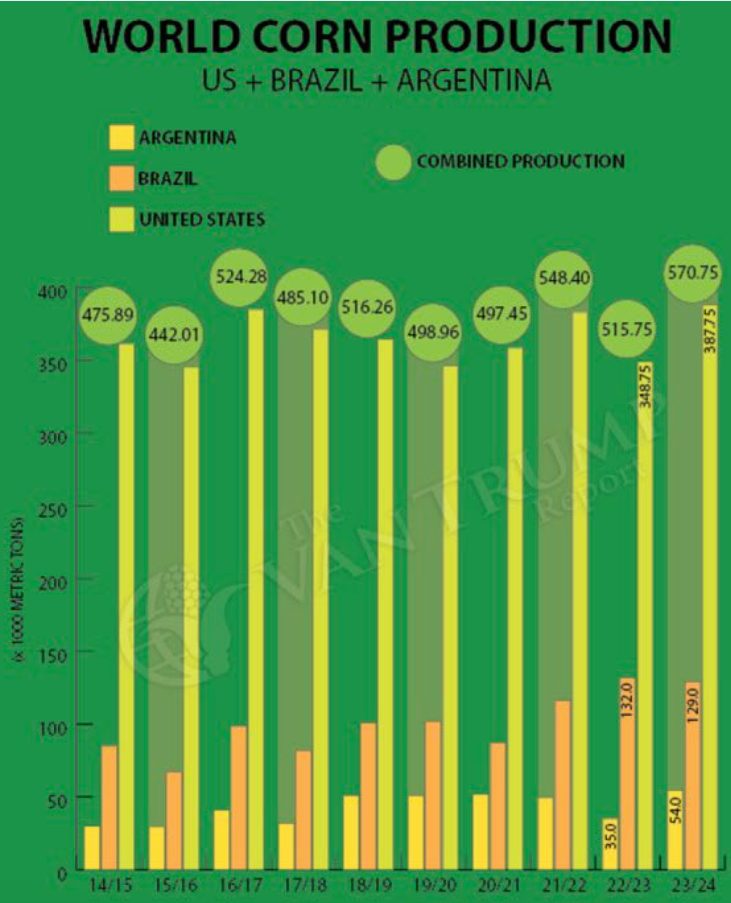

Tras la gran segunda cosecha Brasileña, donde se espera un volumen total de más de 130 millones de tm, ya iniciando tareas de recolección y a punto de poder expedir los primeros barcos.

Gráfica 8. Volumen de producción de habas de soja en Argentina/Brasil y EEUU.

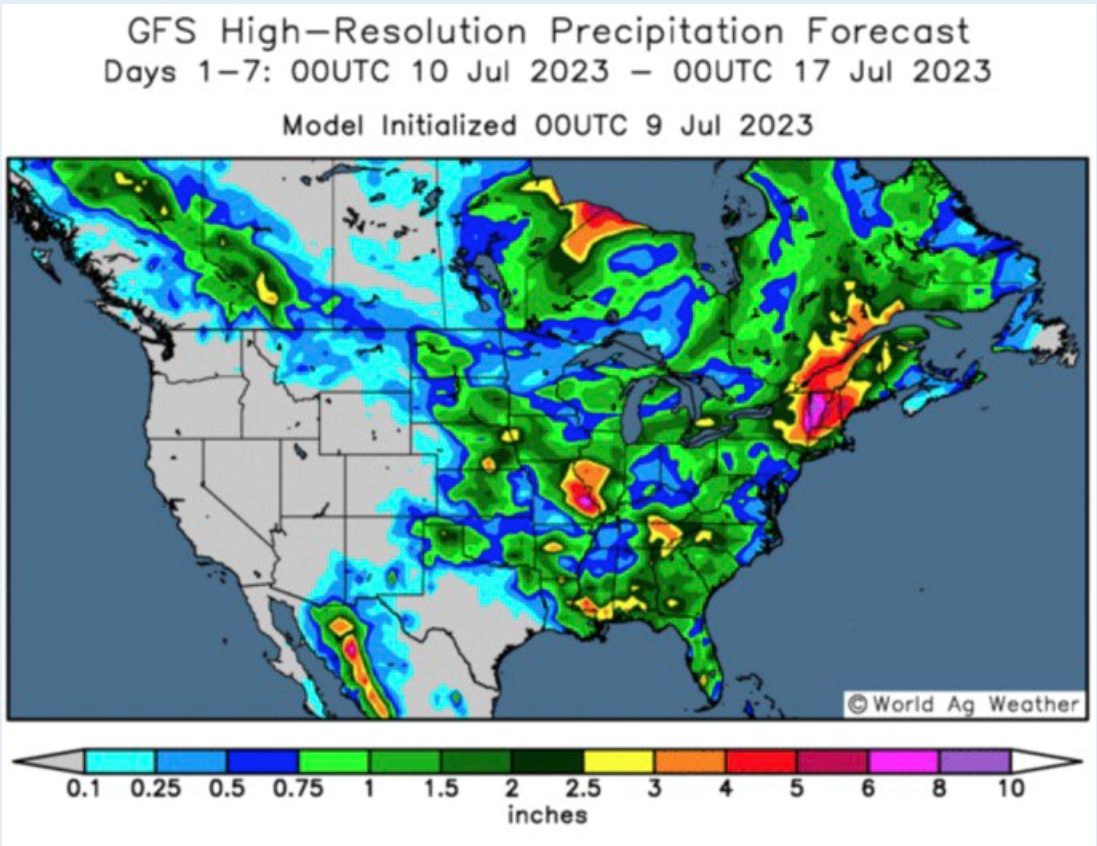

En Estados Unidos, tras el informe del USDA con el incremento de superficie para maíz, continuamos muy pendientes de la evolución del clima para confirmar una cosecha tan abundante como reflejan las estimaciones de 348 mtm.

Tabla 3. Estimación de producción de los principales países productores.

De momento continuamos con previsiones de lluvia en el cinturón de producción, por lo que podemos mantener buenas expectativas para la polinización en los estados más importantes.

Mapa 2. Previsión de precipitación 10-17 Jul 23

Como los precios no han roto por debajo de otros cereales, como es el caso de la cebada en España, de momento no vemos un giro pleno del interés comprador para las posiciones largas con maíz.

Si el cambio euro/dólar además pudiese mejorar en próximos meses, y avanzamos positivamente hacia un hemisferio norte como se espera en las estimaciones actuales, podemos ver una mejora aún de las cotizaciones.

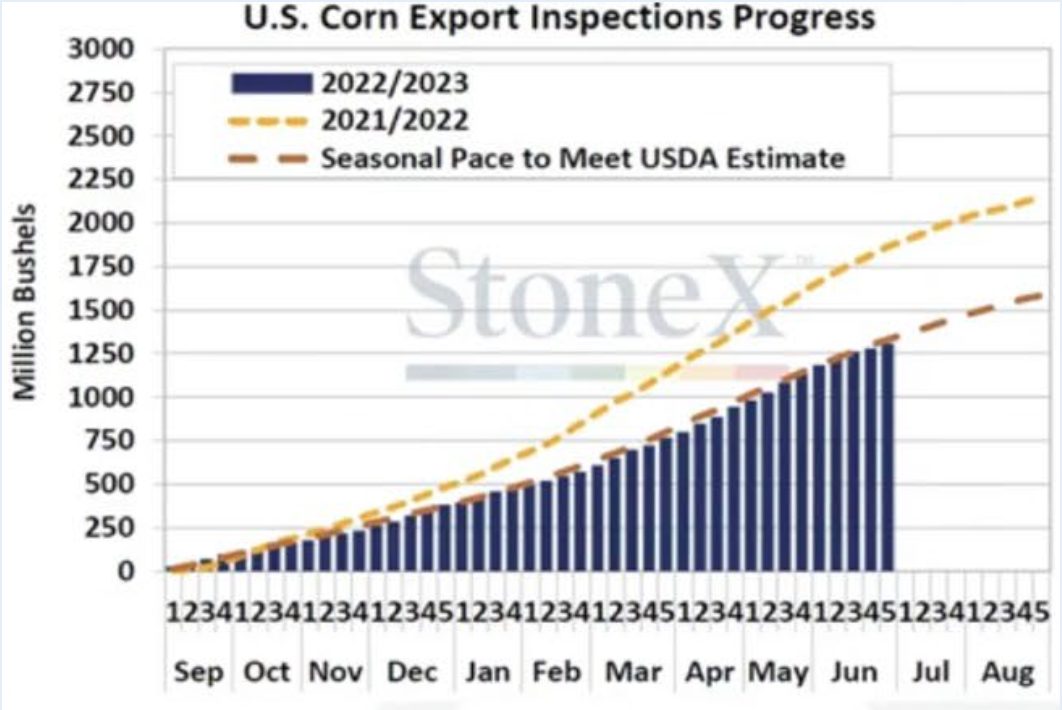

Las exportaciones de vieja cosecha continúan por debajo de lo estimado por el departamento de agricultura norteamericano y ello es motivado precisamente por ese valor relativo a nivel global.

La demanda también para Etanol en USA contenida tampoco aplica mayor resistencia a los precios por el momento, veremos si el gobierno de EEUU aplica los porcentajes anunciados de crecimiento en el mix de formula de gasolina para lo que resta de campaña y los próximos dos años. De momento parece no ejecutan esas previsiones publicadas.

Gráfica 9. Evolución exportaciones maíz en USA, vs estimación. Stone X

En puertos peninsulares los reemplazos de maíz en 233 €/tm para llegadas agosto y hasta diciembre o enero. Aún se mantienen 10/12 €/tm por encima de los precios de Cebadas de UE en puertos grandes. Entendemos que las importaciones de Cebada pueden llegar a 2,5 millones de tm para la presente campaña, pero necesitamos cubrir con maíz y trigo las otras 3,5 millones de tm de cebada nacional que no disponemos,

![]() En consecuencia si no baja más el maíz de precios será la cebada la que pueda rebotar en septiembre cuando se reduzca la oferta Europea.

En consecuencia si no baja más el maíz de precios será la cebada la que pueda rebotar en septiembre cuando se reduzca la oferta Europea.

Complejo de soja

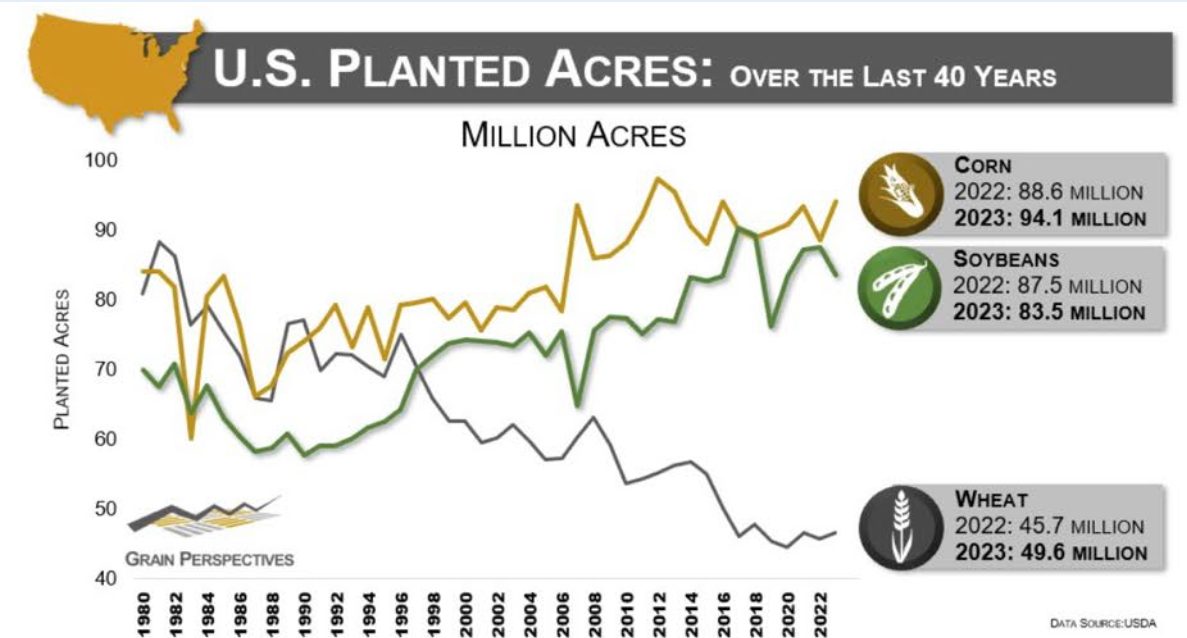

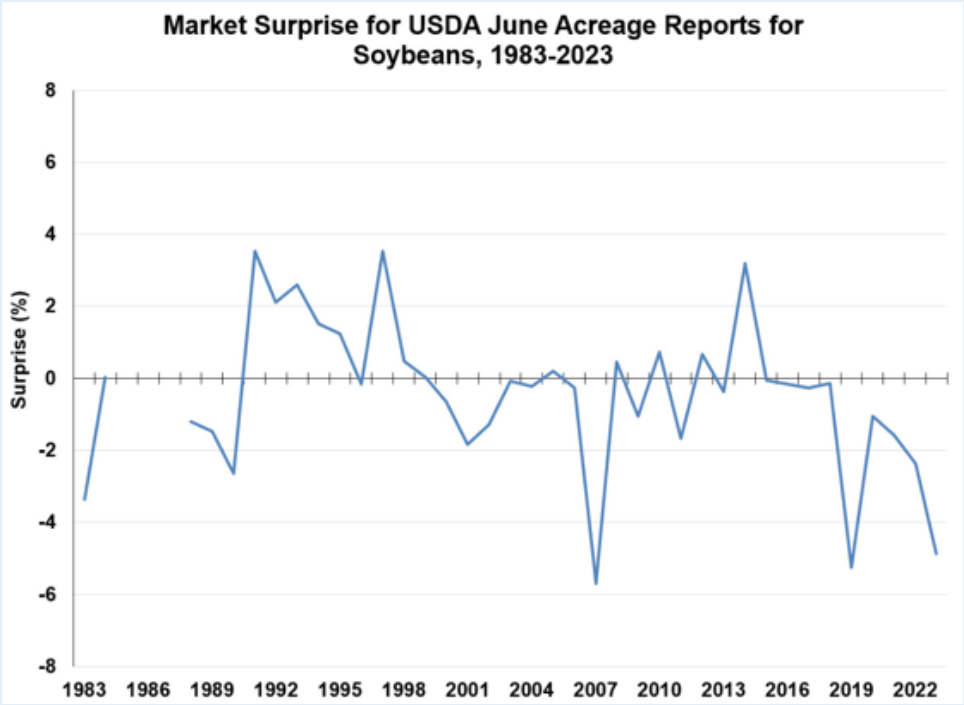

Tras el último reporte de superficie en USA por parte del departamento de agricultura el pasado 30 de Junio, en el cual sorprendentemente se recortaron nada menos que -4 millones de acres vs al 2022 y vs a la media de estimaciones previas a la publicación de los datos, el mercado entró en cierto pánico.

Gráficas 10 y 11. Evolución de la superficie de siembra en EEUU de los tres principales granos.

El comportamiento para Aceite y harina está siendo más dispar, mientras el primero mantiene la posición fuerte del complejo en un entorno donde el petróleo ha subido y las producciones de Aceite de Palma se revisan a la baja. Mientras la harina se torna en la pata débil del complejo y aunque mantiene también una alta volatilidad finalmente se sitúa en precio pleno cerca de los bajos vistos para lo que resta de año con un dólar que ahora cae al 1,095 nuevamente.

Desde ese momento el mercado se fija más detenidamente en la evolución del clima. Ahora no podemos permitirnos errores en los rendimientos y por ello vemos una volatilidad alta nuevamente en el precio de las habas.

Gráfica 12. Precio futuros nov 23 habas de soja en Chicago

El comportamiento para Aceite y harina está siendo más dispar. Mientras el primero mantiene la posición fuerte del complejo en un entorno donde el petróleo ha subido y las producciones de Aceite de Palma se revisan a la baja, la harina se torna en la pata débil y, aunque mantiene también una alta volatilidad, finalmente se sitúa en precio pleno cerca de los bajos vistos para lo que resta de año con un dólar que ahora cae al 1,095 nuevamente.

El comportamiento para Aceite y harina está siendo más dispar. Mientras el primero mantiene la posición fuerte del complejo en un entorno donde el petróleo ha subido y las producciones de Aceite de Palma se revisan a la baja, la harina se torna en la pata débil y, aunque mantiene también una alta volatilidad, finalmente se sitúa en precio pleno cerca de los bajos vistos para lo que resta de año con un dólar que ahora cae al 1,095 nuevamente.

Gráficas 13 y 14. Precio futuros nov 23 aceite y harina de soja en Chicago.

Gráficas 15 y 16. Cotización Eur/USD y evolución precios del barril de Brent.

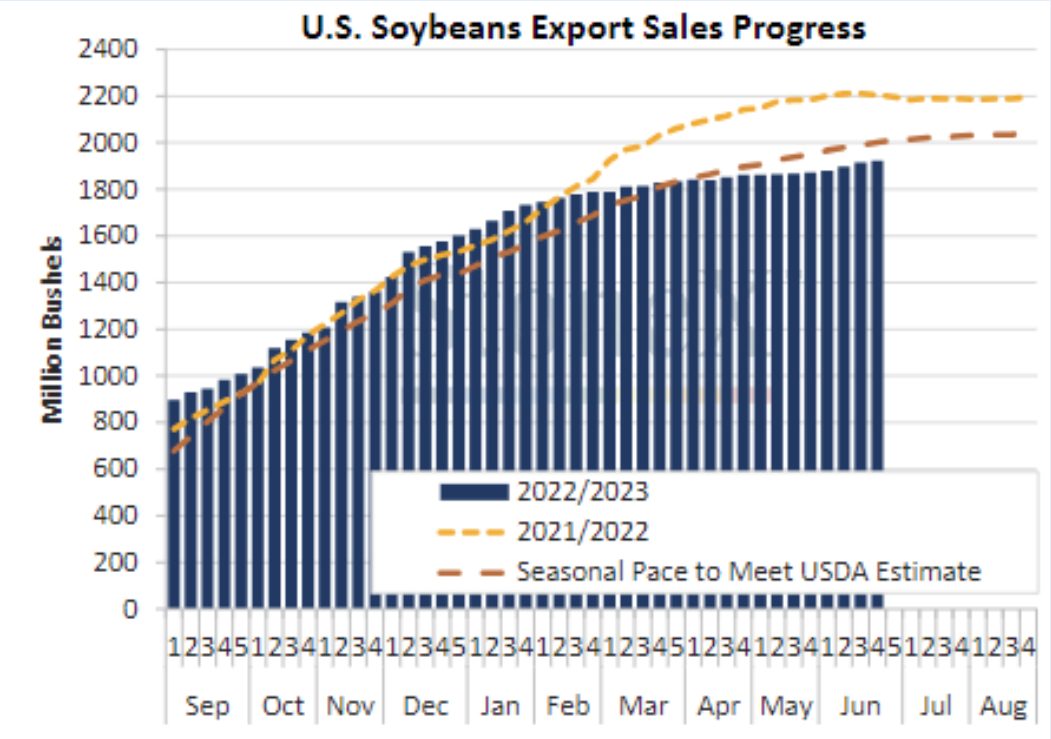

El volumen comercial se mantiene mucho más activo en las cargas Brasil, EEUU mantiene el volumen de ventas por debajo de las estimaciones iniciales previstas para el año.

Gráfica 17. Evolución ventas soja en EEUU. Stone X

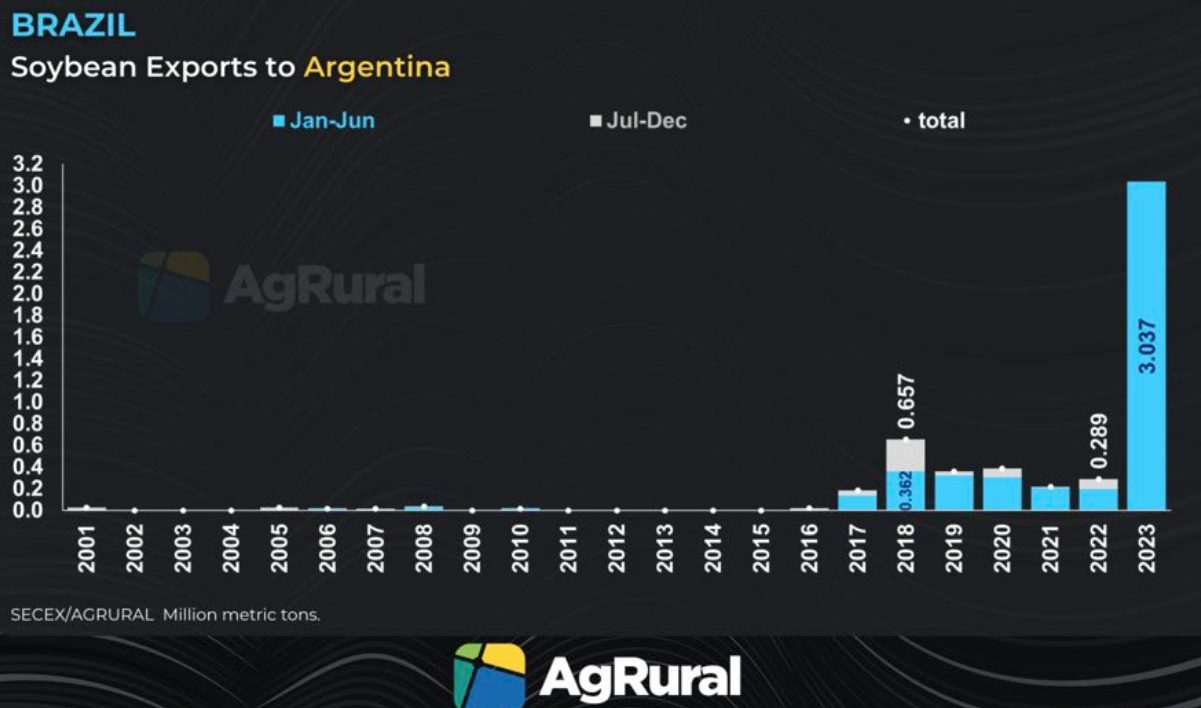

Brasil incluso envía cargamentos de Habas a Argentina como venimos comentando meses anteriores, acumulamos ya entre enero y junio más de 3 millones de tm.

Gráfica 18. Exportaciones anuales de habas de soja de Brasil a Argentina.

Situación en España y Portugal

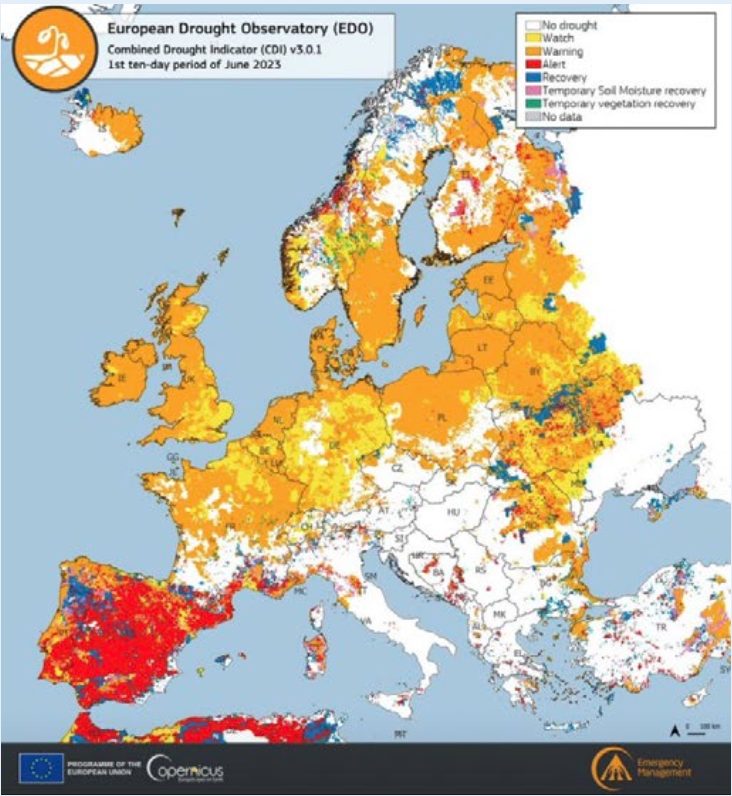

Como también hemos venido monitorizando, el clima en Europa ha sido más favorable para la mitad sur oriental del continente. Hemos tenido una sequía muy severa en la península Ibérica y un exceso de calor en la parte norte del continente que finalmente ha afectado a los rendimientos finales en los países que bañan sus costas el océano atlántico y el mar báltico.

Mapa 3. Seguimiento monitor sequía en Europa.

Las previsiones en España mejoran ligeramente vs las primeras estimaciones de Cooperativas, Accoe y Cesfac, pero sin duda nos dejarán la peor cosecha en la península de los últimos 20 años.

Tabla 4. Estimaciones Eurotrade Agricola para el balance de producción e importación en España. Estimación de producción de cereal ACCOE jun 23.

Gráficas 19 y 20. Estimaciones cosecha Española según cooperativas agroalimentarias.

En consecuencia, debemos sin duda anticiparnos en las decisiones de coberturas, asegurando la operativa de pipeline internacional, espacio en puertos y sobre todo logística para asegurar el abastecimiento de nuestras plantas de producción.

En consecuencia, debemos sin duda anticiparnos en las decisiones de coberturas, asegurando la operativa de pipeline internacional, espacio en puertos y sobre todo logística para asegurar el abastecimiento de nuestras plantas de producción.

Sobre todo el interior peninsular está muy obligado a valorar las decisiones de coberturas, en cereales. Tenemos la mitad sur con muy poca disponibilidad de cebadas y trigos, la mitad norte deberá recibir un porcentaje muy elevado de sus áreas cercanas al consumo y esas regiones no exportarán a otras en la península prácticamente en ningún momento de la campaña, eso sí tampoco esperemos que nos ofrezcan permanentemente a descuento vs reemplazo de puerto la mercancía con continuidad.

Es un año para fortalecer los acuerdos estratégicos con proveedores.

Los precios hoy están algo descontados. Se opera con precios para agosto/diciembre en destino Castilla y León:

![]() Cebada 245 €/tm

Cebada 245 €/tm

![]() Trigo no inferior a 265 €/tm

Trigo no inferior a 265 €/tm

![]() Maíz difícil mejorar un 260 €/tm para agosto y septiembre, quizás -3 eur para ago/dic.

Maíz difícil mejorar un 260 €/tm para agosto y septiembre, quizás -3 eur para ago/dic.

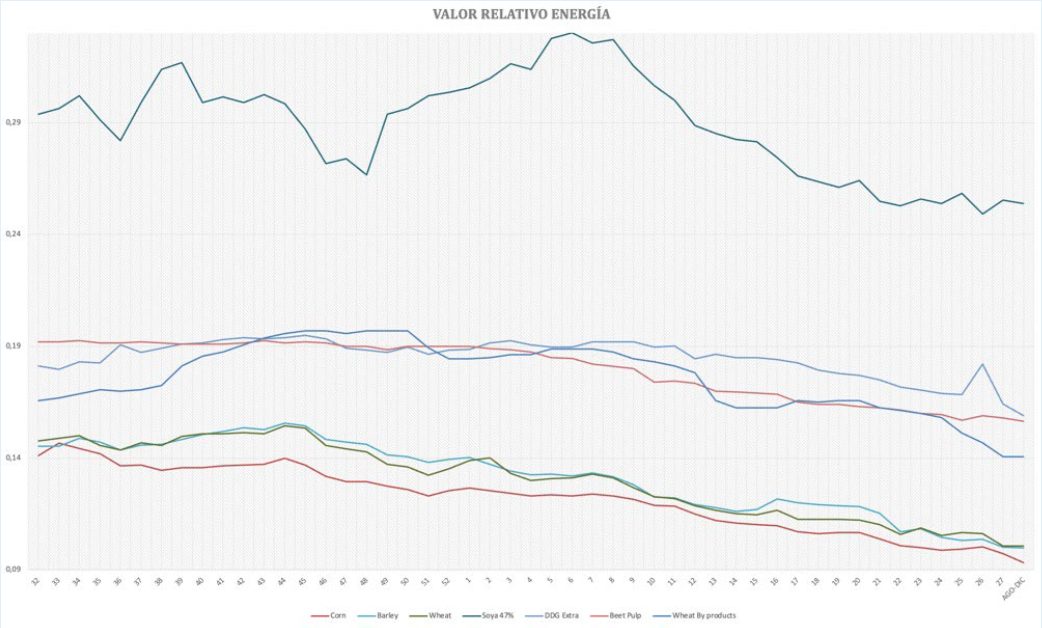

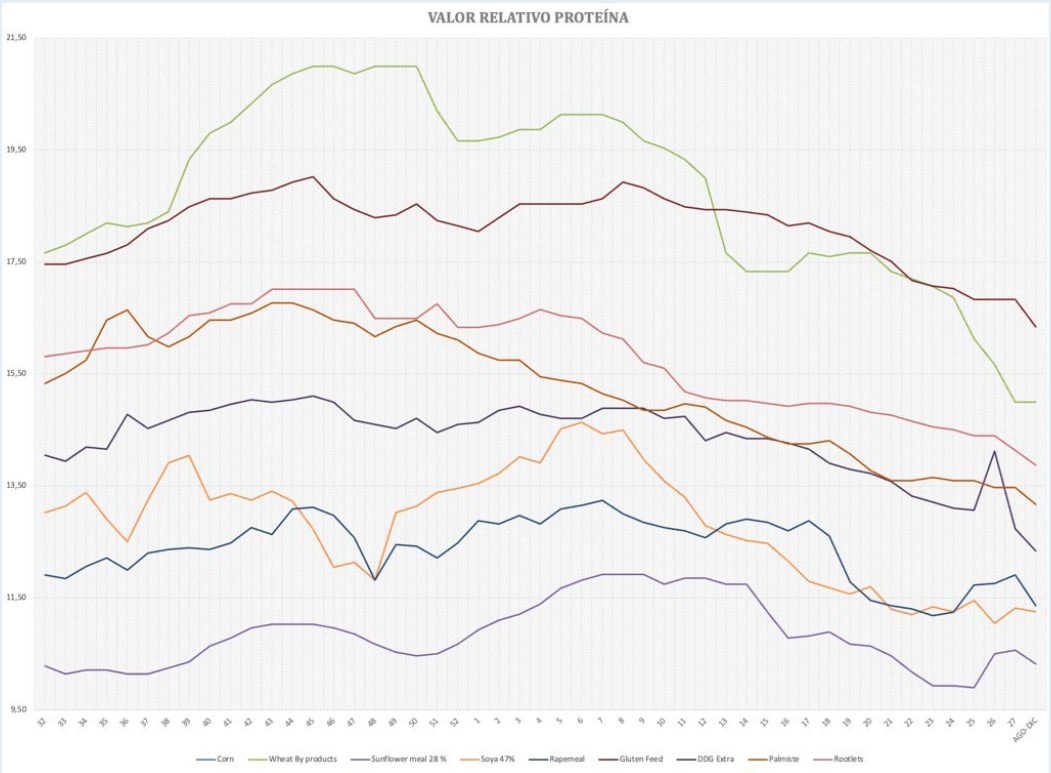

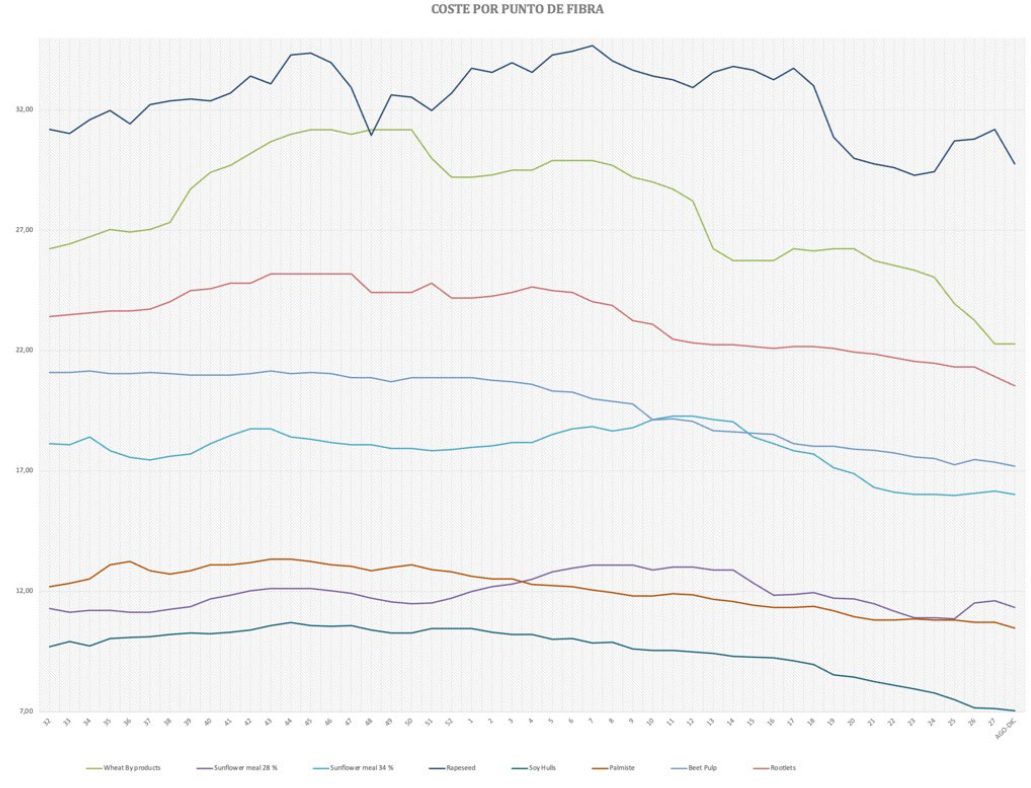

Valor relativo nutricional de los ingredientes

Revisamos globalmente la competitividad de los ingredientes en función de su aporte nutricional mayoritario.

Tenemos una situación en Energías con una Cebada compitiendo en posiciones de Litoral como en el Interior peninsular. Como también hemos venido comentando la bajada de la proteína está permitiendo que podamos pensar más en maíz para los próximos meses, puesto que comienza a tener más sentido sobre todo en las fábricas cercanas al litoral para tomar decisiones estratégicas.

Vemos bajada del valor nutricional de todas las proteínas de forma global para todas las materias primas, pero debemos fijarnos para próximos estudios especialmente en DDG de maíz y la proteína que aportan los subproductos de trigo, quizá maximizando su inclusión podamos ahorrar algo más de coste de cara a agosto y septiembre.

Las fibras se mueven de forma dispar, mientras la paja de cereal está intocable por falta de disponibilidad, las alfalfas muy mantenidas en precios, tenemos productos como la Cascarilla de Soja, Salvado de Trigo, o Harina de palmiste, que compiten mejor el próximo mes.

Fuentes de Información: AGRITEL, AG RURAL, CBOT, GRAIN PERSPECTIVES, INTERNATIONAL GRAINS COUNCIL, GRAINSTATS, MATIF, METEORED, KEVIN VAN TRUMP, UCRANIAN GRAIN ASOCIATION, USDA, REUTERS, STONEX, INVESTING.COM, EXPANSION, FAO, EUROPEAN DROUGHT OBSERVATORY, COOPERATIVAS AGROALIMENTARIAS Y Eurotrade Agrícola (elaboración propia).

Elanco y la barra diagonal son marcas registradas de Elanco o sus filiales.©2022 Elanco Animal Health, Inc. o sus afiliadas.

Suscribete ahora a la revista técnica de nutrición animal

AUTORES

Efecto del nuevo complejo zinc(II)-betaína sobre la digestibilidad en lechones

Susanne Rothstein

Informe materias primas ASFAC

ASFAC

Lechería de alta producción y sostenibilidad ¿Sólo para sistemas pastoriles?

José Luis Repetto

Carbohidratos para gatos: ¿alternativa energética o enemigo silencioso? Parte I

Ada E. Lugo

Ácidos grasos volátiles de cadena ramificada en formulación dinámica

Jose Luis Ruiz Castillo

El cobre en la dieta de gallinas ponedoras

Vinício dos Santos Cardoso

Interacciones minerales y digestibilidad del calcio en pollos de engorde

Kyle Venter

El papel de la fibra en las dietas de aves

José Ignacio Barragán

Tratamiento con ácido propiónico en la calidad microbiana de la paja

Un día en la vida del fósforo en el cerdo – Parte II

Rafael Durán Giménez-Rico

Optimizando el desempeño en situaciones de estrés

Horta Felipe

Suplementación con hidroxitirosol en la cerda ibérica

Álvaro Fernández de Juan

Estrés térmico: el enemigo silencioso de la producción animal

Vasudha Kuncham

Fuentes de Calcio

Alba Cerisuelo

Cambio climático y contaminación por micotoxinas en piensos para animales

Rui A. Gonçalves