23 Jul 2024

23 Jul 2024

La presión de cosechas y la baja demanda llevan los precios de los granos a mínimos desde 2021.

Los precios altos se arreglan con precios altos.

Evidentemente de una forma muy coloquial, se cumplen los principios de la economía más básicos, cierto es que existe un timing difícil de controlar.

Hemos vivido unos años muy convulsos y volátiles en el mercado de materias primas, condicionado por la pandemia de 2020 y los recortes productivos a nivel mundial en 2021, seguidos de una guerra entre Rusia y Ucrania, siendo estos dos de los principales productores mundiales de cereales, aceites y energía. Que han llevado los precios y la especulación a niveles máximos vistos históricamente.

Estas situaciones provocan por supuesto una inflación desmedida y por desgracia tienen en consecuencia una disminución de la demanda, notándose en mayor medida en las economías menos saneadas.

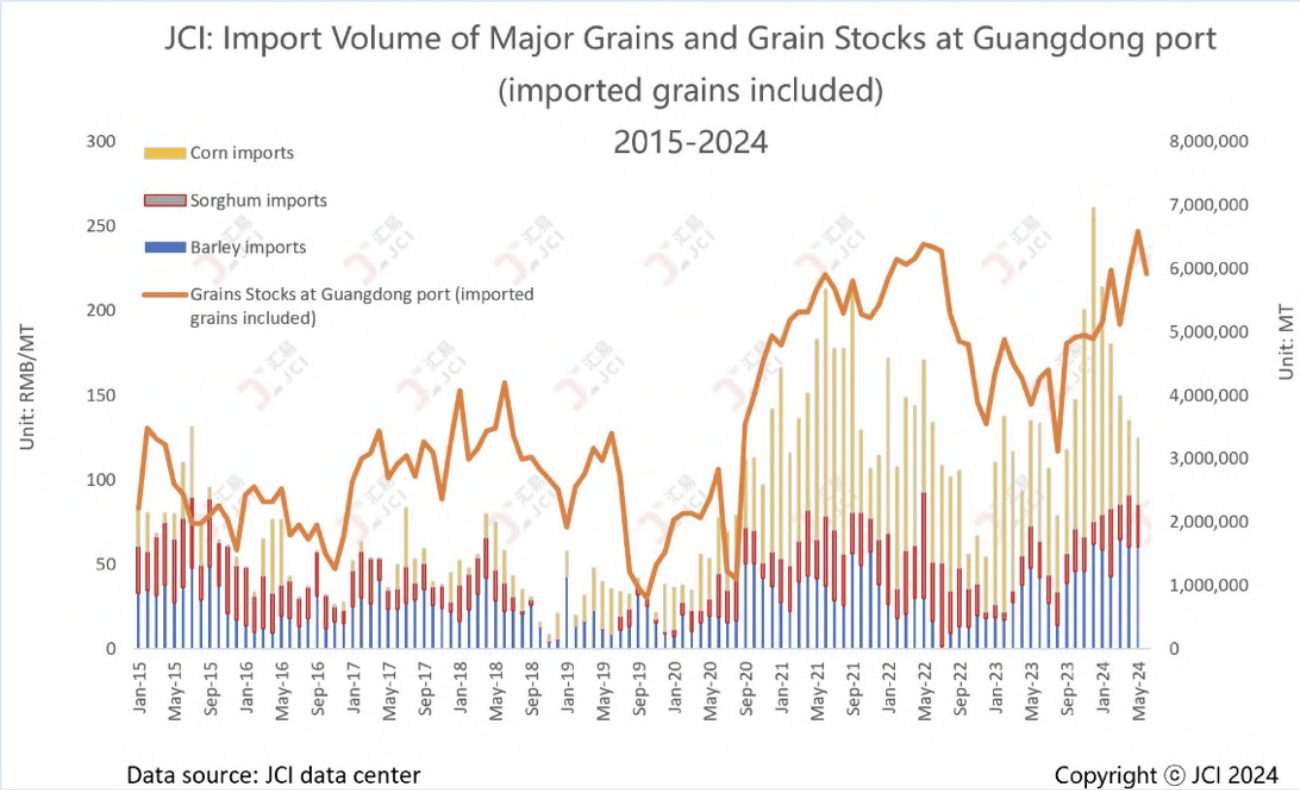

China, por ejemplo, acumula un descenso progresivo de las importaciones de grano desde el tercer trimestre de 2023, como vemos en el gráfico.

Gráfica 1. Evolución importaciones de Maíz, Sorgo y Cebada vs. los stocks en China

|

Además, y en concreto en Europa, estamos aplicando unas normativas de bioseguridad, bienestar animal, ausencia de antibióticos, etc., que van en contra de la producción y productividad de la capacidad instalada. Todo ello desequilibra la balanza entre oferta y demanda. Una vez que en el planeta se recuperan nuevamente las cosechas, junto con esa demanda creciente pero contenida, los precios elevados no se sostienen y vuelven a niveles previos a toda esta situación.

Gráfica 2. Evolución porcentual de precios en el último mes. Por ejemplo, revisando la serie histórica del maíz, cada vez que se producen crisis globales, los precios suben un escalón y esos mínimos se sitúan más arriba, es importante interpretarlo. |

Gráfica 3. Seguimiento histórico del precio del maíz en Chicago.

EL DÓLAR SE DEBILITA

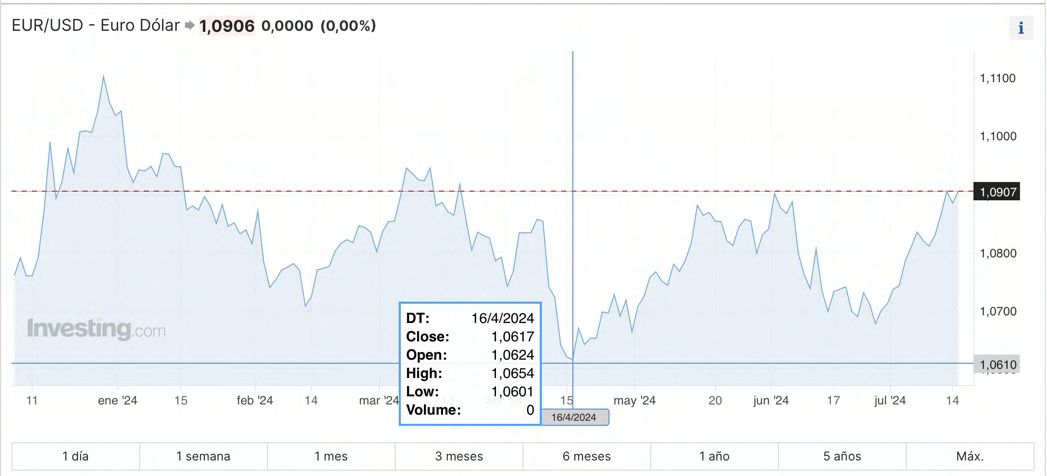

El euro supera los 1,09 dólares por primera vez en cuatro meses, tras el descenso de la inflación en España y Alemania y de que el incide de precios de producción en EE. UU. repuntara el pasado mes de junio.

| Dicho índice repuntó hasta el 2,6 % interanual, frente al 2,4 % de mayo, según los datos publicados por la oficina de estadísticas laborales. La confianza de los consumidores estadounidenses cayó en julio a su nivel más bajo en ocho meses, debido a que los altos precios continuaron pesando en la opinión de los encuestados, cediendo de los 68,2 a los 66 puntos en junio según el índice de seguimiento de la Universidad de Míchigan. |

Dato positivo para el cálculo de los precios de reemplazo de las materias primas de importación de terceros países.

Gráfica 4. Evolución cambio euro dólar

Principales granos mundiales Trigo

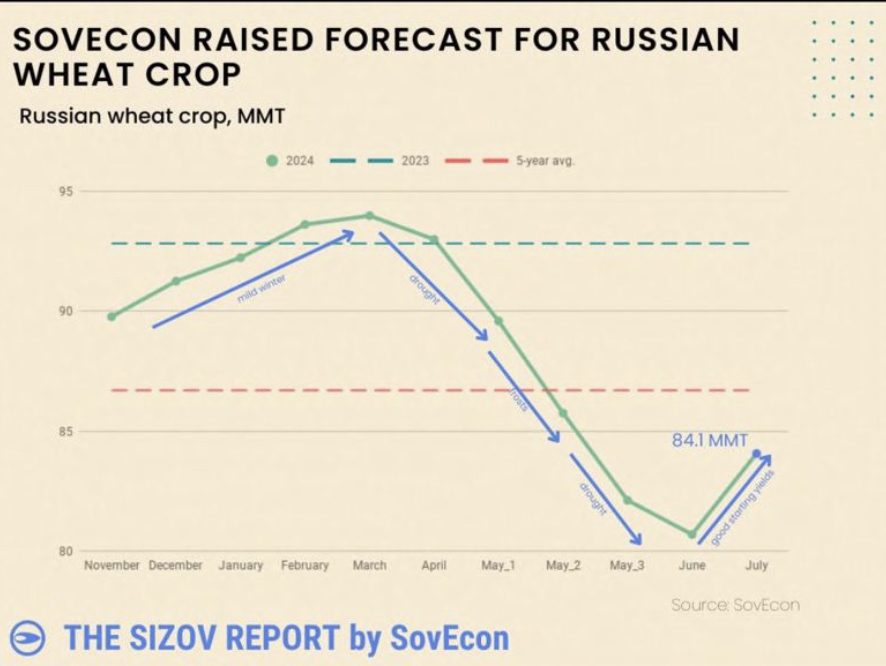

Podemos interpretar como tendenciosas las informaciones tan negativas que se produjeron durante el mes de mayo y junio por parte de las entidades privadas de opinión con respecto a la producción en Rusia, reduciéndola incluso por debajo de los 80 millones de tm. Mientras que el USDA se mantuvo no por debajo de los 83 millones de tm, al inicio del proceso de recolección. Se vuelve a revisar al alza la producción, hacia los 83/84 Mtm, lo cual ha provocado un importante descenso en el precio del trigo tanto en Chicago como en Matif.

Gráfica 5. Evolución de las estimaciones de producción trigo en Rusia por parte de SovEcom.

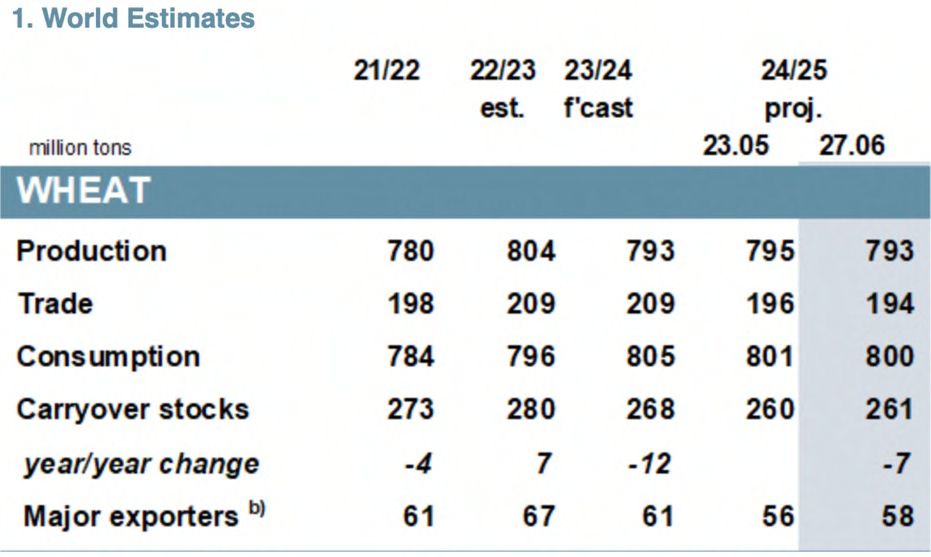

El balance mundial queda bastante equilibrado reduciéndose, eso sí, en -7 Mtm, situando el stock previsto por segundo año consecutivo a la baja.

Tabla 1. Balance mundial de trigo IGC.

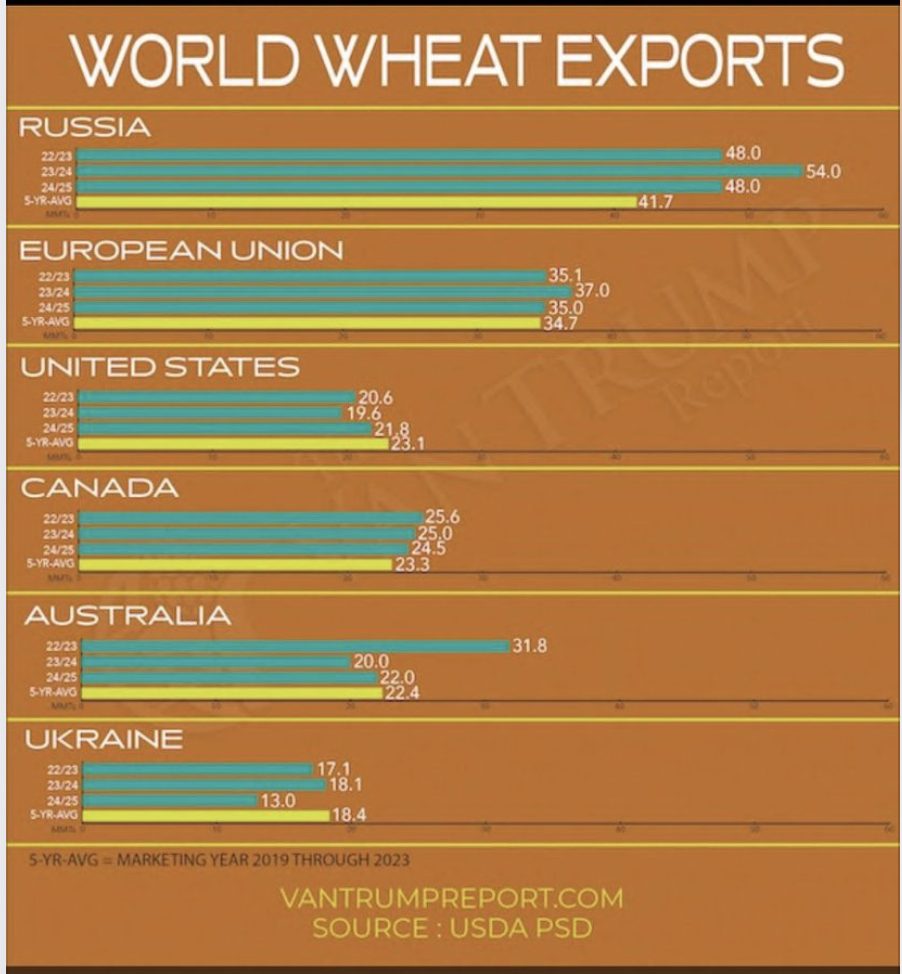

En consecuencia, las exportaciones previstas para Rusia y Ucrania serán significativamente más bajas, pero la disponibilidad mundial se ve compensada con la estabilidad global de la Unión Europea y Canadá, y la recuperación en Argentina, EE. UU. y Australia.

Gráfica 6. Evolución exportaciones principales regiones del mundo.

Posiblemente la actual corrección en precios sitúa al trigo lo suficientemente competitivo como para pensar que los precios actuales estén cerca de los niveles bajos que deban dibujar para la campaña. Tenemos un Matif hoy (15 julio) en 222,5 €/tm (para vencimiento diciembre 24), desde los 274 que llegó a alcanzar el pasado 27 de mayo, y puede estabilizarse en esta línea de los 220 €/tm.

Recordemos que Francia tiene un 5 % menos de superficie sembrada de trigo y se han revisado por debajo del 60 % las condiciones bueno/excelente tras las lluvias generalizadas en las zonas más al norte que pueden afectar al trigo harinero (que es el que refleja Matif), pudiendo situar mayor volumen de trigo forrajero en el mercado centroeuropeo.

Gráfica 7. Precios Matif trigo vto. Dic 2024.

Sin embargo, nos fijamos en la curva de Chicago la cual nos refleja que no vemos los niveles actuales de futuros desde septiembre 2020.

Gráfica 8. Evolución precios trigo Soft Red Winter en Chicago

Los precios en puertos peninsulares están cerca de los 220 €/tm. No será el trigo el cereal con más demanda para Feed, teniendo en cuenta su valor relativo vs precios de maíz y cebadas, y con una proteína en base a harina de soja muy competitiva.

Maíz

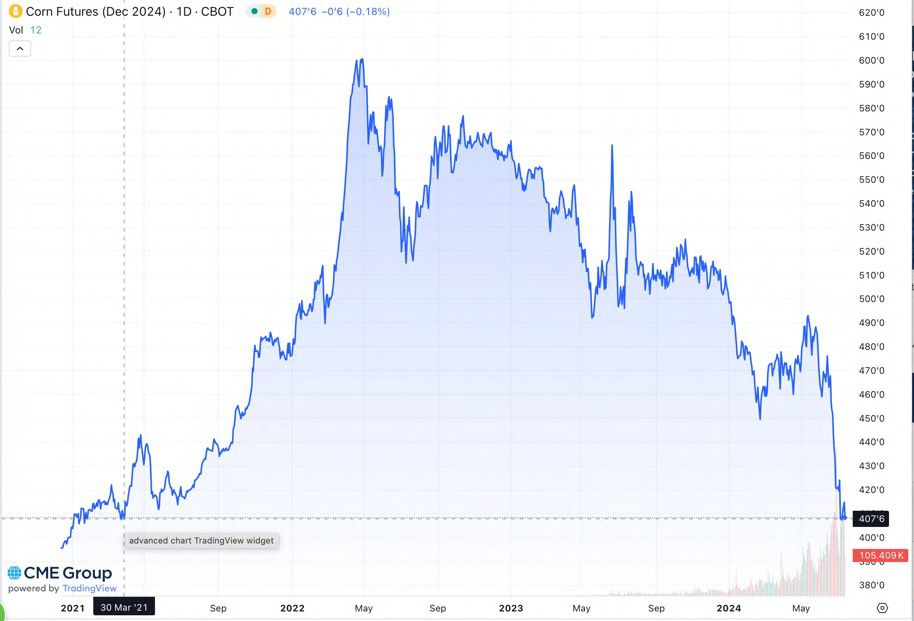

Tras el último informe del departamento de agricultura estadounidense, se revisa el consumo forrajero y las exportaciones al alza, con la consiguiente reducción de inventario a 47,7 Mtm (-3 Mtm).

Lógicamente, esto afecta al inventario inicial en el balance para la campaña 24/25, pero con una estimación de producción en EE. UU. por encima de los 383 Mtm, lo cual nos llevaría a una disponibilidad RECORD a nivel Norteamérica para esta campaña siempre que el clima durante el mes de agosto termine de forma correcta.

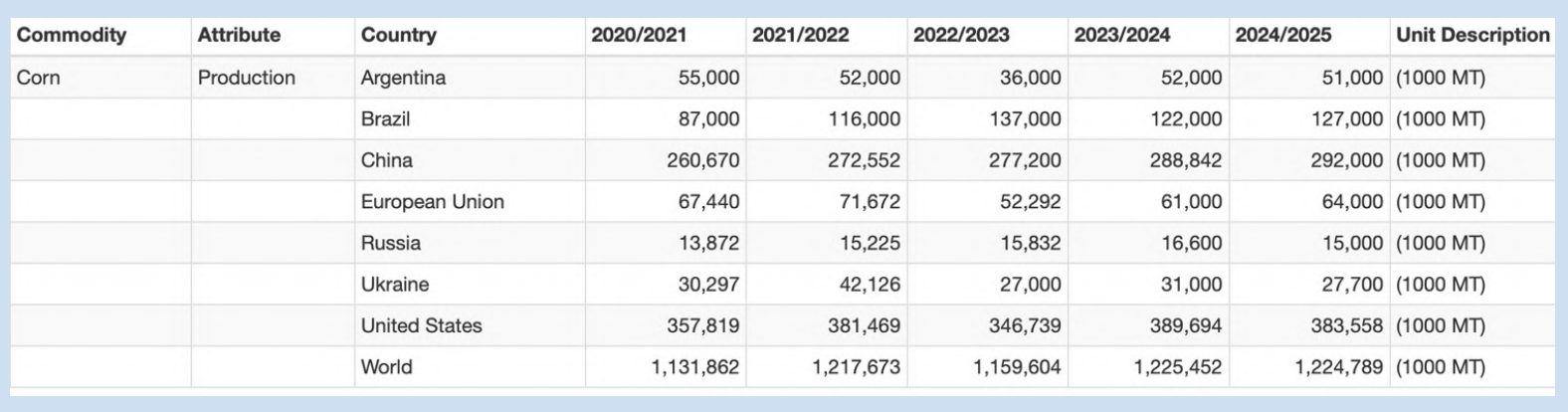

Con respecto a la producción mundial, Estados Unidos, junto con el incremento en Unión Europea y China, compensan la menor producción de Rusia y Ucrania, por lo que se mantiene un nivel récord de producción total similar al de la campaña anterior.

Tabla 2. Estimación producción mundial maíz por países.

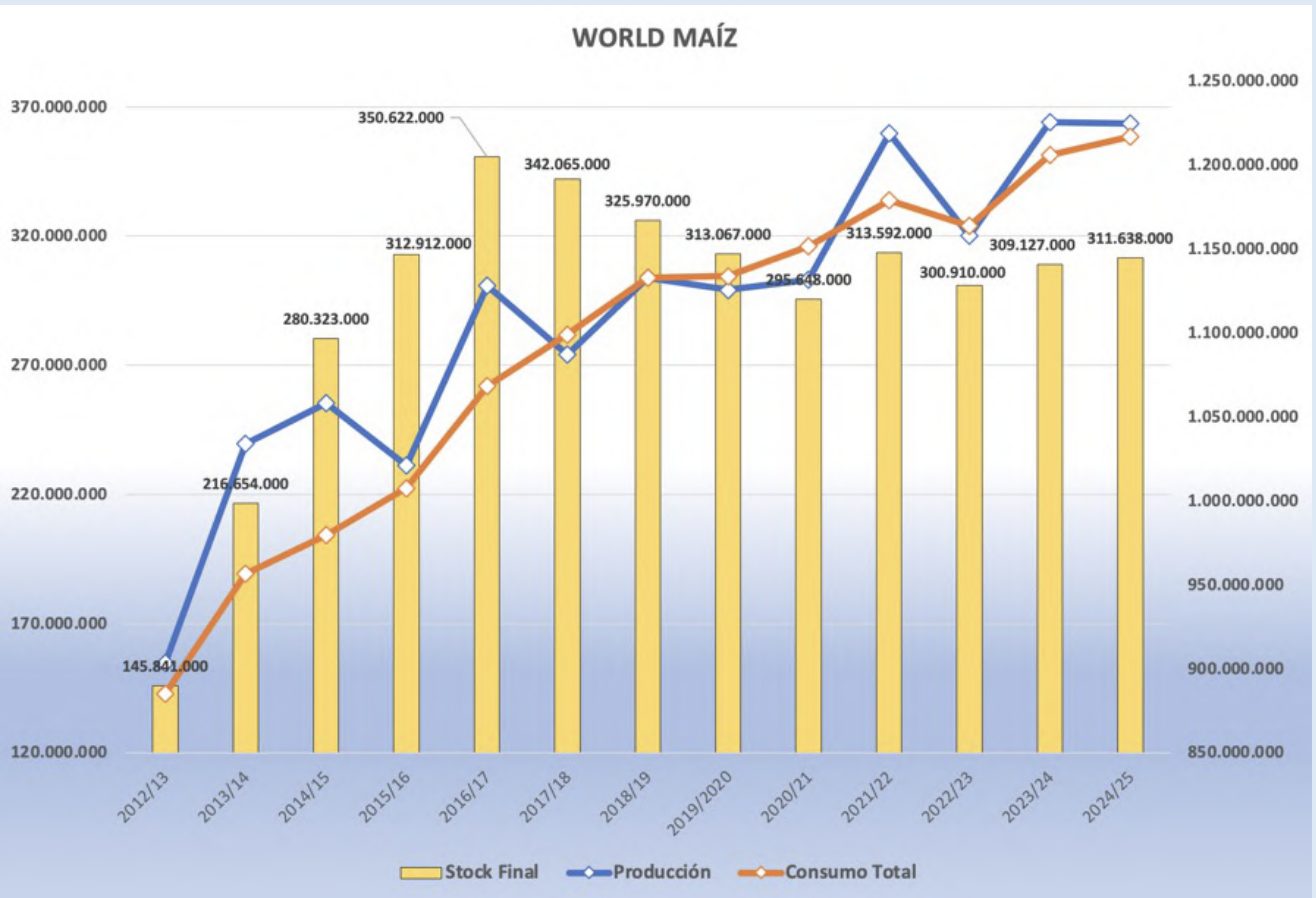

A pesar del incremento previsto de consumo tenemos una estimación de stock final de casi 310 millones de tm, que permite que la presión sobre los precios se mantenga de momento, mientras las noticias de clima para Norteamérica continúen favorables.

Gráfica 9. Balance mundial de maíz.

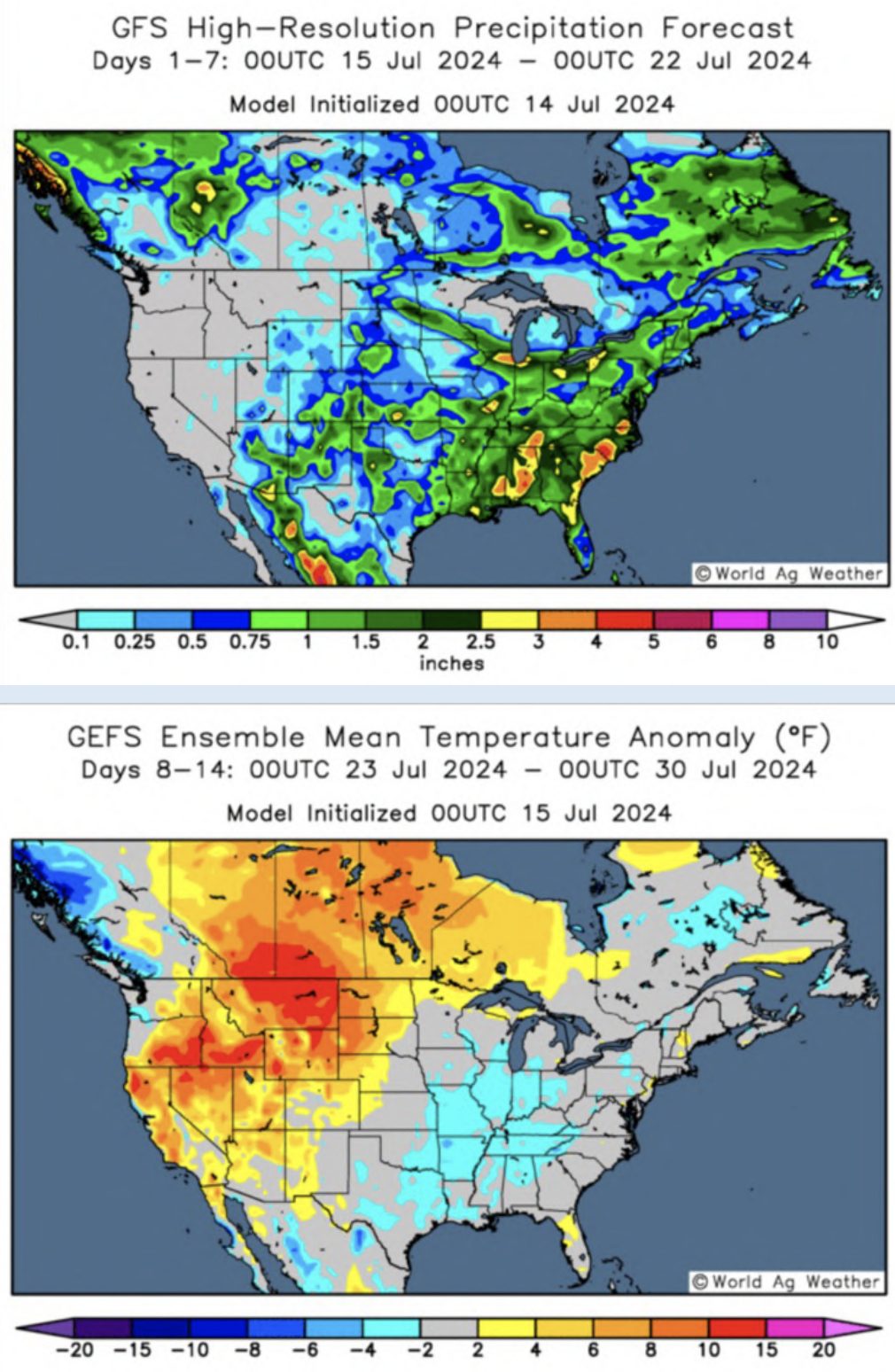

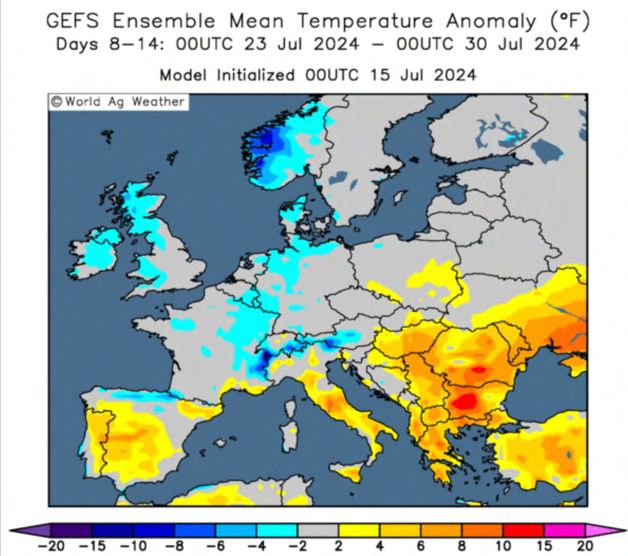

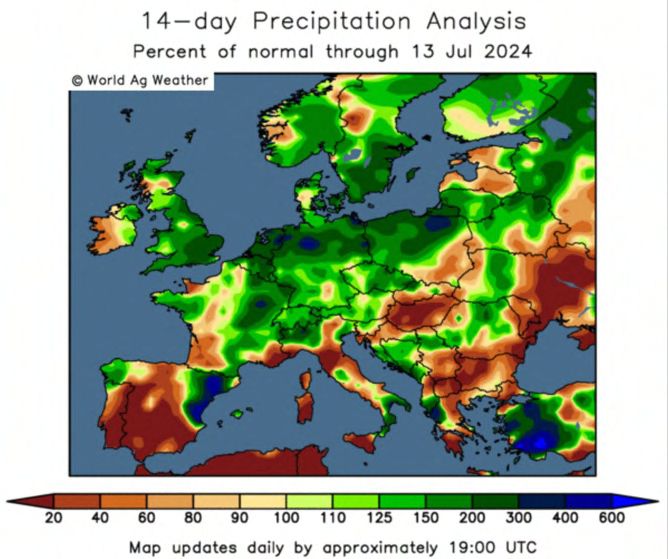

Las previsiones de clima para los días que quedan del mes de Julio son favorables con algunas lluvias repartidas y temperaturas suaves, como vemos en los mapas. El proceso de polinización se está desarrollando correctamente.

Mapas 1 y 2. Previsión de lluvias y temperaturas para Estados Unidos.

Sin embargo, en algunos países del este de Europa quizá haya algo de exceso de calor y clima seco, que pueden perjudicar próximamente el estado del cultivo y, en consecuencia, los rendimientos de producción, hasta ahora muy positivos.

Mapas 3 y 4. Previsión de lluvias y temperaturas para Europa.

El cambio de dólar y la oferta global con la disponibilidad de la segunda cosecha brasileña sitúan las ofertas en puertos grandes Mediterráneo y sur peninsular en torno a los 207 €/tm salida de almacén y 211 €/tm para puertos del norte.

Viendo el escenario de competitividad de los cereales de invierno, sobre todo en Europa y en España en particular, pensamos que el maíz puede tener aún algo de recorrido en precios flat, hacia los 200 o 195 €/tm en puertos, así como ir bajando también los precios en origen en las zonas de producción nacional.

Gráfica 10. Precios maíz Chicago, vencimiento dic 24

Complejo de soja

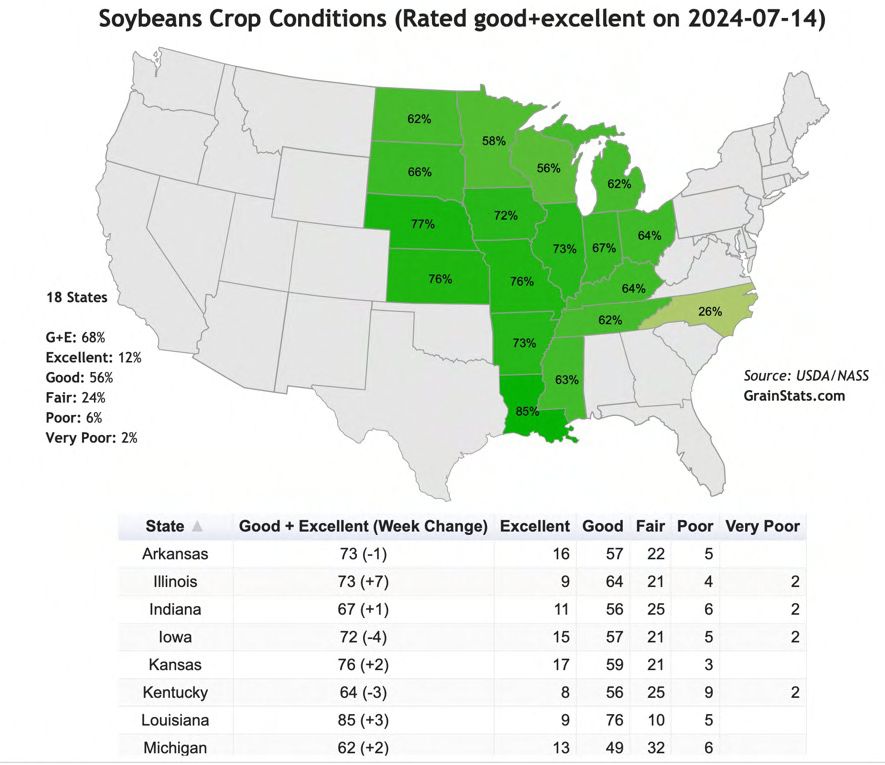

El mercado mantiene el foco de atención sobre el desarrollo de la cosecha norteamericana de habas de soja. Por el momento, y como hemos comentado para el maíz, las condiciones climatológicas son favorables y la situación de las condiciones de cultivo se mantienen en un 68 % en categoría bueno excelente, lo cual mantiene la estimación de producción superando los 120 millones de tm.

Tabla 3. Condiciones de cultivo habas de soja a fecha 14 Julio 2024.

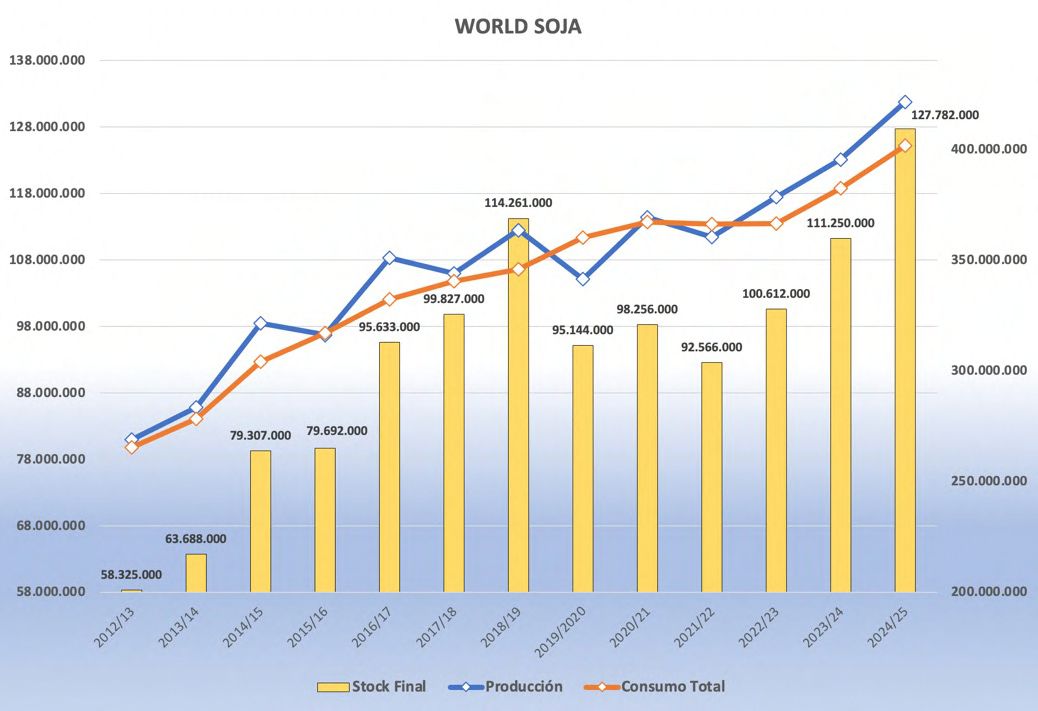

Las estimaciones mundiales de producción continuarán subiendo por cuarta campaña consecutiva, teniendo en cuenta los importantes volúmenes que tendrá Sudamérica, sobre todo con el crecimiento en Brasil.

Tabla 4. Volumen cosechas habas de soja en los principales países productores.

Estas producciones elevarán nuevamente los stocks de seguridad mundiales por encima de los 127 millones de tm hacia mediados 2025, lo cual cubre perfectamente la demanda creciente a nivel global.

Por delante tenemos varios retos:

» Siempre está el riesgo climatológico tanto para la finalización de la cosecha USA en septiembre como para la próxima campaña sudamericana.

» En Europa, en este momento, no se cumplen las garantías documentales y de trazabilidad exigidas para garantizar la importación de soja a partir del 1 enero 2025. Se encuentra pendiente de revisión por parte de la Comisión Europea. De no ser revisado favorablemente, la situación de aprovisionamiento proteico para las fórmulas de alimentación cambiaría completamente los mercados, generando un serio problema para el coste de alimentación. Actualmente Europa importa habas de soja y harinas proteicas en un volumen de 30 millones de tm.

» Otro punto que puede afectar son las elecciones en Estados Unidos. De ganar Trump aumentará la tensión comercial con China.

Gráfica 12. Principales exportadores habas de soja.

Con respecto a los precios, la harina ha ido bajando tanto para los disponibles como para los meses de agosto y septiembre, y tenemos un importante inverso que nos sitúa en el periodo octubre-diciembre en niveles realmente interesantes para fijar posiciones, a pesar de que una finalización perfecta de la cosecha en EE. UU., combinado con un dólar débil, pueda en momentos puntuales enseñarnos algunos euros menos. Precios actuales Harina Proteina Alta; 420 €/ tm disponible, 385 €/tm para septiembre/diciembre.

Gráfica 13. Gráfico Harina de soja Chicago.

En cuanto a proteínas alternativas, de momento vemos que las harinas de girasol (170 €/tm salida sur peninsular para baja proteína y 275 €/tm en puertos como Cartagena para 35% prot) y los destilados de maíz, aproximadamente entre 265 y 270 €/tm en puertos, son las alternativas más competitivas a la harina de soja.

Sin embargo, y quizá por los requerimientos europeos para la importación de soja 2025, la oferta de harinas de colza sigue siendo menos competitiva, en niveles por encima de 302/305 €/tm para llegadas agosto y hasta diciembre.

POSICIONES DE LOS FONDOS DE INVERSIÓN

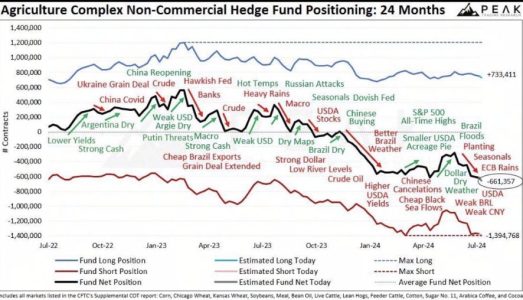

Las noticias positivas en términos fundamentales están provocando nuevamente una venta importante por parte de los fondos especuladores en materias primas agroalimentarias.

Gráfica 14. Evolución de posiciones globales de los fondos. Indicadores temporales.

Posiciones Chicago a fecha 13 junio 2024

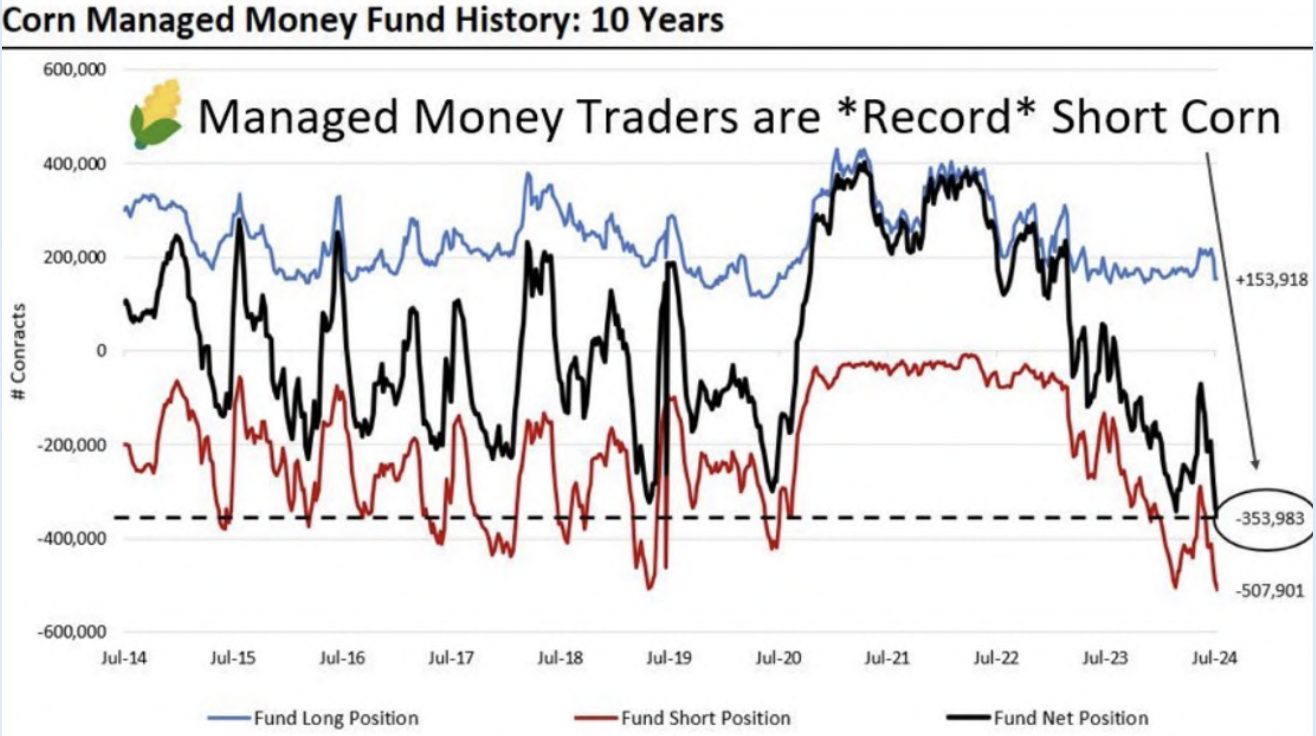

MAÍZ

Nuevamente los fondos construyen una posición netamente corta récord, prácticamente en 354.000 contratos cortos, equivalente a 45 millones de toneladas. Todo ello en un entorno de alta demanda para producción de etanol en USA y con precios del petróleo en 84,92 dólares/barril. Sin duda pueden situarse incluso algo más vendidos.

Gráfica 15. Evolución posiciones fondos inversión en CBOT Maíz.

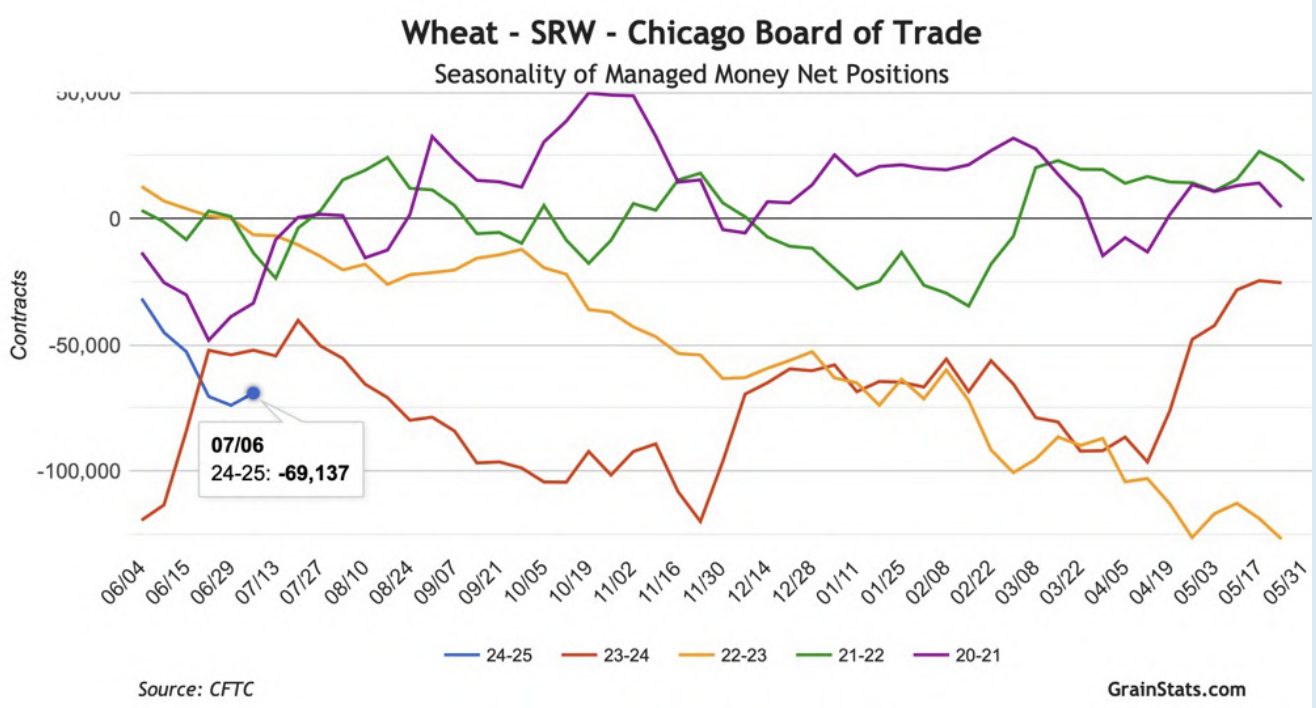

TRIGO

Ventas no tan bruscas en trigo como en maíz, situándose en -69 mil contratos de trigo cortos en Chicago, equivalentes a -9,3 millones de toneladas.

Gráfica 16. Evolución posiciones fondos inversión en CBOT trigo Soft Red Winter.

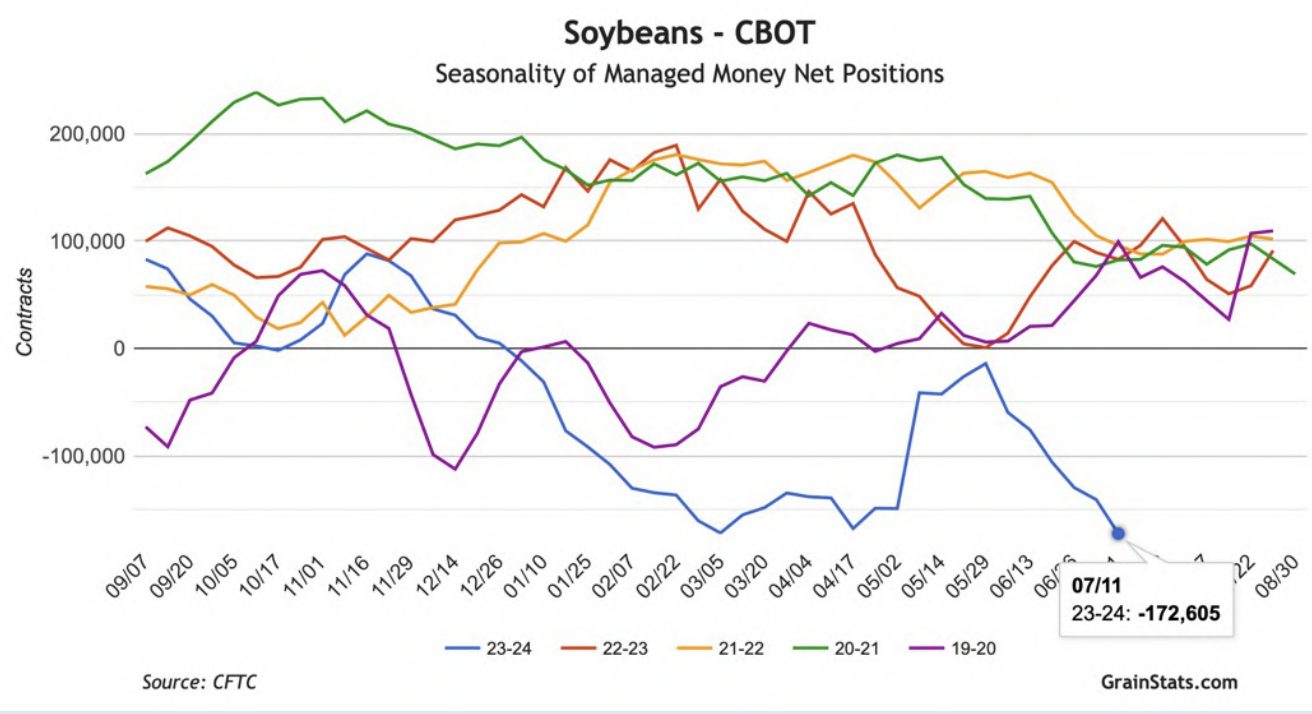

COMPLEJO DE SOJA

Muy importante la posición corta del mercado especulativo en habas de soja. Es cierto que esperamos muy buenos datos de producción, pero aún queda la parte más importante de llenado de habas y desarrollo final de la cosecha norteamericana. Esta posición corta de -173.000 contratos equivale a -24 millones de tm, la más baja estacionalmente de los últimos años.

Gráfica 17. Evolución posiciones fondos inversión en CBOT Habas de soja.

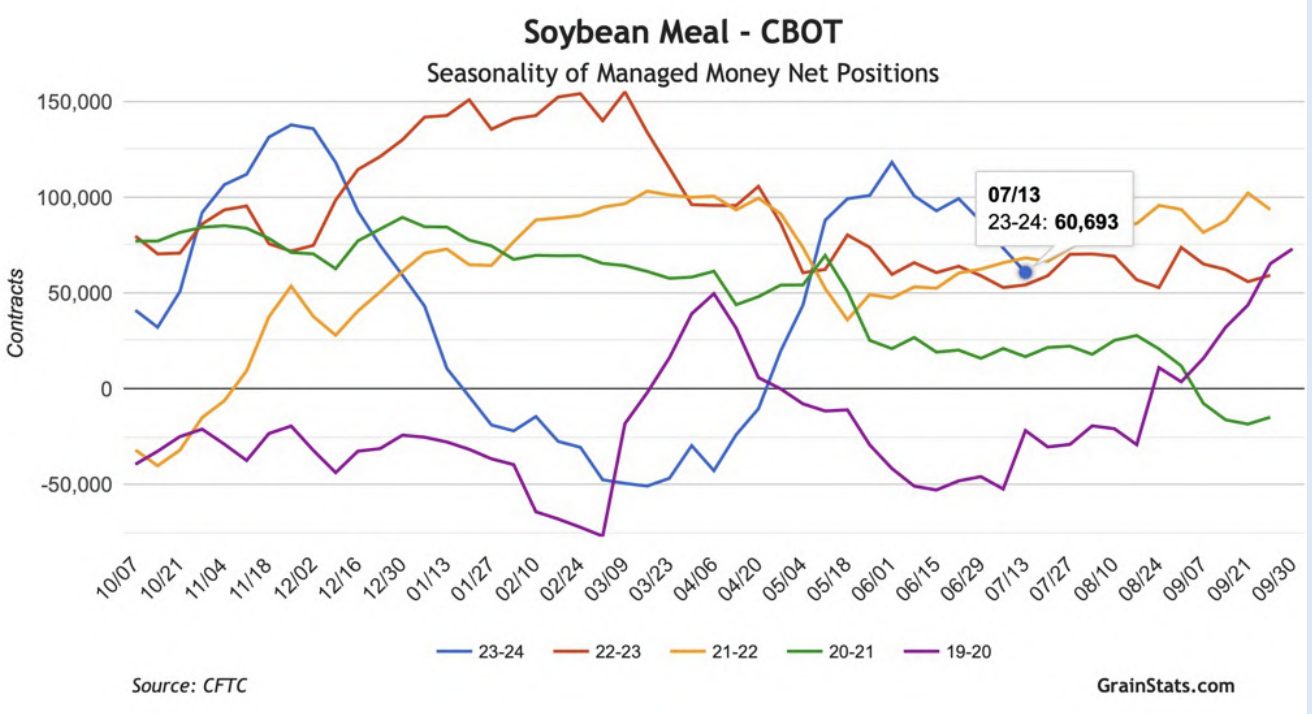

El mercado de harina continúa invertido y bajando precios en Chicago. Sin embargo, y a pesar de la subida en posiciones especulativas del aceite, no vemos un recorte equivalente en las posiciones de harina. Mantienen comprados 60.700 contratos, pero deberían seguir vendiendo a medida que avance el mes de agosto, con un clima favorable que permita estabilidad en la producción estimada.

Gráfica 18. Evolución posiciones fondos inversión en CBOT Harina de soja.

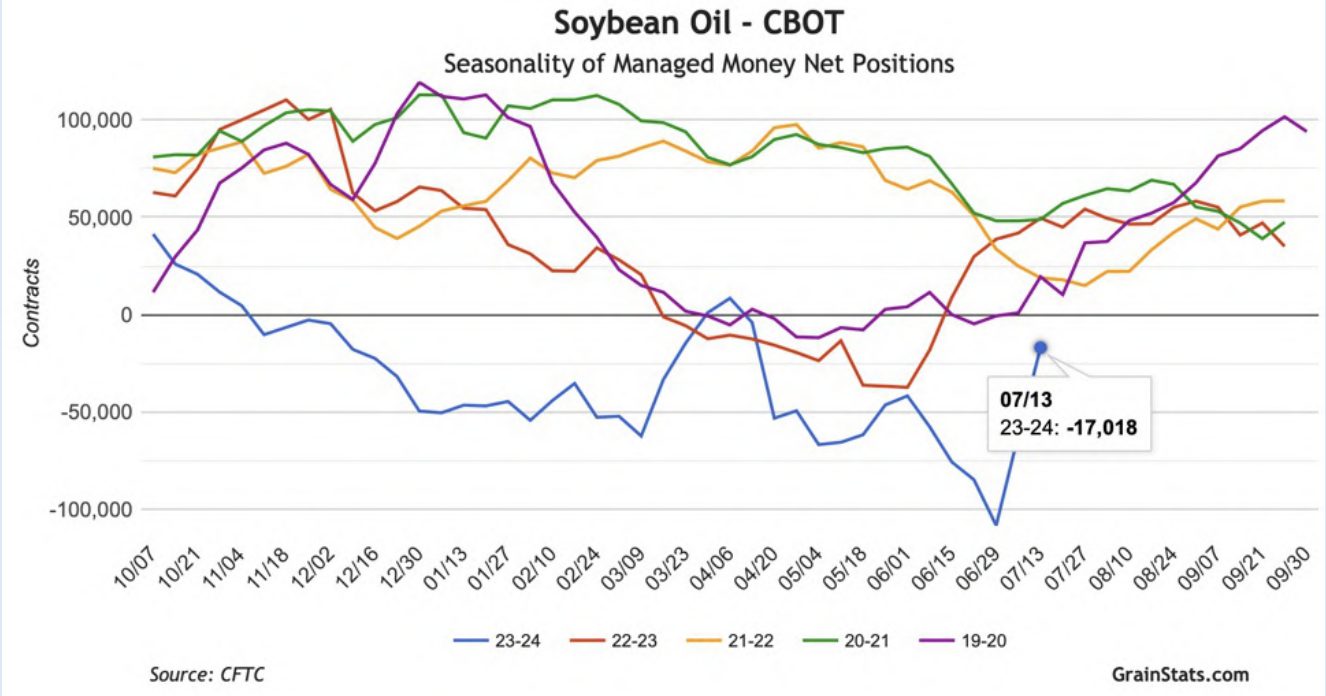

Lógicamente, la posición en aceite se ha visto reducida desde los -108000 contratos vendidos a los -17.000 actuales, provocando una subida de precio importante, y arrastrado por el petróleo. Quizá en los dos últimos días, y tras el positivo informe del USDA, las habas pierdan de nuevo precio contagiándose también el aceite.

Gráfica 19. Evolución posiciones fondos inversión en CBOT Aceite de soja.

ESPAÑA, POSICIONAMIENTO DE PRECIOS Y SITUACIÓN GLOBAL

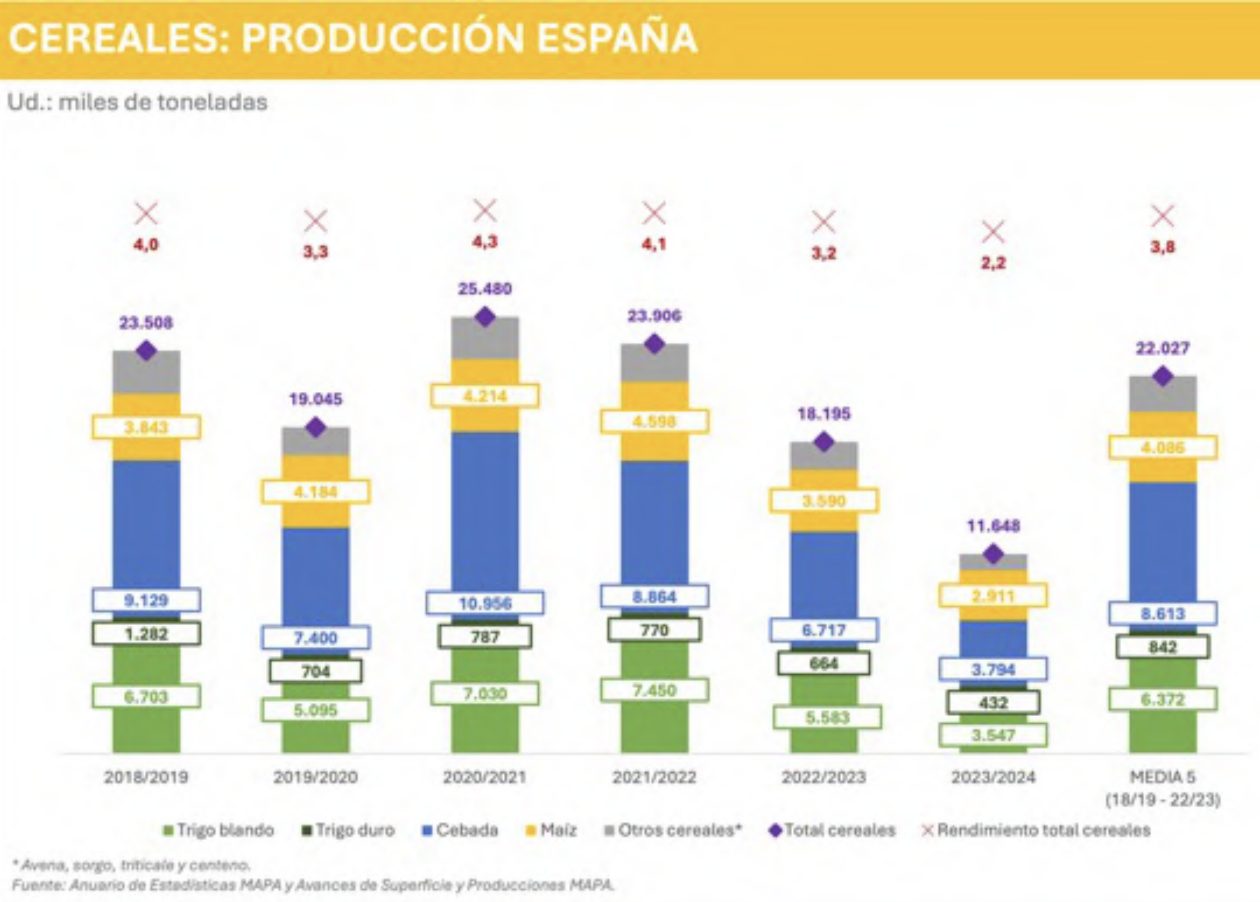

El favorable clima en España durante la presente campaña ha permitido una producción total de cereales que la situará en la media histórica en nuestro país.

Es cierto que hay algunas regiones no tan productivas en las que el clima seco no ha permitido acercarse a unos rendimientos aceptables y penalizan la producción global y la disponibilidad puntual en zonas como Ávila, sur de Albacete y algunos puntos de la Rioja.

Las últimas lluvias del mes de junio han retrasado las tareas de recolección del grano en la mitad norte peninsular y están solapando las cosechas junto con las de los primeros países europeos, incluso en regiones del Mar Negro donde ya se han iniciado también.

Gráfica 20. Estimaciones producción Ministerio Agricultura.

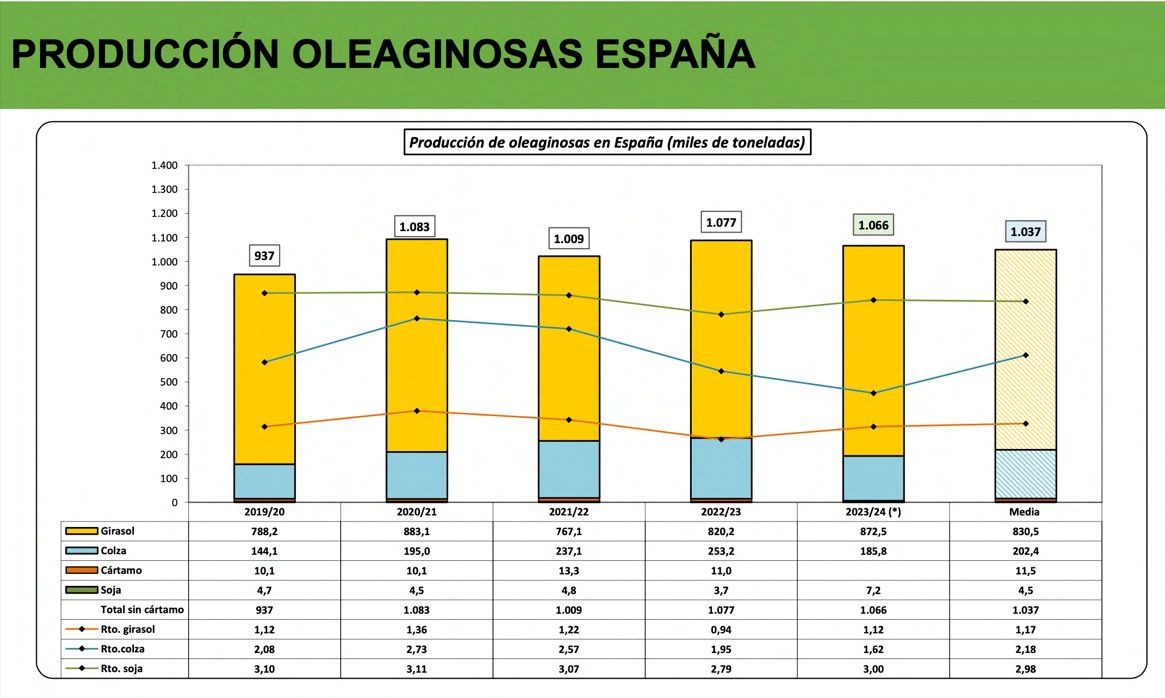

En cuanto a la producción de semillas oleaginosas tenemos mayor estabilidad global con un importante incremento en Semilla de Colza, aunque recordemos que somos muy dependientes de la importación para tortas y harinas proteicas, así como de aceites vegetales.

El principal problema lo estamos encontrando con la configuración de los precios para comercializar los cereales. Las regiones productoras excedentarias tienen necesidad de competir en fábricas del litoral peninsular para poder dar salida a una producción tan importante de cereales.

En estos destinos, nutricionalmente tienen que competir energéticamente la cebada y trigo con las energías de importación, de tal forma que el precio de interés de una cebada nacional de interior debe llegar a dichas fábricas compitiendo con la cebada del este de Europa, que está viniendo muy agresiva por excedentes de vieja cosecha y cercanía a la nueva, en precios muy cercanos a los 192/194 €/tm en puertos así como los maíces de importación en 208/207 € en puertos también.

Ello marca un techo paridad interior en torno a los 190 €/tm salida almacén para disponible y las fábricas de consumo pretenden operar a mismos niveles de precio para varios meses.

| Lógicamente los precios a liquidar la mercancía al agricultor, tras descontar costes operativos, llevarían el precio a los 180 €/tm o inferior, siendo un nivel al que el agricultor, a pesar de rendimientos óptimos de cosecha, no está dispuesto a vender y atenta contra la rentabilidad productiva. |

Esto está provocando un bloqueo operacional en el mercado que tiene difícil solución en el corto plazo.

» La demanda de alimento para especies estabuladas debe ir recuperándose, así como la demanda de pienso extensivo que aún no ha aparecido.

» Por otro lado, cualquier impacto de clima adverso durante el mes de agosto para Maíz y Soja en USA así como para maíz en Europa, con los fondos de inversión tan vendidos, podrían hacer subir los precios internacionales y perderse los descuentos actuales con la mercancía nacional.

» Recordemos que por el lado del agricultor hay que dar liquidez al mercado cuando los clientes están en modo comprador y por el lado de la demanda también mencionar que actualmente podemos producir alimentos competitivos con esta estructura de costes.

Suscribete ahora a la revista técnica de nutrición animal

AUTORES

Informe materias primas ASFAC

ASFAC

Efecto del nuevo complejo zinc(II)-betaína sobre la digestibilidad en lechones

Susanne Rothstein

Lechería de alta producción y sostenibilidad ¿Sólo para sistemas pastoriles?

José Luis Repetto

Carbohidratos para gatos: ¿alternativa energética o enemigo silencioso? Parte I

Ada E. Lugo

Ácidos grasos volátiles de cadena ramificada en formulación dinámica

Jose Luis Ruiz Castillo

El cobre en la dieta de gallinas ponedoras

Vinício dos Santos Cardoso

Interacciones minerales y digestibilidad del calcio en pollos de engorde

Kyle Venter

El papel de la fibra en las dietas de aves

José Ignacio Barragán

Tratamiento con ácido propiónico en la calidad microbiana de la paja

Un día en la vida del fósforo en el cerdo – Parte II

Rafael Durán Giménez-Rico

Optimizando el desempeño en situaciones de estrés

Horta Felipe

Suplementación con hidroxitirosol en la cerda ibérica

Álvaro Fernández de Juan

Estrés térmico: el enemigo silencioso de la producción animal

Vasudha Kuncham

Fuentes de Calcio

Alba Cerisuelo

Cambio climático y contaminación por micotoxinas en piensos para animales

Rui A. Gonçalves