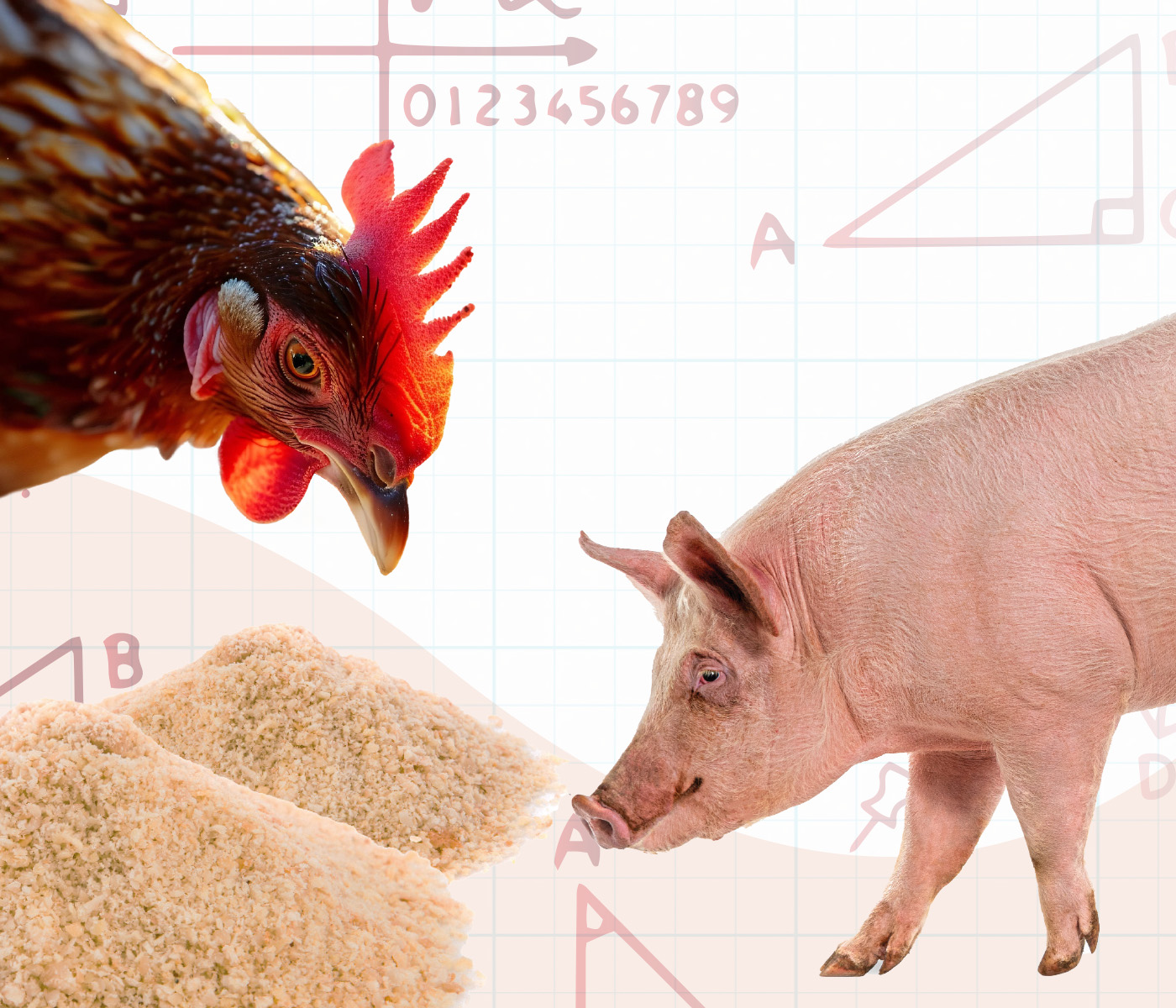

Com a profissionalização cada vez maior da pecuária brasileira, é comum que produtores de gado transportem seus animais de uma fazenda para outra, a fim de melhorar a performance de acordo com o ciclo do gado e a gestão da quantidade de confinamentos. O que vinha acontecendo até pouco tempo atrás é que os fiscos estaduais entendiam essa movimentação como passível de tributação interestadual.

Com a profissionalização cada vez maior da pecuária brasileira, é comum que produtores de gado transportem seus animais de uma fazenda para outra, a fim de melhorar a performance de acordo com o ciclo do gado e a gestão da quantidade de confinamentos. O que vinha acontecendo até pouco tempo atrás é que os fiscos estaduais entendiam essa movimentação como passível de tributação interestadual.A confirmação do Supremo Tribunal Federal, realizada em abril, que decidiu pela não incidência do Imposto de Circulação de Mercadorias e Serviços (ICMS) entre estabelecimentos de mesmo proprietário, beneficia diretamente os criadores que possuem rebanhos em diversas localidades e que adotam o deslocamento de rebanhos constantemente. A decisão deixa claro que, se não existir transferência de titularidade, ou seja, não houver comercialização de gado, não há argumento para a aplicação da taxa, apesar da movimentação entre estados.

Com isso, os criadores de gado não são obrigados a arcar com a tarifa estadual, como explica o advogado tributarista Rodrigo Totino, do escritório MBT Advogados Associados.

Com isso, os criadores de gado não são obrigados a arcar com a tarifa estadual, como explica o advogado tributarista Rodrigo Totino, do escritório MBT Advogados Associados.

Medida traz economia e aumenta a profissionalização

Entre os benefícios para os criadores está a otimização das fazendas para objetivos específicos e a facilitação da locomoção do gado no período que seja adequado a determinada fase de confinamento, trazendo economia para o negócio. “A atividade pecuária vem se profissionalizando cada dia mais. Assim, vários produtores rurais transferem rebanhos entre suas propriedades rurais a depender do ciclo do gado e uso das suas propriedades”, complementa o advogado.

Entre os benefícios para os criadores está a otimização das fazendas para objetivos específicos e a facilitação da locomoção do gado no período que seja adequado a determinada fase de confinamento, trazendo economia para o negócio. “A atividade pecuária vem se profissionalizando cada dia mais. Assim, vários produtores rurais transferem rebanhos entre suas propriedades rurais a depender do ciclo do gado e uso das suas propriedades”, complementa o advogado.

A decisão traz mais segurança jurídica ao pecuarista, que pode se programar melhor e utilizar o potencial máximo de suas propriedades. Contudo, cabe salientar que a decisão se refere somente às situações sem comercialização de mercadorias, ou seja, quando não houver transferência de cabeças de gado com o intuito de compra e venda, seja para outras propriedades ou para frigoríficos. Nestes casos, o imposto será cobrado normalmente.

Leia mais!

Leia mais!