03 Feb 2023

03 Feb 2023

Mercado de materias primas estabilizado a expensas del desarrollo de la guerra y primeros datos de nuevas cosechas.

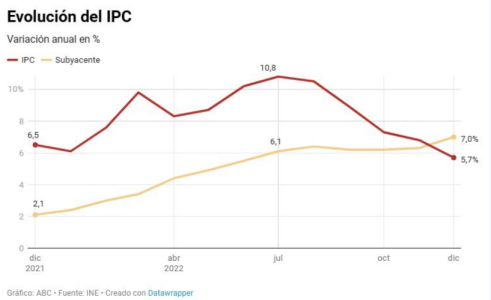

España inicia el 2023 con un dato positivo en cuanto a la inflación con respecto a los niveles de Europa. Nos situamos en una subida en el mes de diciembre del 5,7 %, siendo el más bajo desde noviembre de 2021, basado fundamentalmente en las bajadas de precios del gasóleo de calefacción, electricidad y carburantes.

En paralelo, existe una fuerte preocupación por el dato de subida de precio de los alimentos, hasta el 15,7 %. Sin embargo, las explicaciones de los medios de comunicación no parecen coherentes con lo que realmente está impactando en dicha cifra.

En paralelo, existe una fuerte preocupación por el dato de subida de precio de los alimentos, hasta el 15,7 %. Sin embargo, las explicaciones de los medios de comunicación no parecen coherentes con lo que realmente está impactando en dicha cifra.

Por otro lado, la inflación Subyacente (sin energía ni alimentos perecederos) escala hasta el 7 %, la más alta desde 1992.

Los alimentos que más se han encarecido en 2022 han sido el azúcar (+50,6%); los aceites y grasas (+38,1%); la leche (+37,2%); los huevos (+29,8%); los productos lácteos (+23,4%); los cereales (+22,7%) y las patatas (+22,6%). Los alimentos que más se han encarecido en 2022 han sido el azúcar (+50,6%); los aceites y grasas (+38,1%); la leche (+37,2%); los huevos (+29,8%); los productos lácteos (+23,4%); los cereales (+22,7%) y las patatas (+22,6%). |

Gráfica 1. Evolución del IPC diciembre 2022 en España.

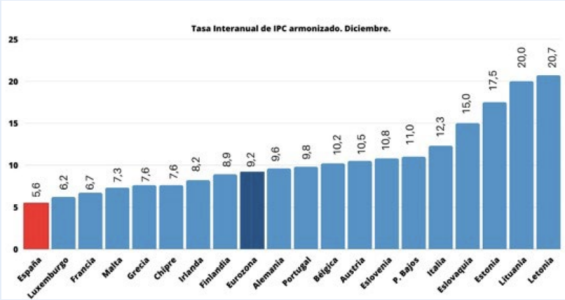

| En Europa la media queda más alta, en un 9,2%, pero con subidas menos pronunciadas en Alemania, del 10 al 8,6%, en Francia, del 6,2 al 5,9 %, o en Italia, del 11,8 al 11,6 %. También se ha moderado el Índice de Precios al Productor, hasta el 27,1 % desde el 30,5 % previo. |

Gráfica 2. Evolución del IPC interanual armonizado en Europa, diciembre 2022.

Está resultando muy fácil criticar la subida de precios de la alimentación. Además, tienen poco castigo las respuestas superficiales y sin argumento para criticar la situación. El rigor debería ser mayor.

Declaraciones como:

«Cómo es posible que no bajen los precios de los alimentos si el gobierno ha bajado el IVA» o «¡Las empresas del sector se están forrando!»

¿El Iva ”0” en cereales se absorbe en las compensaciones de la industria? ¿No impacta en la venta del producto final?

Hay que analizar las causas en profundidad. Estas causas son múltiples:

|

|

Con igual o mayor demanda, la apertura de turismo inevitablemente provoca subida de precios, la cual se ha producido, además, con demora en muchos productos finales.

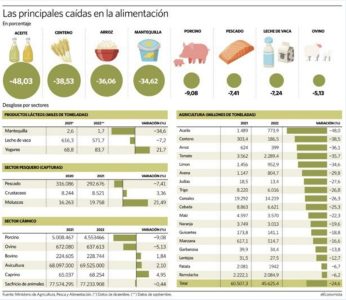

Imagen 1. Principales caídas en producción o disponibilidad de productos alimenticios.

![]() La producción ha caído un -24,6%, según los datos estadísticos del Ministerio de Agricultura, Pesca y Alimentación.

La producción ha caído un -24,6%, según los datos estadísticos del Ministerio de Agricultura, Pesca y Alimentación.

![]() Los productos lácteos sufren descensos del 4,4%, subiendo un 1,84 % los sacrificios de animales para consumo humano. Con un 7,2 % menos de recogida de leche.

Los productos lácteos sufren descensos del 4,4%, subiendo un 1,84 % los sacrificios de animales para consumo humano. Con un 7,2 % menos de recogida de leche.

![]() Ovino y porcino (siendo éste el más importante en volumen) reducen sacrificios en un -9 % y – 0,44 %.

Ovino y porcino (siendo éste el más importante en volumen) reducen sacrificios en un -9 % y – 0,44 %.

![]() Por el contrario, caprino y avicultura han incrementado un 5 % y 2,1 %.

Por el contrario, caprino y avicultura han incrementado un 5 % y 2,1 %.

![]() El sector pesquero acumula una bajada del -5,77 % en relación con el año anterior.

El sector pesquero acumula una bajada del -5,77 % en relación con el año anterior.

![]() La producción de aceite baja de los 1.489 a los 773 millones de tm (-48%).

La producción de aceite baja de los 1.489 a los 773 millones de tm (-48%).

![]() Bajadas también en producción para limón -35% y naranja, casi un -20 %.

Bajadas también en producción para limón -35% y naranja, casi un -20 %.

![]() En leguminosas -27% para judías, -19 % guisantes y -14/13% para garbanzo y guisantes.

En leguminosas -27% para judías, -19 % guisantes y -14/13% para garbanzo y guisantes.

Toda esta situación acaba reflejándose en los precios con subidas estructurales. Toda esta situación acaba reflejándose en los precios con subidas estructurales. |

El billete verde continúa devaluándose frente al euro, rompemos ya la barrera del 1,09 y nos aproximamos a niveles de cambio cercanos a las fechas previas al inicio de la guerra en Ucrania.

Gráfica 3. Evolución €/$ desde octubre 2020.

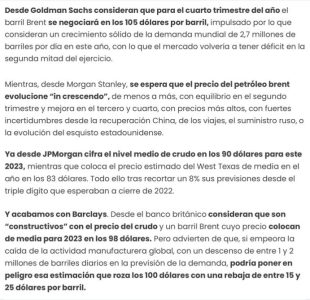

Según las publicaciones y estudios recientes de las consultoras y bancos más importantes, el petróleo a lo largo del año 2023 puede llegar a revalorizarse hasta los 98/105 USD/Barril.

Gráfica 4. Evolución precio del barril de petróleo a 25 enero 2023.

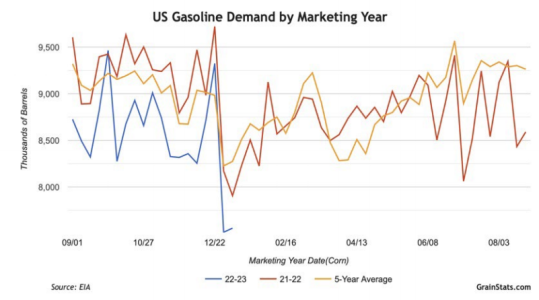

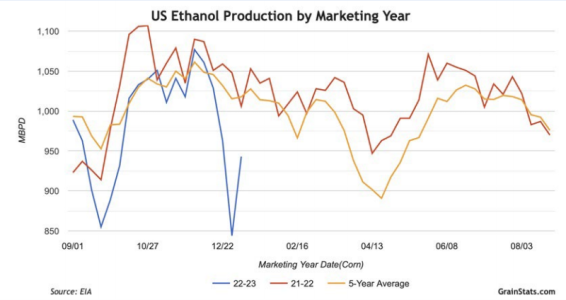

Mientras la economía en EEUU esté ralentizada mantenemos una baja demanda de gasolina y en consecuencia baja producción de etanol, lo cual libera en cierta medida la disponibilidad de maíz USA.

Gráficas 5 y 6. Evolución de demanda de gasolina y producción de Ethanol en USA. Dos últimos años y promedio de último 5.

Acaban de publicar los datos de población en 2022 de China: 1.411 millones de habitantes. Esto supone una reducción de 850.000 personas en relación con el año anterior.

Su crecimiento económico previsto es muy bajo, el 2 %, cuando la economía china debería estar cerca de los dos dígitos para considerarlo crecimiento de verdad. Esto tiene un impacto muy negativo en los mercados globales desde el lado de la demanda, siendo un país tan importador de materias primas.

Su crecimiento económico previsto es muy bajo, el 2 %, cuando la economía china debería estar cerca de los dos dígitos para considerarlo crecimiento de verdad. Esto tiene un impacto muy negativo en los mercados globales desde el lado de la demanda, siendo un país tan importador de materias primas.

Todo ello con una situación de contagios Covid muy incierta, con todas las comunicaciones abiertas en pleno año lunar y con movimientos geográficos que sin duda generarán una importante ola de contagios.

Todo ello con una situación de contagios Covid muy incierta, con todas las comunicaciones abiertas en pleno año lunar y con movimientos geográficos que sin duda generarán una importante ola de contagios.

Ahora inquietan también las nuevas políticas de natalidad que puedan aplicar y cómo afectará todo esto a la demanda.

De momento, según los estudios de Rabobank, la producción de cerdo verá un crecimiento marginal, con restricciones de servicio de alimentos que aún reprimen la demanda. Una producción avícola que se expandirá levememente, frenada por los altos costos e incertidumbres. La demanda de carne de vacuno tenderá a desaparecer.

De momento, según los estudios de Rabobank, la producción de cerdo verá un crecimiento marginal, con restricciones de servicio de alimentos que aún reprimen la demanda. Una producción avícola que se expandirá levememente, frenada por los altos costos e incertidumbres. La demanda de carne de vacuno tenderá a desaparecer.

Tenemos pocos cambios en general en cuanto a datos fundamentales, no en vano estamos entre cosechas hemisferio sur ya terminadas y hemisferio norte sembradas y en período de hibernación.

De momento el USDA no actualiza la producción rusa, queda en 91 mtm en balance, cuando la mayoría de las estimaciones privadas la sitúan en más de 100 mtm.

De momento el USDA no actualiza la producción rusa, queda en 91 mtm en balance, cuando la mayoría de las estimaciones privadas la sitúan en más de 100 mtm.

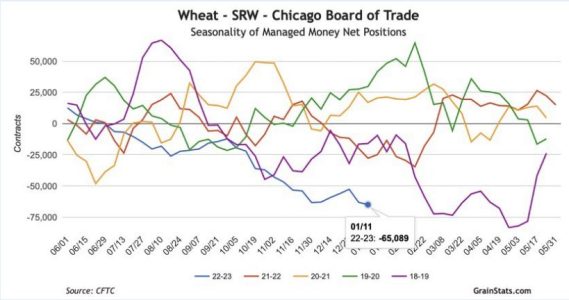

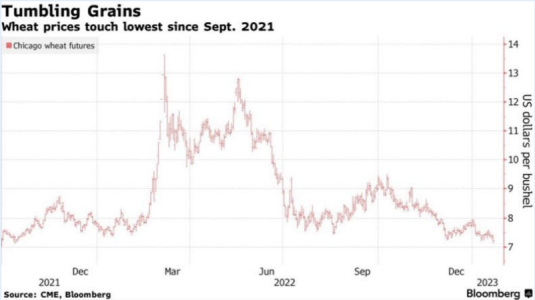

![]() Ello posibilitaría la comercialización de 11 mtm extra que ahora no están en balance y que unido a posiciones muy cortas de los fondos de inversión, motiva que las bolsas tanto en Chicago como en Matif, bajen con continuidad.

Ello posibilitaría la comercialización de 11 mtm extra que ahora no están en balance y que unido a posiciones muy cortas de los fondos de inversión, motiva que las bolsas tanto en Chicago como en Matif, bajen con continuidad.

Gráfica 7. Posición neta fondos en Trigo en Chicago, (-8,85 mtm equivalentes).

Los precios en Chicago bajan a niveles no vistos desde septiembre 2021 y la cotización en Matif, a pesar de la subida de los últimos dos días, acumula también una importante corrección.

Gráficas 8 y 9. Precios CBOT trigo blando en dólares/bushel y Matif en Euros/tm.

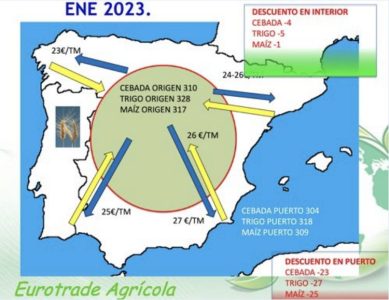

En puertos peninsulares los trigos se operan aproximadamente en 310/312 €/tm. Presionan de forma importante al precio del interior y paran la demanda de los compradores.

En puertos peninsulares los trigos se operan aproximadamente en 310/312 €/tm. Presionan de forma importante al precio del interior y paran la demanda de los compradores.

A pesar de los balances tensos, tenemos importantes salidas de Rusia al mercado internacional que junto con la cosecha tan importante en Australia suplen el defecto de producción de Argentina, comentado los meses anteriores.

Los cultivos hemisferio norte evolucionan positivamente mejorando el estado del cultivo en USA y la ola de frío en Rusia no ha durado lo suficiente como para provocar daños.

| Tenemos merma de superficie en algunas zonas peninsulares. El exceso de lluvia en momento de siembra no permitió el correcto desarrollo de las tareas de cultivo y se están produciendo importantes bajadas en los precios de los abonos, que no se han podido dosificar y aplicar debido al clima. |

Gráfica 10. Evolución del índice de precios de los fertilizantes.

![]()

La incorporación de trigo en las fórmulas de pienso continúa aumentando en la península ibérica con los precios altos de la harina de soja, lo cual da un valor relativo al trigo precisamente por ser el cereal que más proteína contiene.

La incorporación de trigo en las fórmulas de pienso continúa aumentando en la península ibérica con los precios altos de la harina de soja, lo cual da un valor relativo al trigo precisamente por ser el cereal que más proteína contiene.

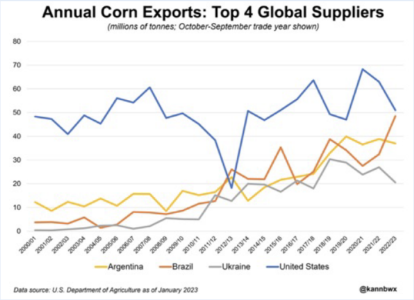

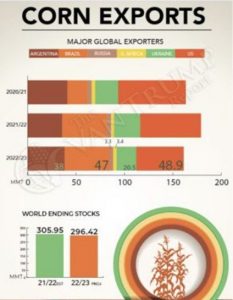

Importante problema de producción en Argentina, y sur de Brasil, que afectará al rendimiento de los cultivos. Esto lleva al USDA a realizar un pequeño recorte en Brasil, hasta 125 mtm desde los 126 anteriores.

Brasil podría superar la próxima campaña si la segunda cosecha de maíz que recolectará en julio 23 alcanza dicha cifra, pudiendo superar a USA como primer exportador de este cereal a nivel mundial.

Gráficas 11 y 12. Volumen y posición por países exportadores de maíz en el globo.

Argentina recibió la pasada semana lluvias que por ahora no parece puedan recuperar los cultivos de forma importante, pero que pueden evitar de momento que las condiciones de la planta empeoren.

El USDA baja de 55 a 52 mtm la estimación de producción y, en consecuencia, las exportaciones hasta los 35,5 mtm, importe que puede ser menor si la situación climatológica no mejora.

Tabla 1. Balance de oferta y demanda de maíz Argentina (USDA).

China aumentaría su producción en 3 mtm, de 274 a 277 mtm, lo cual es un dato muy positivo para rebajar sus necesidades de importación para próxima campaña, aunque revisa al alza el consumo.

Ucrania tendrá una muy baja producción de 27 mtm, nada que ver con los 42 millones previos al conflicto, que permiten de momento altas exportaciones, pero preocupa en la próxima cosecha el volumen que pueda venir destinado a zonas de consumo de sur de Europa.

Imagen 2. Balance de oferta y demanda de maíz, China y Ucrania.

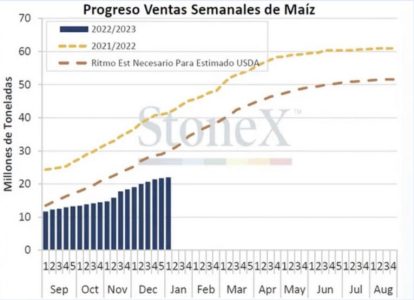

En USA las exportaciones de maíz son bajas, con una baja producción de etanol. En breve, la capacidad logística brasileña pasará a movilizar habas de soja en detrimento del maíz y Argentina no competirá por precios. El stock en USA es realmente bajo y no permite muchas nuevas ventanas de exportación.

Gráfica 13. Evolución ventas semanales de Maíz USA por debajo de las previsiones.

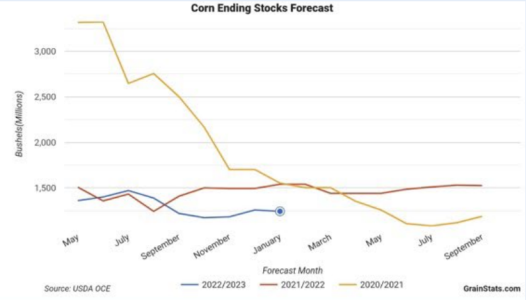

Gráfica 14. Evolución de los Stock de seguridad en USA.

Los precios en puertos grandes peninsulares en torno a los 300 €/tm y una demanda menor para la formulación de alimentación animal que presiona a la baja el precio del interior por debajo de los 310 €/tm salida de zona de producción en León.

Los precios en puertos grandes peninsulares en torno a los 300 €/tm y una demanda menor para la formulación de alimentación animal que presiona a la baja el precio del interior por debajo de los 310 €/tm salida de zona de producción en León.

Si los números de cosecha sudamericana terminasen como prevé el USDA, actualmente tendríamos una producción que supera a la demanda prevista pero apenas elevaríamos los stock de seguridad.

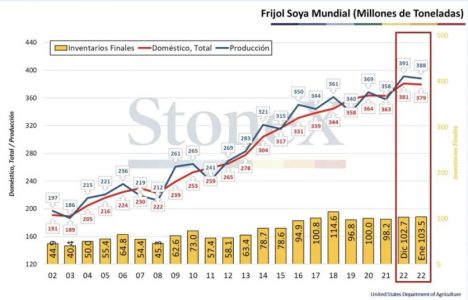

Gráfica 15. Balance de producción y consumo anual mundial de habas de soja. Columnas stock final campaña. Stone X.

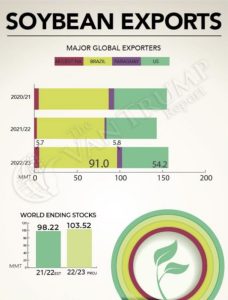

Brasil, a pesar de la amplia cosecha esperada de más de 150 millones de tm, la cual ya está iniciada en un 1 % del volumen, mantiene un promedio de ventas del 41 % vs el 54 % acumulado del año anterior. China está esperando la llegada de dicha cosecha para poder realizar embarques, una vez está homologado Brasil para su mercado.

Gráfica 16. Posición de Brasil en el mercado mundial de Soja.

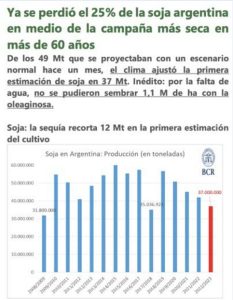

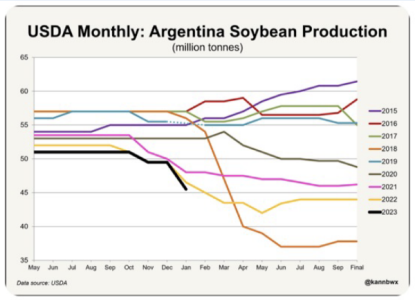

Argentina asume ya una importante pérdida de producción por la sequía histórica, recortada por el USDA un -8% siendo la mayor reducción histórica en un momento tan prematuro de la campaña. Se comentan cifras de hasta las 37 mtm de producción total vs los 49 millones esperados antes de comenzar la campaña.

Las lluvias de estas semanas apenas consiguen mejorar el estado de los cultivos y nuevamente se anuncia clima seco para los próximos 6-12 días. De hecho, Argentina recibirá dos embarques de habas de norte de Brasil y hay demanda sobre habas en Paraguay para ser molturadas en plantas argentinas.

Gráficas 17 y 18. Indicadores de reducción del volumen de cosecha argentina.

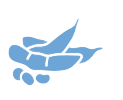

Los fondos de inversión en esta situación se ubican con posiciones récord, en concreto en harina de soja. El mercado de futuro también sitúa el precio en máximos, por lo que los disponibles en enero se tienen que operar por encima de los 600 €/tm salida de puertos o extractoras nacionales.

Los fondos de inversión en esta situación se ubican con posiciones récord, en concreto en harina de soja. El mercado de futuro también sitúa el precio en máximos, por lo que los disponibles en enero se tienen que operar por encima de los 600 €/tm salida de puertos o extractoras nacionales.

Gráfica 19. Evolución precios de futuros marzo de harina de soja en Chicago en los años más complicados históricamente.

El porcentaje de incorporación en fórmulas de pienso se intenta minimizar con las proteínas disponibles que compiten bien a pesar de las últimas subidas.

![]() Harinas de colza en el entorno de los 400 €/tm en puertos.

Harinas de colza en el entorno de los 400 €/tm en puertos.

![]() DDG de maíz nacional en 410 €/tm salidas de plantas de producción.

DDG de maíz nacional en 410 €/tm salidas de plantas de producción.

![]() DDG de Importación 395 €/tm puertos.

DDG de Importación 395 €/tm puertos.

![]() Palmiste muy interesante de precio, por debajo de los 247 €/tm origen.

Palmiste muy interesante de precio, por debajo de los 247 €/tm origen.

![]() Harinas de Girasol de alta y baja proteína que se pueden conseguir en 345/285 €/tm respectivamente, extractoras del sur peninsular.

Harinas de Girasol de alta y baja proteína que se pueden conseguir en 345/285 €/tm respectivamente, extractoras del sur peninsular.

Tras el arrastre al alza de fin de año del cereal internacional, el agricultor vuelve a retener mercancía, sin embargo, ahora la fabricación tiene coberturas para febrero y marzo parcialmente y no aparece con demanda nueva, por ello el comerciante lidera la liquidez de venta del mercado.

![]() Los precios de reemplazo de mercancía de importación volverán a obligar al cereal del interior a descontarse unos euros para estimular la demanda, previsiblemente entre -5/-15 €/tm, quizás no hasta los 20 € de descuento como vimos en diciembre.

Los precios de reemplazo de mercancía de importación volverán a obligar al cereal del interior a descontarse unos euros para estimular la demanda, previsiblemente entre -5/-15 €/tm, quizás no hasta los 20 € de descuento como vimos en diciembre.

En un entorno donde la logística interior mejora en cuanto a disponibilidad, aunque los precios no bajan (al menos de forma importante).

Recordar que la cosecha 22/23 en España no ha sido abundante y hay que asegurar un enlace con garantías, por lo que veremos momentos donde llegará físicamente cebada de importación hasta fabricas del interior.

Sería muy positivo que se realicen algunas coberturas con ese cereal de importación que permitan no depender plenamente del nacional.

Continuar maximizando la incorporación de proteínas alternativas en fórmulas de alimentación y fijar 2/3 meses de coberturas, para ayudar a la presión de precio en las bases de harina de soja.

Estimamos pocos cambios en las materias primas más fibrosas que quizá vuelvan a ver bajadas significativas para el próximo mes de marzo.

Suscríbete ahora a la revista técnica de nutrición animal

AUTORES

Ácidos grasos volátiles de cadena ramificada en formulación dinámica

Jose Luis Ruiz Castillo

El cobre en la dieta de gallinas ponedoras

Vinício dos Santos Cardoso

Informe materias primas ASFAC

ASFAC

Efecto del nuevo complejo zinc(II)-betaína sobre la digestibilidad en lechones

Susanne Rothstein

Lechería de alta producción y sostenibilidad ¿Sólo para sistemas pastoriles?

José Luis Repetto

Carbohidratos para gatos: ¿alternativa energética o enemigo silencioso? Parte I

Ada E. Lugo

Interacciones minerales y digestibilidad del calcio en pollos de engorde

Kyle Venter

El papel de la fibra en las dietas de aves

José Ignacio Barragán

Tratamiento con ácido propiónico en la calidad microbiana de la paja

Un día en la vida del fósforo en el cerdo – Parte II

Rafael Durán Giménez-Rico

Optimizando el desempeño en situaciones de estrés

Horta Felipe

Suplementación con hidroxitirosol en la cerda ibérica

Álvaro Fernández de Juan

Estrés térmico: el enemigo silencioso de la producción animal

Vasudha Kuncham

Fuentes de Calcio

Alba Cerisuelo

Cambio climático y contaminación por micotoxinas en piensos para animales

Rui A. Gonçalves