29 Abr 2024

29 Abr 2024

Últimos dos meses críticos para el desarrollo de las cosechas en el hemisferio norte

SITUACIÓN DE CLIMA GLOBAL, PREVISIÓN PARA LOS PRINCIPALES CULTIVOS

Ahora sí entramos en el momento crítico para el desarrollo final del proceso de llenado de los granos de cereal de invierno y primavera para el hemisferio norte.

Dependiendo de la latitud de las regiones iremos saliendo de los períodos de impacto de las lluvias o su ausencia, así como del impacto de las temperaturas en la planta, no solo para el rendimiento de las cosechas en Tm/Ha sino para definir también las calidades finales, sobre todo para trigos harineros y cebadas de calidad malta.

ESTADOS UNIDOS

Las condiciones del Trigo de Invierno en EE. UU. se sitúan en un 55 % bueno/excelente, un -1 % inferior a la estimación anterior pero muy por encima del 27 % del año pasado. La planta continúa emergiendo, ya por encima del 11 $, por lo que la situación es bastante positiva.

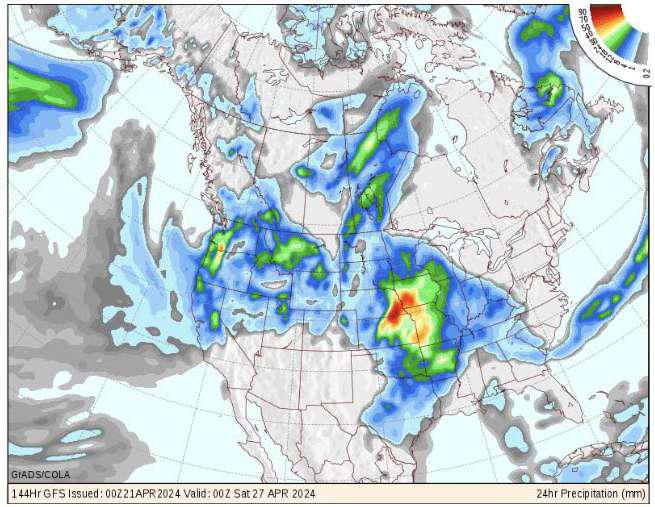

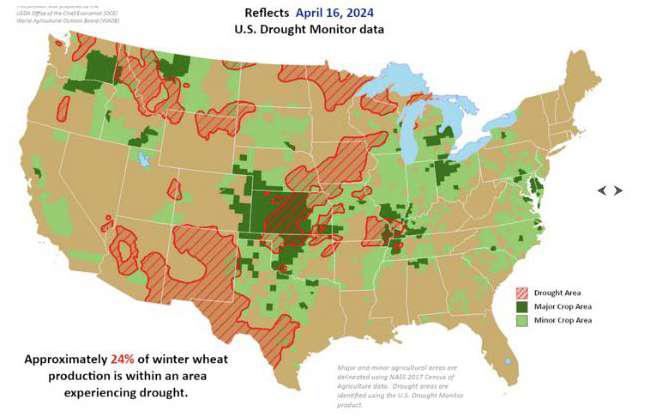

![]() Como vemos en los mapas en cuanto a condiciones de sequía, la situación es positiva ya que las zonas que pueden estar afectadas por estrés hídrico son muy limitadas y vemos cómo se refleja llegada de lluvias para finales de abril nuevamente. En cuanto al trigo de primavera, pasamos del 3 % de la semana anterior al 7 % de superficie sembrada, va a ir rápido el avance en las últimas semanas de abril.

Como vemos en los mapas en cuanto a condiciones de sequía, la situación es positiva ya que las zonas que pueden estar afectadas por estrés hídrico son muy limitadas y vemos cómo se refleja llegada de lluvias para finales de abril nuevamente. En cuanto al trigo de primavera, pasamos del 3 % de la semana anterior al 7 % de superficie sembrada, va a ir rápido el avance en las últimas semanas de abril.

Mapas 1 y 2. Mapa previsión pluviometría para 22 abril y mapa USA monitor de sequía por áreas

EUROPA

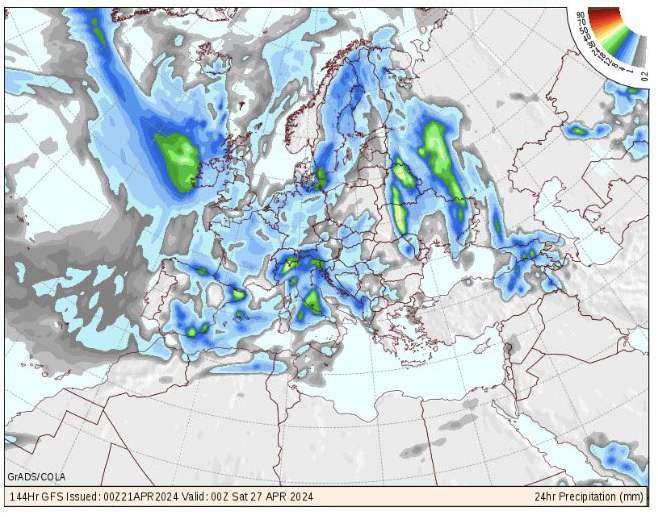

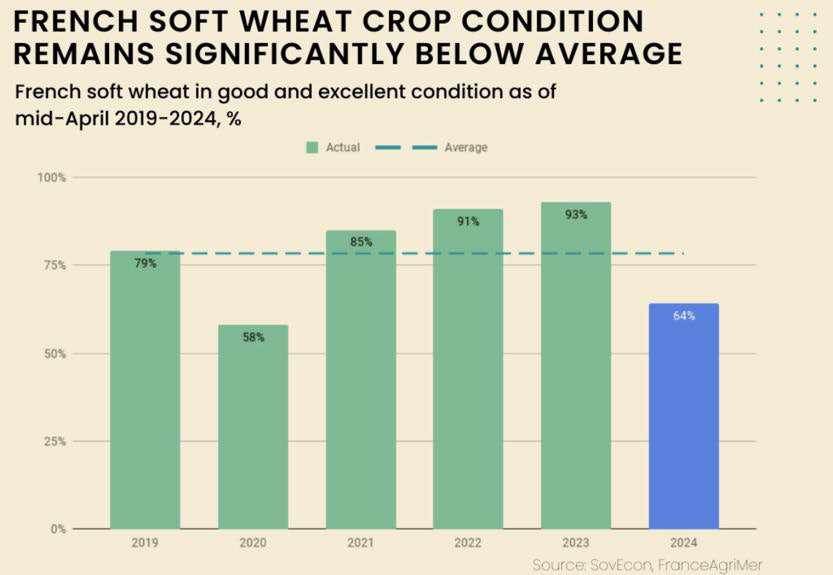

![]() El clima en Europa vino marcado por fuertes lluvias acumuladas que han provocado en otoño retrasos en las siembras de los trigos en algunas regiones, provocando incluso en Francia una menor siembra del 5 % de la superficie para trigo. Incluso las condiciones de cultivo en un 64 % bueno/excelente vs el 93 % del pasado año.

El clima en Europa vino marcado por fuertes lluvias acumuladas que han provocado en otoño retrasos en las siembras de los trigos en algunas regiones, provocando incluso en Francia una menor siembra del 5 % de la superficie para trigo. Incluso las condiciones de cultivo en un 64 % bueno/excelente vs el 93 % del pasado año.

De hecho, las cosechas a nivel europeo se esperan inferiores en este momento en -3/-4 Mtm, muy concentrado tanto en Francia como en UK.

| Sin embargo, por el momento, para el resto del continente se mantienen muy buenas previsiones de rendimientos en todos los cereales, teniendo en cuenta el incremento y recuperación de la cosecha en España, los volúmenes de los países del este de Europa y la disponibilidad rusa y ucraniana. |

Quizá en Rusia se revisan -1 mtm la producción de trigo, hasta los 93 mtm, debido a una menor precipitación en las últimas dos semanas en Mar Negro.

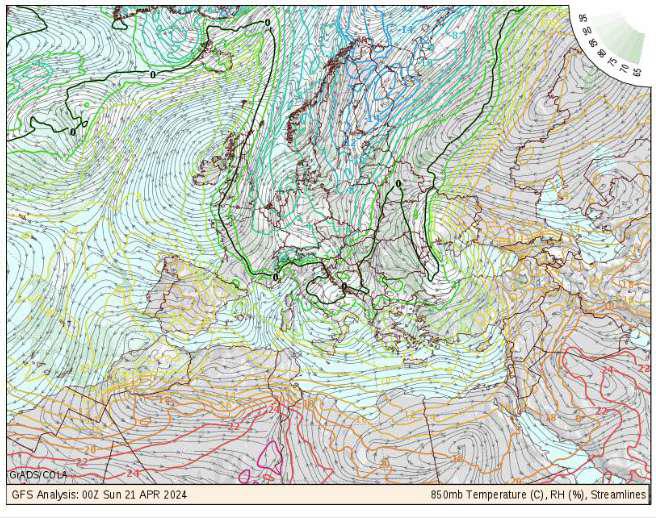

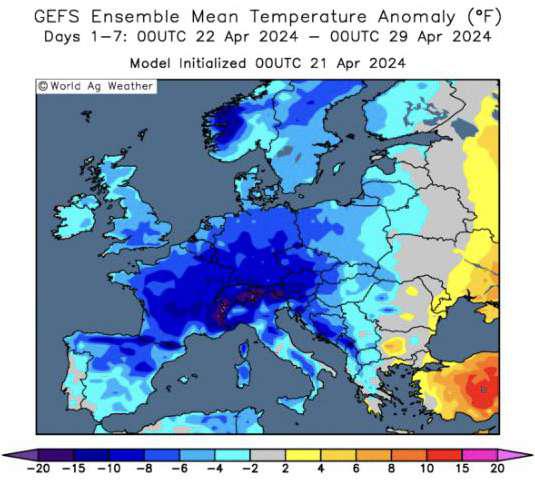

Mapa 3. Mapa de altas temperaturas en este de Europa.

En cuanto a proyecciones, revisando los mapas de lluvias y temperaturas vemos varios frentes que barren el continente lo cual es positivo, pero vemos una ola de frío polar que entra de norte a sur por toda la parte central del continente.

![]() Apenas debería durar dos o tres días, y el estado de las plantas no debería verse excesivamente afectado en las fechas que nos encontramos, pero debemos revisar las consecuencias la última semana de abril.

Apenas debería durar dos o tres días, y el estado de las plantas no debería verse excesivamente afectado en las fechas que nos encontramos, pero debemos revisar las consecuencias la última semana de abril.

Mapas 4, 5 y 6. Mapa de lluvias Europa, y previsión de temperaturas a 29 abril.

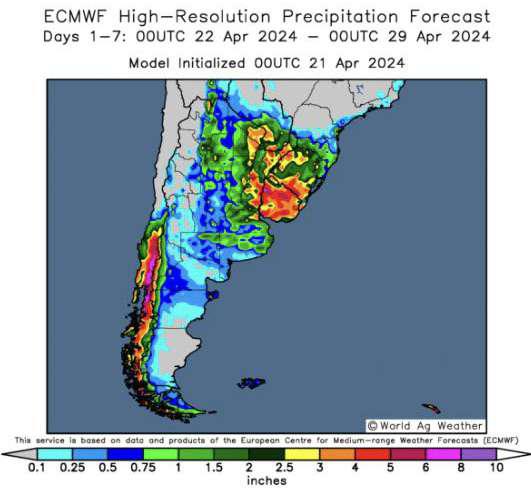

SUDAMÉRICA

De momento el clima evoluciona favorablemente para la segunda cosecha brasileña de maíz y para los cultivos y cosecha de Habas de Soja en Argentina, que ya realmente afecta muy poco.

![]() En Argentina, para Maíz, tenemos un problema con la enfermedad transmitida por la “Chicharrita”, que está generando fuertes pérdidas de rendimiento en maíz. Senasa agiliza los tiempos de aprobación de los insecticidas para combatir la plaga. Además, se está conformando una mesa de trabajo para el manejo integral de la misma.

En Argentina, para Maíz, tenemos un problema con la enfermedad transmitida por la “Chicharrita”, que está generando fuertes pérdidas de rendimiento en maíz. Senasa agiliza los tiempos de aprobación de los insecticidas para combatir la plaga. Además, se está conformando una mesa de trabajo para el manejo integral de la misma.

Ambas acciones serán la llave para minimizar los impactos. La ausencia de frío, las altas temperaturas y las precipitaciones, fomentaron la reproducción y migración del vector.

![]() Según la bolsa de Rosario, se puede perder entre un 10/15 % de rendimiento en producción. La semana pasada, la bolsa redujo la estimación de la cosecha a 50,5 millones de toneladas desde los 57 mmt anteriores.

Según la bolsa de Rosario, se puede perder entre un 10/15 % de rendimiento en producción. La semana pasada, la bolsa redujo la estimación de la cosecha a 50,5 millones de toneladas desde los 57 mmt anteriores.

Mapas 7 y 8. Previsiones pluviometría Sudamérica.

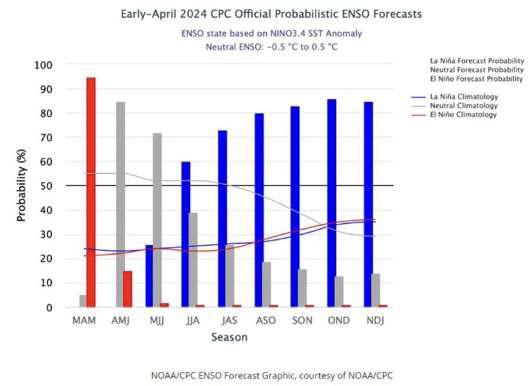

En EE. UU. existe una posibilidad del 60 % de “La Niña” entre junio y agosto, por debajo del 62 % del mes pasado, pero por encima del 47 % previsto en enero. Ello provocaría una temporada activa de huracanes en el Atlántico y una campaña seca en Argentina para próxima campaña.

Gráfica 1. Tabla de estudio posibilidades Niño/Niña.

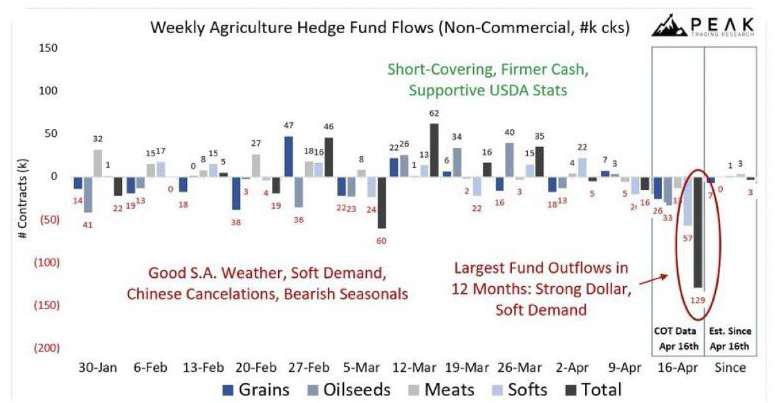

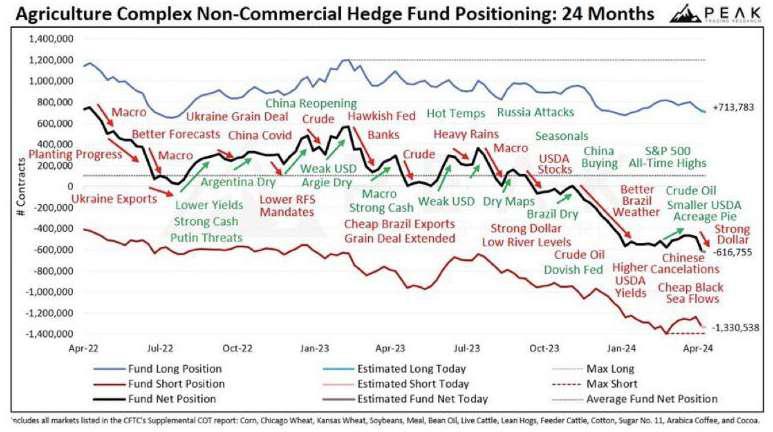

POSICIONES DE LOS FONDOS DE INVERSIÓN

Los fondos construyen una posición corta récord en los últimos 4 años y medio (en total un corto de -617.000 contratos, unos -14,4 millones de dólares), fundamentalmente apoyados en unos balances que continúan apuntando a una reconstrucción de los stocks, así como una débil demanda y un dólar fuerte que puede mantener los precios bajos, a medida que nos vamos acercando a las semanas más críticas en términos de clima.

Posiciones Chicago a fecha 18 abril 2024

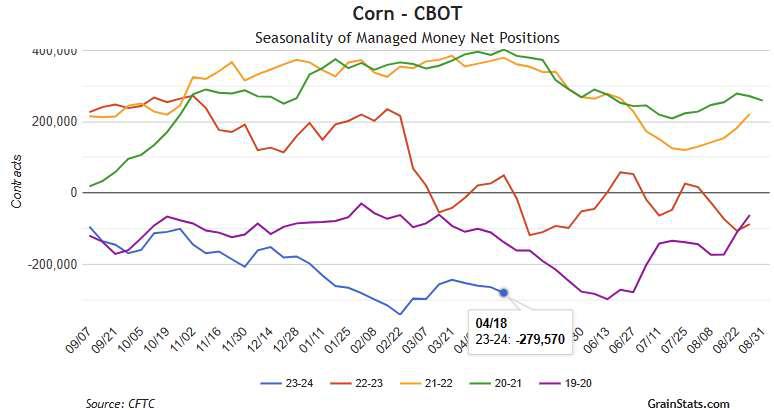

MAÍZ

![]() Los fondos están cerca de un déficit récord, actualmente con una posición corta de -279,6 mil contratos de maíz, equivalente a 35,5 millones de toneladas.

Los fondos están cerca de un déficit récord, actualmente con una posición corta de -279,6 mil contratos de maíz, equivalente a 35,5 millones de toneladas.

Nunca han tenido una posición larga durante un año, con la menor cantidad de contratos largos registrada en 2017, con solo 107.000 contratos.

Hasta ahora, solo han cubierto alrededor de 30.000 contratos de maíz, lo que ha contribuido a un aumento de precios de 20 centavos desde su punto más bajo.

Gráfica 2. Evolución posiciones fondos inversión en CBOT Maíz.

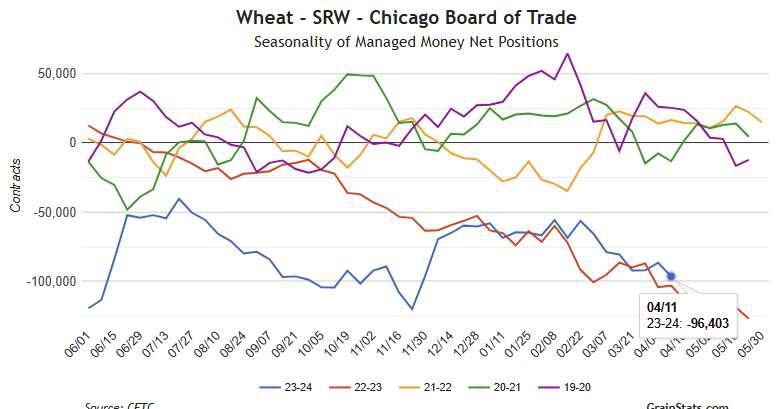

TRIGO

![]() Amplían ligeramente la posición corta en trigo, alcanzando los -96,4 mil contratos, por lo que se superan los -13 millones de toneladas.

Amplían ligeramente la posición corta en trigo, alcanzando los -96,4 mil contratos, por lo que se superan los -13 millones de toneladas.

Gráfica 3. Evolución posiciones fondos inversión en CBOT trigo Soft Red Winter.

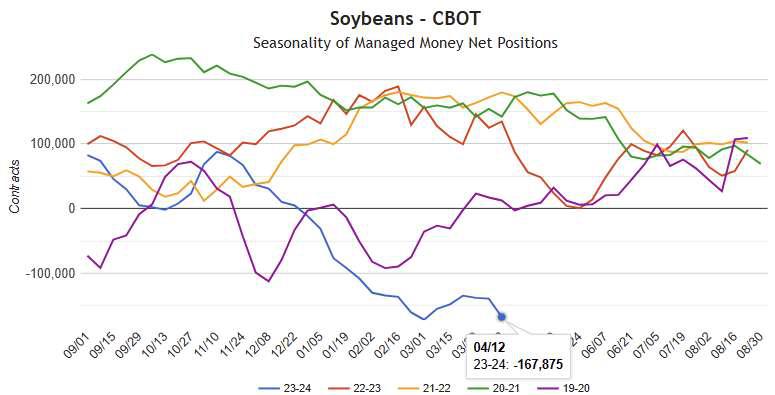

COMPLEJO DE SOJA

![]() Continúa el descenso en las posiciones de habas de soja, alcanzando los -167 mil contratos, equivalente a 22,8 millones de toneladas.

Continúa el descenso en las posiciones de habas de soja, alcanzando los -167 mil contratos, equivalente a 22,8 millones de toneladas.

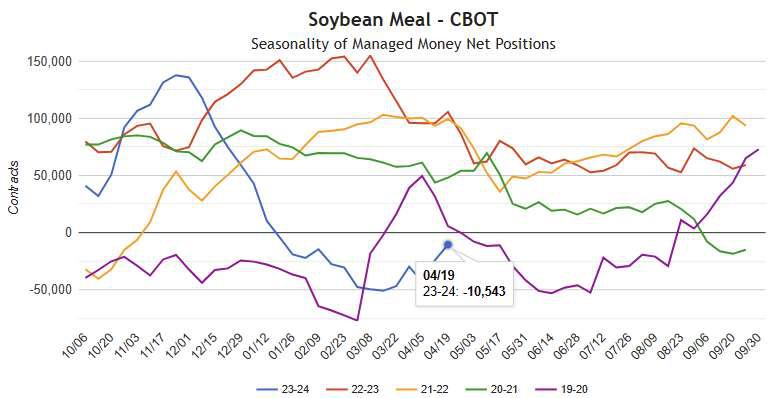

En contraste, la harina de soja ha experimentado una recuperación, recortando el corto en +32000 contratos desde el bajo reciente de 5 de abril, con una posición actual de -10,5 mil contratos, equivalente a 105 mil toneladas.

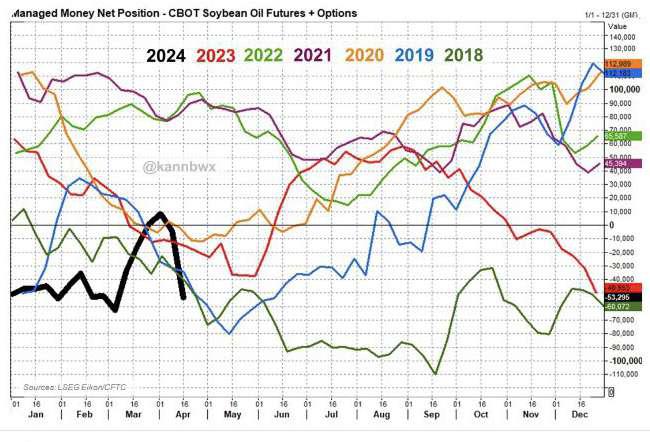

![]() En Aceite de Soja, se han liquidado posiciones récord de venta la semana que termina en 16 de abril, las acciones del petróleo bajando provocan una caída del aceite de más de un 5 % en la semana y ventas de 50.000 contratos de aceite.

En Aceite de Soja, se han liquidado posiciones récord de venta la semana que termina en 16 de abril, las acciones del petróleo bajando provocan una caída del aceite de más de un 5 % en la semana y ventas de 50.000 contratos de aceite.

Gráfica 4. Posiciones fondos inversión en CBOT Complejo de Soja.

| Estaremos especialmente atentos puesto que la situación de conflicto entre Israel e Irán, de sufrir una escalada, va a provocar compra por parte de los especuladores de parte de las posiciones cotas y ello puede provocar subidas en los mercados. |

SITUACIÓN MACRO, CONFLICTOS BÉLICOS

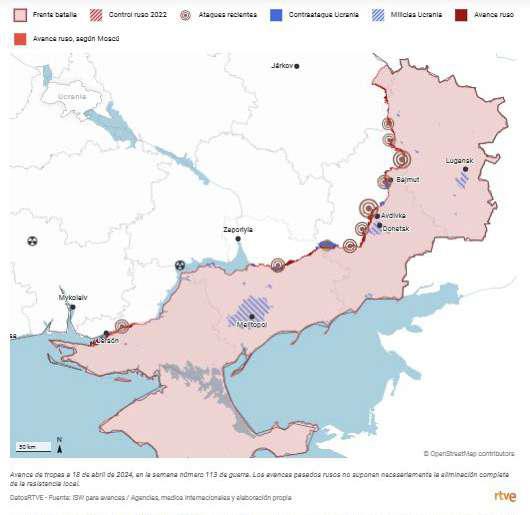

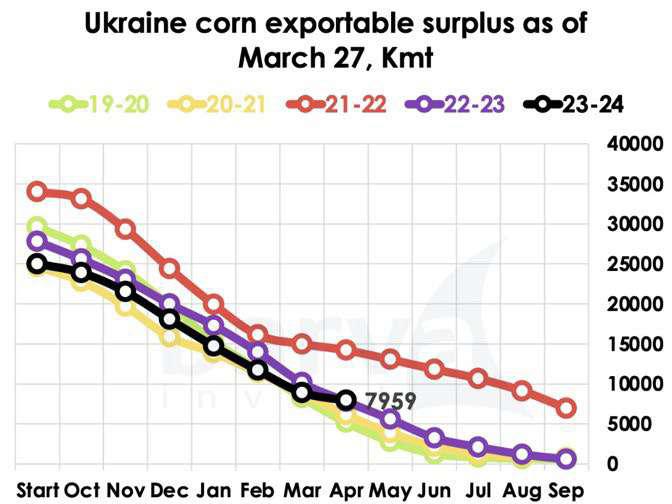

Rusia, Ucrania y Turquía negociaron un acuerdo de seguridad para el transporte en el Mar Negro durante dos meses. Aunque se llegó a un acuerdo, Kiev se retiró de manera inesperada. El 10 de abril, tropas rusas dañaron las vías de ferrocarril en varias terminales de cereales en el puerto de Chornomorsk, Odesa.

![]() Esto podría causar interrupciones temporales en el suministro a empresas como Kernel, Risoil y Viterra. Además, se teme que los ataques a la infraestructura portuaria reduzcan las exportaciones de cereales de Ucrania en abril a 5 millones de toneladas, por debajo de los 8 millones esperados.

Esto podría causar interrupciones temporales en el suministro a empresas como Kernel, Risoil y Viterra. Además, se teme que los ataques a la infraestructura portuaria reduzcan las exportaciones de cereales de Ucrania en abril a 5 millones de toneladas, por debajo de los 8 millones esperados.

El pasado 19 abril el ejército ruso atacó una instalación productora de aceites vegetales en el puerto de Odessa, terminal Yuzhne.

Imagen 1. Incendio en Extractora de aceite vegetal en Odessa.

![]() El peligro de que el avance del ejército ruso se produzca hacia el oeste en la zona sur del país, sin duda provocaría una situación muy complicada para los embarques de cereal ucraniano por el Mar Negro. Esto provocaría nuevamente un impacto negativo en el mercado de maíz y trigo para sur de Europa.

El peligro de que el avance del ejército ruso se produzca hacia el oeste en la zona sur del país, sin duda provocaría una situación muy complicada para los embarques de cereal ucraniano por el Mar Negro. Esto provocaría nuevamente un impacto negativo en el mercado de maíz y trigo para sur de Europa.

Mapa 9. Mapa de los territorios ocupados por Rusia abril 24.

CONFLICTO ISRAEL-PALESTINA E IRÁN

Las hostilidades en Gaza han pasado a un segundo plano tras los ataques del pasado 1 de abril contra el recinto de la embajada de Irán en Damasco por parte de Israel, donde demolieron un edificio y dejaron varios muertos, incluidos dos generales de alto rango.

La respuesta anunciada de Irán con drones sobre la capital israelí se esperaba muy violenta y que podría repercutir muy fuertemente en los mercados energéticos. Sin embargo, Israel y Estados Unidos han dicho que el lanzamiento de unos 300 misiles por parte de Irán tuvo muy poco impacto material, solo causando un herido.

Posteriormente, Irán ha detectado explosiones en el cielo cercano a una base aérea, necesitando activar medidas antiaéreas cerca de las ciudades de Ishafan y Tabriz.

Aparentemente se mantiene congelado ese frente, aunque con el peligro continuo de que alguno de los países recrudezca las hostilidades.

Mientras tanto se retoma el principal escenario, el cual sigue abierto en Gaza. Si realmente el conflicto entre Israel e Irán queda en un segundo plano las consecuencias en los mercados energéticos y en materias primas sin duda serán débiles.

SEGUIMIENTO INDICADORES CLAVE EN NUESTROS MERCADOS

FORTALEZA DÓLAR

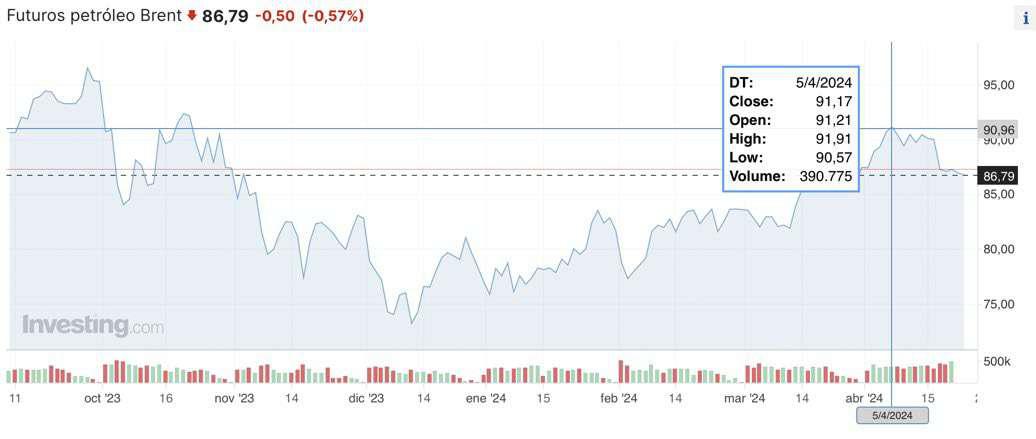

BARRIL DE PETRÓLEO BRENT

A pesar de las tensiones en Oriente Medio, los precios del crudo se mantienen estables. Incluso la escalada que se ha producido entre Israel e Irán de momento ha provocado una corrección a la baja del precio desde los 91 dólares que vimos a primeros de mes de abril.

Por otro lado, la recuperación de China, principal importador de petróleo mundial, ha impulsado las perspectivas positivas para el mercado del crudo este año.

De hecho, China continúa elevando stock de materias primas, en concreto metales como cobre, níquel o mineral de hierro.

Gráfica 5. Seguimiento stock de cobre en China.

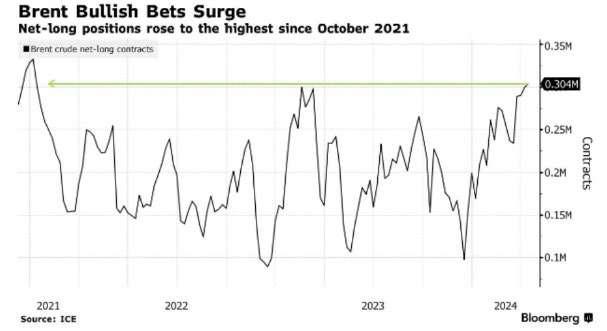

Cabe destacar la posición de los fondos en petróleo, han aumentado su posición larga hasta alcanzar las mayores en dos años y medio.

Gráfica 6. Evolución precio barril Brent de Petróleo.

Gráfica 7. Evolución de las posiciones de fondos en petróleo.

Principales granos mundiales Trigo

![]() La previsión mundial de trigo para campaña 2024 se mantiene con un aumento de 0,7 millones vs la estimación anterior, manteniéndose apenas -2 millones de tm por debajo de la actual campaña, lo cual, sin duda, es un buen dato para el balance mundial.

La previsión mundial de trigo para campaña 2024 se mantiene con un aumento de 0,7 millones vs la estimación anterior, manteniéndose apenas -2 millones de tm por debajo de la actual campaña, lo cual, sin duda, es un buen dato para el balance mundial.

Destaca el incremento en Estados Unidos de 4,4 millones de tm e India con 6 millones arriba, con recorte muy significativo en Australia y Kazakhstan.

Tabla 1. Estimación producción mundial trigo por países.

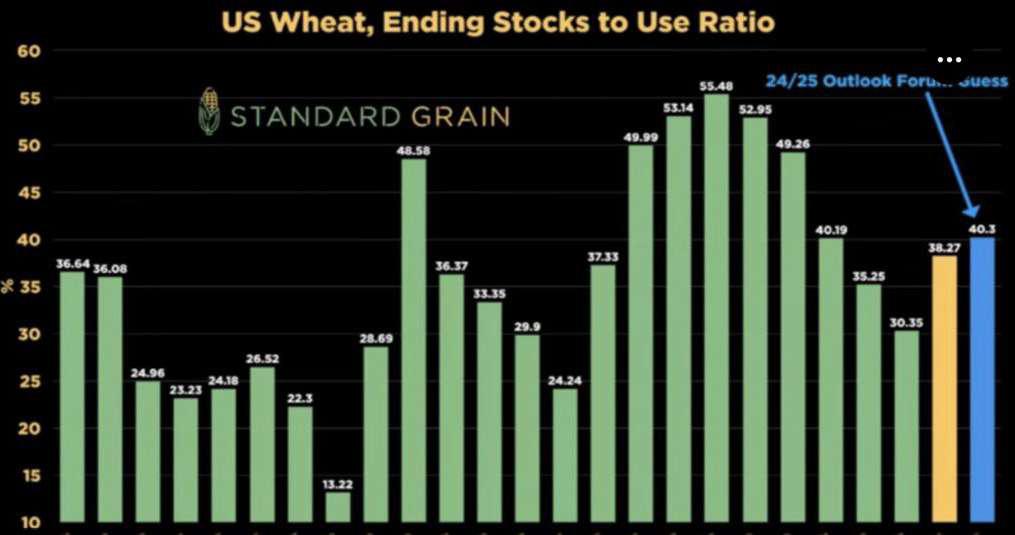

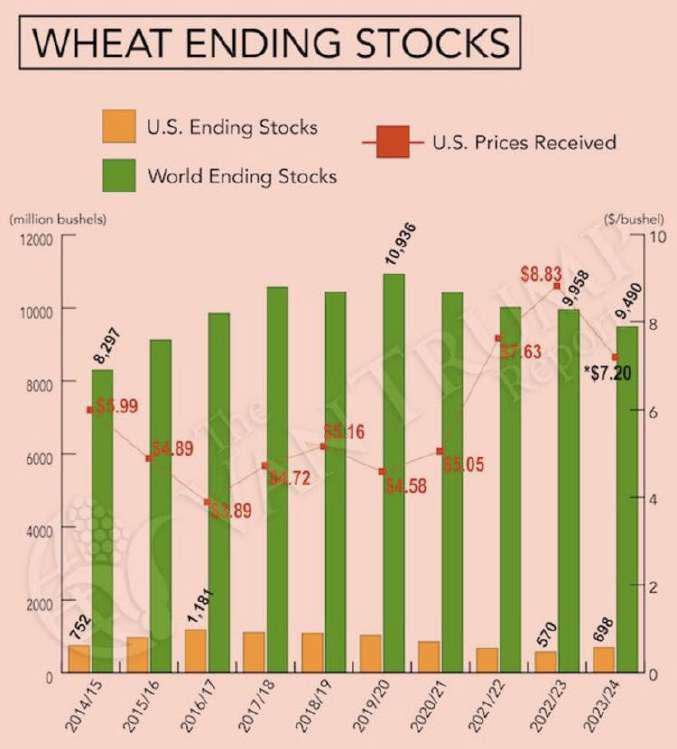

Gráfica 8. Evolución ratio stock/uso de trigo en USA. Recuperación importante.

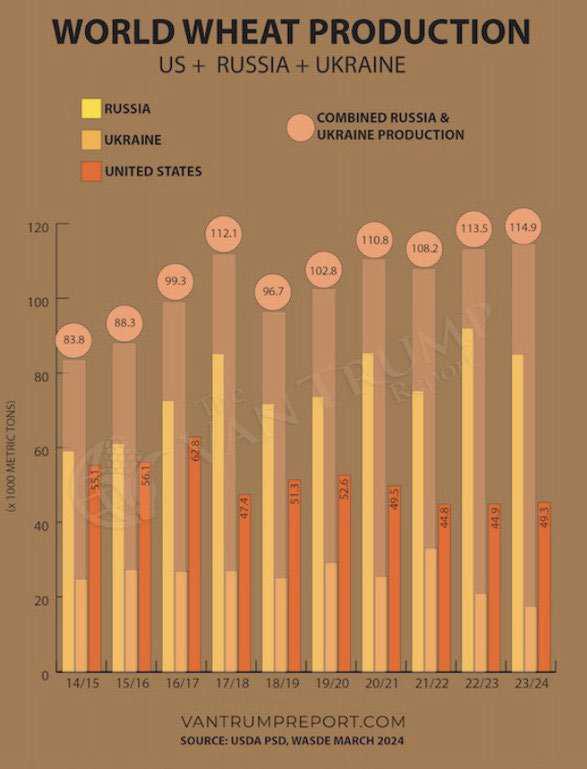

La Unión Europea puede tener un recorte significativo en las producciones de UK -3 mtm y Francia -3 mtm, por lo que la estabilidad en la oferta de trigos desde Rusia y Ucrania será nuevamente de vital importancia para mantener alta disponibilidad de ofertas en puertos mediterráneos que equilibren las habituales necesidades en España. A pesar de la recuperación de la producción en nuestro país seguiremos necesitando importaciones de trigo como habitualmente.

| Haremos un seguimiento en el corto plazo a la ola de frío que penetra en centro Europa de norte a sur estos días para evaluar si puede hacer daño a las cosechas. |

Gráfica 9. Evolución de la condición de cultivo en Francia últimos 6 años.

Gráfica 10. Evolución de las cosechas de trigo en USA, Rusia y Ucrania.

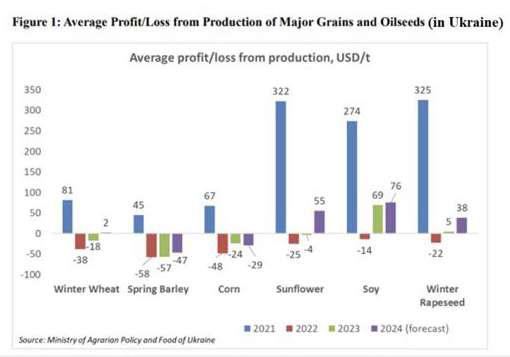

A tener muy en cuenta la rentabilidad del cultivo en Ucrania. Para el agricultor ha bajado de forma muy importante la rentabilidad en la producción y puede tener consecuencias en las decisiones de siembra para la campaña 24/25. En este momento son más interesantes las Semillas Oleaginosas, especialmente las habas de soja y girasol.

Gráfica 11. Evolución rentabilidad cultivos en Ucrania 4 últimos años.

![]() En cuanto a los consumos mundiales, de momento los balances reflejan una alta demanda de trigo en consumo puesto que los precios globalmente continúan siendo más competitivos que el maíz en muchas regiones.

En cuanto a los consumos mundiales, de momento los balances reflejan una alta demanda de trigo en consumo puesto que los precios globalmente continúan siendo más competitivos que el maíz en muchas regiones.

Incluso manteniendo dicha competitividad durante la siguiente campaña, los stocks finales de cosecha pueden ser muy similares a los que tenemos al finalizar la presente.

Esto hace que sean muy sensible los movimientos futuros de precios del trigo en función de que el maíz pueda tener cambios bruscos de tendencia.

| ¡¡¡En este momento, mientras escribimos el informe (lunes 22 de abril) y ante estos mercados que han corregido tanto en precios, enfrentándonos al final del desarrollo de la planta en Europa, se está produciendo un Rally de precios al alza por recompra de posiciones abiertas por parte de los fondos tan cortos ante la ola de frío que comentamos que puede afectar sobre todo al cereal de los países más al norte, en especial a Alemania y Polonia!!! |

Gráficas 12 y 13. Gráfico precios Trigo Chicago y subida de Matíf Francia.

El reemplazo de precios en puertos peninsulares se sitúa 215 €/tm almacén para el mes de mayo mientras que en el interior continúa habiendo liquidez con mercancía de vieja cosecha sobre los 212/214 €/tm origen en almacenes del norte peninsular.

![]() Este movimiento que comentamos por parte de los fondos va a repercutir hoy en estos precios que comentamos con carácter inmediato, sobre todo con la retirada de vendedores de momento hasta que el mercado se estabilice.

Este movimiento que comentamos por parte de los fondos va a repercutir hoy en estos precios que comentamos con carácter inmediato, sobre todo con la retirada de vendedores de momento hasta que el mercado se estabilice.

Maíz

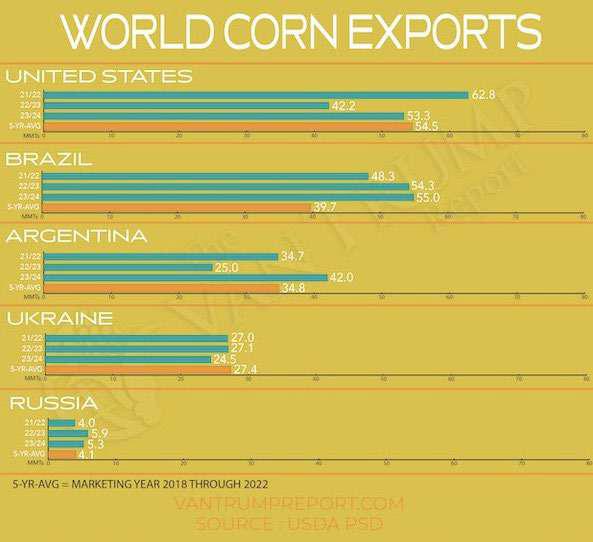

![]() En términos de producción, se consolida un volumen cercano a los 1228 millones de tm totales, con un incremento de más de 70 millones de tm por encima de la producción del año anterior.

En términos de producción, se consolida un volumen cercano a los 1228 millones de tm totales, con un incremento de más de 70 millones de tm por encima de la producción del año anterior.

Una recuperación en la producción en USA, principalmente con 43 millones más de tm y Artentina, cuya producción estimada de 55 millones está por confirmar por los posibles recortes en los rendimientos que puede producir la Chicharrita.

Como hemos visto en el apartado de clima, se manejan datos en Bolsa de Rosario con recorte hasta los 51 millones que podría ser más alto incluso.

![]() La reducción más importante la tenemos en Brasil por incidencias de clima seco en zonas del centro del país, pero, en cualquier caso, será la segunda mayor cosecha en este país después del año pasado.

La reducción más importante la tenemos en Brasil por incidencias de clima seco en zonas del centro del país, pero, en cualquier caso, será la segunda mayor cosecha en este país después del año pasado.

Significar el incremento en la producción China, que sin duda permitirá que las necesidades de importación sean bajas.

Evolución producción de maíz mundial y por países.

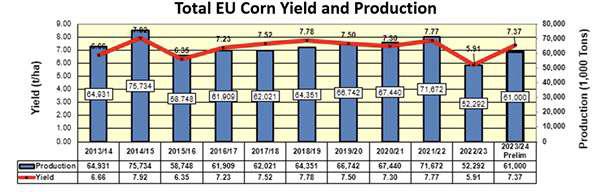

Europa podría tener un aumento significativo superando los 8 millones de tm si se confirman los rendimientos esperados.

Gráfica 14. Seguimiento de los rendimientos de maíz en Europa en los últimos años.

En cuanto a las exportaciones seguimos destacando el protagonismo que Brasil está teniendo en la oferta mundial desde hace tres campañas. Sobre todo, una vez se aprobó por parte de China dicho origen para participar en su abastecimiento.

Gráfica 15. Evolución volumen comercialización de maíz de los principales países exportadores.

Seguiremos muy pendientes de la evolución de la segunda cosecha de Maíz en Brasil.

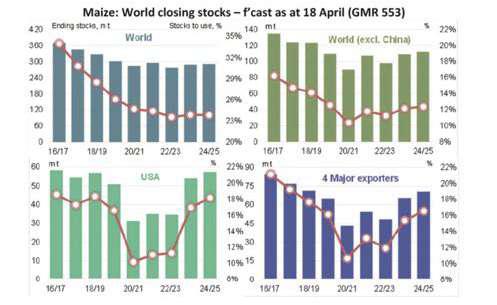

Será importante para el cierre final de los números de producción que comentamos y con ello consolidar también una recuperación de los stocks mundiales.

Si nos fijamos en estos números de stock previstos para final de cosecha, comprobamos que el incremento de maíz en USA, así como el de los principales exportadores, posibilitan una recuperación global, a pesar de los consumos tan elevados de maíz.

Gráfica 16. Revisión de los stocks mundiales de maíz en los últimos años.

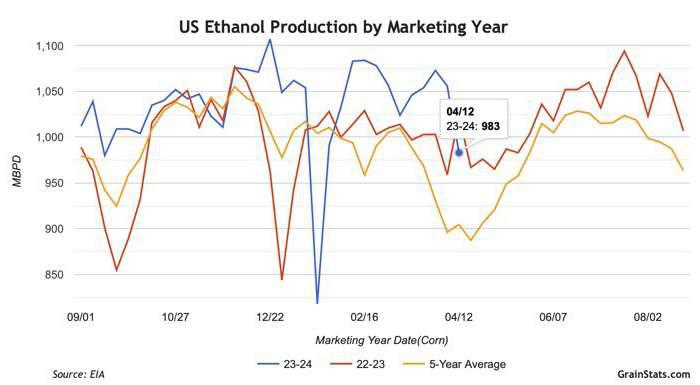

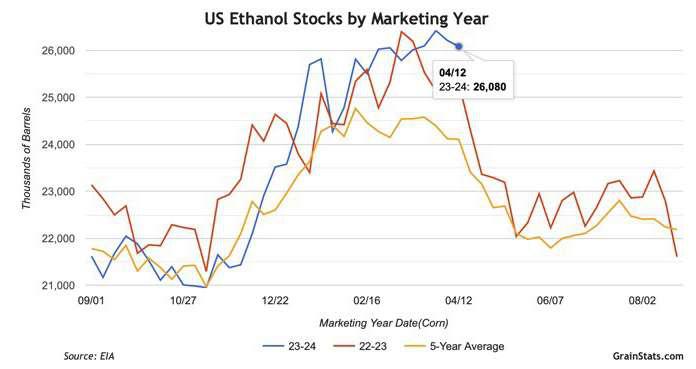

![]() La EPA en EE. UU. ampliará temporalmente las ventas de mezclas de gasolina con alto contenido de etanol (E15) este verano. Lo consideran una victoria para la agricultura estadounidense ya que aumenta la demanda de etanol (maíz en consecuencia). La diferencia entre E15 y E10 realmente no es demasiado significativa en volumen y no debería tener mucho impacto.

La EPA en EE. UU. ampliará temporalmente las ventas de mezclas de gasolina con alto contenido de etanol (E15) este verano. Lo consideran una victoria para la agricultura estadounidense ya que aumenta la demanda de etanol (maíz en consecuencia). La diferencia entre E15 y E10 realmente no es demasiado significativa en volumen y no debería tener mucho impacto.

De momento, la producción la semana pasada sufrió un descenso lógico ante los elevados stocks en EE. UU. de las últimas semanas.

En cuanto a precios, se ha producido una subida en precio neto. Por un lado, el arrastre de precio motivado por la subida del petróleo y la demanda de maíz para Etanol, y por otro la fortaleza del dólar. También por una menor disponibilidad para exportación de maíz con origen ucraniano en las últimas tres semanas, siendo éste el origen más bajo para calcular precio en la península Ibérica.

Gráfica 19. Disponibilidad de maíz exportable en Ucrania.

En puertos peninsulares 207 €/tm antes de la subida comentada hoy mismo para trigo en Europa y con oferta nacional en torno a 220 €/tm salida de zona productora de León.

Complejo de soja

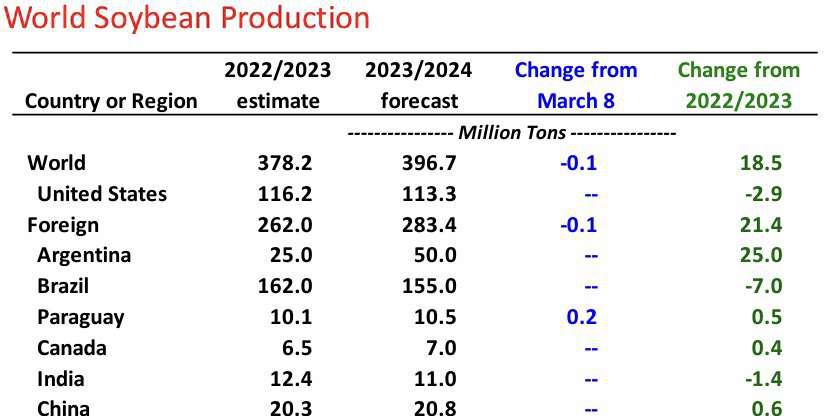

![]() El departamento de Agricultura norteamericano sigue manteniendo las previsiones de producción para Sudamérica prácticamente sin cambios como vemos en la tabla inferior.

El departamento de Agricultura norteamericano sigue manteniendo las previsiones de producción para Sudamérica prácticamente sin cambios como vemos en la tabla inferior.

Tabla 2. Evolución mundial de las previsiones de cosecha de habas de soja.

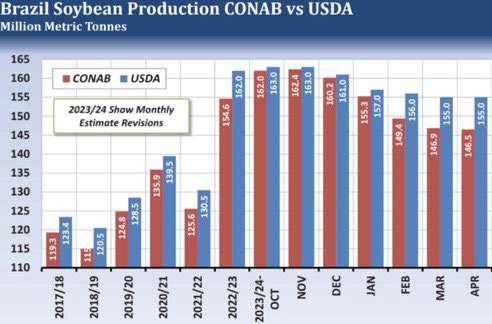

Según las estimaciones de las casas locales sí puede haber algunas diferencias en los volúmenes finales. Conab está revisando a la baja, en concreto, de 155 a 146 millones la producción brasileña de soja.

Gráfica 20. Comparativa estimaciones cosecha entre Conab y USDA.

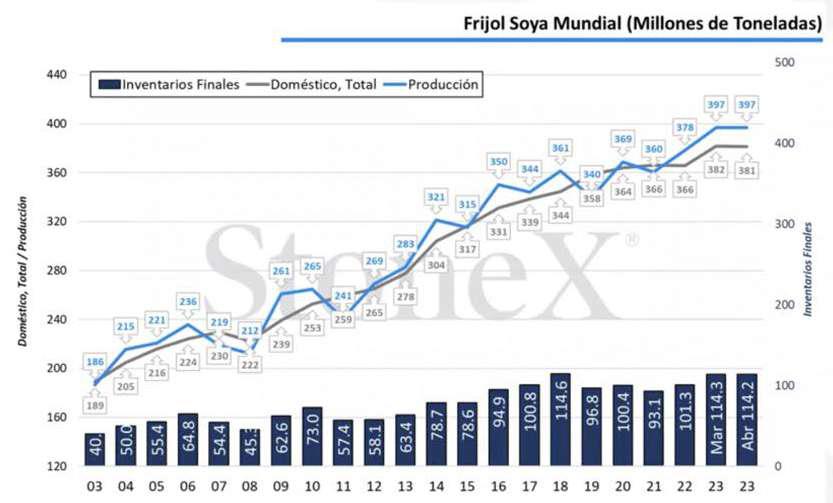

Gráfica 21. Balance mundial de habas de soja.

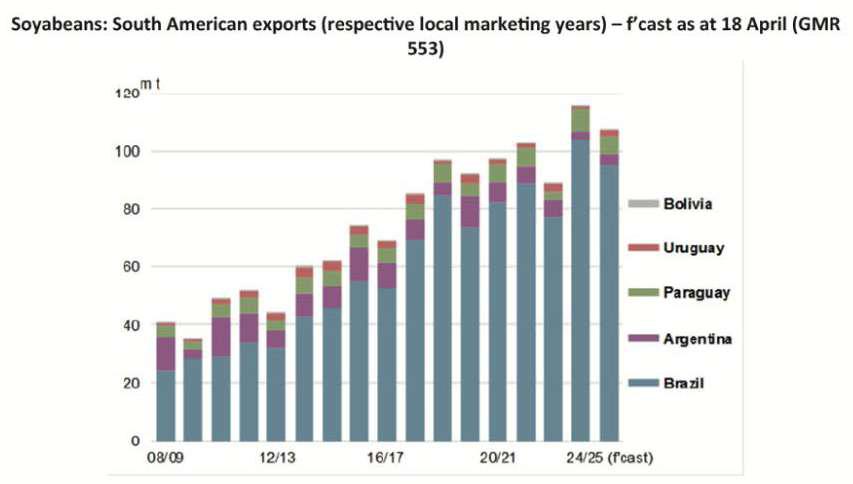

Pero lo más importante es que Brasil se mantendrá en primer lugar en los países exportadores de habas en el mundo. Incluso Sudamérica, en su totalidad, se sitúa en el segundo año con mayor volumen exportable tras la producción del pasado año.

Gráfica 22. Evolución del volumen exportable de los países sudamericanos.

Las bases parece que no terminan de consolidar los precios más bajos que vimos a mediados de marzo donde llegaron a cotizar por debajo de 10 €/tm para junio-septiembre y han vuelto a niveles de 26/27 €/tm nuevamente.

Y por supuesto la fortaleza del dólar que no ayuda a las materias primas de importación. Con ello, los precios para mayo en puertos están en 427 €/tm, para mayo-septiembre en 411 €/tm e incluso hasta final de 2024 en 414 €/tm.

Nutricionalmente continúa siendo la proteína más interesante en formulación, apenas el Girasol ha sido la única alternativa que compite tras fuertes bajadas. Para calidad 28 % proteína los precios se sitúan en 210 €/tm salida del sur peninsular y varias opciones con calidad 35 % proteína sobre los 265 €/tm puertos peninsulares.

Los DDG, Palmiste, harinas de Colza se quedan rezagados, apenas sin bajadas de precio, por lo que paulatinamente van saliendo de consumo en las fórmulas, sobre todo de monogástricos.

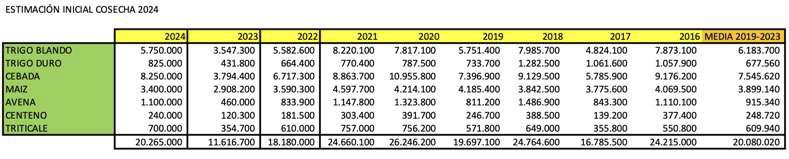

ESPAÑA, ESTIMACIONES DE COSECHA

Con toda la prudencia posible y en función de las superficies de siembra declarada y los rendimientos que hoy se pueden estimar por provincias en España, hemos preparado una primera estimación de cosecha para la presente campaña.

![]() Somos muy conscientes que las posibilidades de cambios aún son elevadas puesto que, en la mayoría de las zonas, desde Ciudad Real hacia el norte, son muy necesarias lluvias durante los primeros días de mayo para consolidar rendimientos que incluso pudieran ser superiores a los que hemos utilizado para configurar esta previsión.

Somos muy conscientes que las posibilidades de cambios aún son elevadas puesto que, en la mayoría de las zonas, desde Ciudad Real hacia el norte, son muy necesarias lluvias durante los primeros días de mayo para consolidar rendimientos que incluso pudieran ser superiores a los que hemos utilizado para configurar esta previsión.

Por el contrario, una ausencia prolongada de precipitación durante todo el mes de mayo penalizaría bastante los rendimientos sobre todo en la mitad norte peninsular.

![]() De momento, las previsiones de temperatura para toda la península son suaves hasta el 5 de mayo, por debajo de 23 grados en la zona centro y norte de la península, por lo que de momento por ese lado no esperamos afecte a la planta.

De momento, las previsiones de temperatura para toda la península son suaves hasta el 5 de mayo, por debajo de 23 grados en la zona centro y norte de la península, por lo que de momento por ese lado no esperamos afecte a la planta.

Lo cierto es que los cultivos han recibido generosas lluvias de primavera, que han permitido las tareas correctas de abonados y el campo está en un momento espectacular como vemos en las siguientes imágenes.

El viento de estos días está secando rápidamente la capa superficial de la tierra y recordemos que, ante la ausencia de un invierno frío, no tenemos una raíz profunda de las plantas, por lo que el agua del subsuelo en muchas zonas no está alimentando dicha raíz y por ello demandamos esas lluvias de mayo que permitan mantener este buen estado.

Tenemos esta semana temperaturas muy frías, incluso bajo cero en algunas provincias de Castilla y León, aunque esperamos poco daño en la planta porque apenas ha espigado a la fecha.

| Con todo ello la previsión que emitimos desde Eurotrade se situaría por encima de los 20 millones de tm de cereal. |

Tabla 3. Evolución de las cosechas en España por cereales desde 2016. Datos 2023 no definitivos del ministerio. Datos para 2024 aproximados por Eurotrade Agrícola.

Adjuntamos algunas fotografías del campo en estos momentos por provincias:

Imagen 2. Trigo duro en Cádiz.

Imagen 3 y 4. Guisantes y cebada en Córdoba.

Imagen 5 y 6. Cebada y guisantes en campiña extremeña

Imagen 7. Cebada en Ciudad Real.

Imagen 8. Cebada en La Almarcha (Cuenca).

Imagen 9. Cebada en Toledo.

Suscríbete ahora a la revista técnica de nutrición animal

AUTORES

Ácidos grasos volátiles de cadena ramificada en formulación dinámica

Jose Luis Ruiz Castillo

El cobre en la dieta de gallinas ponedoras

Vinício dos Santos Cardoso

Informe materias primas ASFAC

ASFAC

Efecto del nuevo complejo zinc(II)-betaína sobre la digestibilidad en lechones

Susanne Rothstein

Lechería de alta producción y sostenibilidad ¿Sólo para sistemas pastoriles?

José Luis Repetto

Carbohidratos para gatos: ¿alternativa energética o enemigo silencioso? Parte I

Ada E. Lugo

Interacciones minerales y digestibilidad del calcio en pollos de engorde

Kyle Venter

El papel de la fibra en las dietas de aves

José Ignacio Barragán

Tratamiento con ácido propiónico en la calidad microbiana de la paja

Un día en la vida del fósforo en el cerdo – Parte II

Rafael Durán Giménez-Rico

Optimizando el desempeño en situaciones de estrés

Horta Felipe

Suplementación con hidroxitirosol en la cerda ibérica

Álvaro Fernández de Juan

Estrés térmico: el enemigo silencioso de la producción animal

Vasudha Kuncham

Fuentes de Calcio

Alba Cerisuelo

Cambio climático y contaminación por micotoxinas en piensos para animales

Rui A. Gonçalves