En Europa, los cambios de gobiernos se suceden sin líderes fuertes, como en décadas anteriores, y, en paralelo, Reino Unido está sumido en una crisis política que puede terminar también en una crisis económica.

En Europa, los cambios de gobiernos se suceden sin líderes fuertes, como en décadas anteriores, y, en paralelo, Reino Unido está sumido en una crisis política que puede terminar también en una crisis económica.

29 Oct 2022

29 Oct 2022

Los mercados de materias primas continúan afectados por la inestabilidad geopolítica global.

Con la llegada del invierno en el hemisferio norte se agudiza la preocupación por la necesidad energética en Europa, la cual continúa buscando alternativas para no depender o hacerlo cada vez menos del gas ruso.

Con la llegada del invierno en el hemisferio norte se agudiza la preocupación por la necesidad energética en Europa, la cual continúa buscando alternativas para no depender o hacerlo cada vez menos del gas ruso.

Los mercados continuarán muy volátiles ante las circunstancias de inestabilidad que genera la situación bélica en Ucrania, la cual, lejos de resolverse, se agudiza. Ahora Rusia está destruyendo estratégicamente las fuentes de energía eléctrica para debilitar a toda la población.

![]() Surgen en paralelo nuevos conflictos en otros puntos del planeta que suman preocupación a las distintas economías: Corea del Norte haciendo “pruebas” con misiles en el Mar de Japón, China con posibles intenciones de invadir Taiwán, Irán colaborando con Rusia en ayuda militar y manteniendo conflictos con EEUU, etc.

Surgen en paralelo nuevos conflictos en otros puntos del planeta que suman preocupación a las distintas economías: Corea del Norte haciendo “pruebas” con misiles en el Mar de Japón, China con posibles intenciones de invadir Taiwán, Irán colaborando con Rusia en ayuda militar y manteniendo conflictos con EEUU, etc.

En Europa, los cambios de gobiernos se suceden sin líderes fuertes, como en décadas anteriores, y, en paralelo, Reino Unido está sumido en una crisis política que puede terminar también en una crisis económica.

En Europa, los cambios de gobiernos se suceden sin líderes fuertes, como en décadas anteriores, y, en paralelo, Reino Unido está sumido en una crisis política que puede terminar también en una crisis económica.

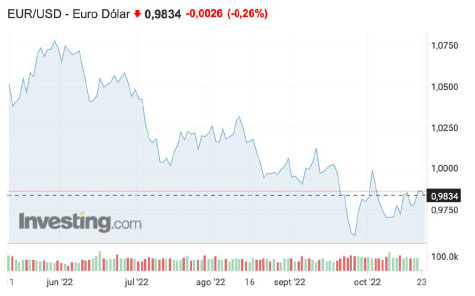

Todas estas noticias provocan un fortalecimiento del dólar que se mantiene de momento por encima del euro, así como con otras monedas internacionales.

Todas estas noticias provocan un fortalecimiento del dólar que se mantiene de momento por encima del euro, así como con otras monedas internacionales.

![]() La fortaleza de la divisa sigue lastrando a otros países, sobre todo emergentes.

La fortaleza de la divisa sigue lastrando a otros países, sobre todo emergentes.

![]() Ministros de finanzas y banqueros del G20 abordarán el problema.

Ministros de finanzas y banqueros del G20 abordarán el problema.

![]() En 1985, el entonces G5 acordó debilitar al dólar en un contexto similar con inflación creciente, armando una agresiva campaña de subida de tipos de la Reserva Federal con un dólar que iba muy al alza.

En 1985, el entonces G5 acordó debilitar al dólar en un contexto similar con inflación creciente, armando una agresiva campaña de subida de tipos de la Reserva Federal con un dólar que iba muy al alza.

![]() El dólar perdió entre 1985 y 1988 hasta un 30% de su valor.

El dólar perdió entre 1985 y 1988 hasta un 30% de su valor.

Gráfica 1. Evolución EUR/USD desde 1980.

Gráfica 2. Evolución EUR/USD en 6 meses.

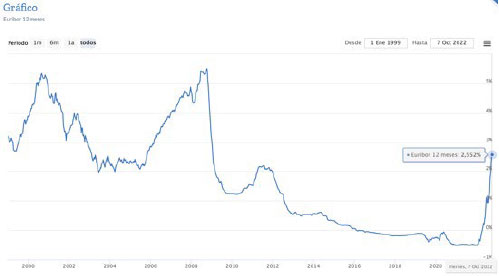

Los gobiernos mundiales continúan muy preocupados por la inflación, la cual continua, a pesar de las correcciones, en niveles no deseables. EEUU publica un mal dato en octubre. Aunque la tasa general interanual sigue bajando (8,1%), la subyacente continúa subiendo: del 6,3 % al 6,6 %.

Por lo tanto, continuaremos viendo más subidas de tipos tanto en EEUU como en Europa, que la primera semana de noviembre revisará nuevamente los tipos un 0,75 % al alza.

Por lo tanto, continuaremos viendo más subidas de tipos tanto en EEUU como en Europa, que la primera semana de noviembre revisará nuevamente los tipos un 0,75 % al alza.

Gráfica 3. Evolución Euribor 12 meses.

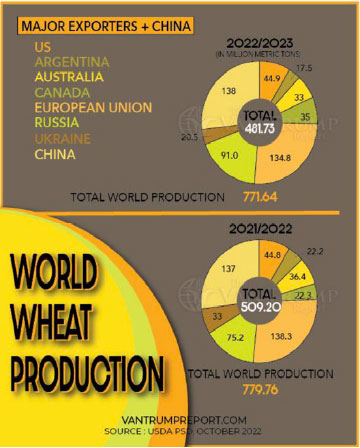

Estando abierto el corredor habilitado para salida de cereal de Ucrania, al menos podemos tener físicos que van llegando a puertos peninsulares con precios altos, eso sí. Niveles estos días de 368/370 €/tm salida almacén.

Estando abierto el corredor habilitado para salida de cereal de Ucrania, al menos podemos tener físicos que van llegando a puertos peninsulares con precios altos, eso sí. Niveles estos días de 368/370 €/tm salida almacén.

Mientras tanto, el cereal nacional está tremendamente retenido en venta. Ha llegado a pedirse a mayor precio destino interior que el propio reemplazo teórico de puerto, sobre todo por el elevado problema logístico que tenemos actualmente de disponibilidad de camiones a un precio competitivo: rutas que se operaban antes de la guerra y subida de costes en 20 €/tm se están pagando a más de 40 € en algunos casos.

Por ello continúa operándose en el interior con mercancía nacional, de lo contrario las posiciones de importación serían aún más voluminosas, lo cual ayudaría para que la próxima tendencia para trigo pueda ser alto bajista.

Por el contrario, tenemos el riesgo de que el corredor pueda bloquearse o incluso no renovarse a partir del 17 noviembre, lo cual provocaría sin duda una subida del mercado de trigo, con el resto de países originadores pidiendo más precio y primas en origen y volviendo a cambiar las rutas logísticas internacionales de aprovisionamiento.

Imagen 1. Producción mundial de trigo. Dos últimas campañas.

![]() En Rusia puede llegar la producción total a los 100 millones de tm, cerca de 50 millones exportables.

En Rusia puede llegar la producción total a los 100 millones de tm, cerca de 50 millones exportables.

![]() El 50 % del stock mundial está en China.

El 50 % del stock mundial está en China.

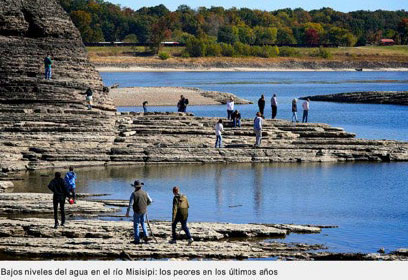

![]() EEUU tiene problemas de caudal en el Misisipi y penaliza la salida física de producto.

EEUU tiene problemas de caudal en el Misisipi y penaliza la salida física de producto.

![]() Argentina, tras clima seco, recorta producción estimada de nuevo a los 15 millones de tm, lo cual penaliza de momento el saldo exportable.

Argentina, tras clima seco, recorta producción estimada de nuevo a los 15 millones de tm, lo cual penaliza de momento el saldo exportable.

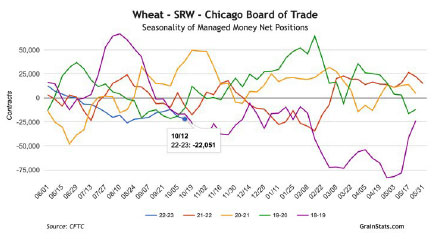

![]() Los fondos de inversión mantienen posiciones cortas en -22.000 contratos, similar al pasado mes.

Los fondos de inversión mantienen posiciones cortas en -22.000 contratos, similar al pasado mes.

Gráfica 4. Posiciones netas de los fondos en trigo Soft Red Winter en Chicago.

El consumo mundial es algo más elevado durante septiembre y octubre tras las subidas de precio del maíz y los altos niveles también de harina de soja, lo cual ha permitido valorar la proteína del trigo en las formulaciones de alimento animal. Ahora, tras las subidas de precio, volverán a reducir ligeramente el consumo.

El ritmo de exportaciones en EEUU está siendo menor de lo previsto por el USDA, lo cual puede llevar en el próximo informe a una mejora ligera en los stocks.

El ritmo de exportaciones en EEUU está siendo menor de lo previsto por el USDA, lo cual puede llevar en el próximo informe a una mejora ligera en los stocks.

Gráfica 5. Evolución precio trigo Chicago.

Gráfica 6. Evolución precio trigo Matif Francia.

La tendencia de precios va a depender en gran medida de que se pueda mantener la salida física de grano de Ucrania a partir de la fecha de renovación del corredor el próximo 17 de noviembre.

Durante el mes de diciembre y enero esperamos una mayor liquidez en el interior peninsular también por parte de los agricultores, una vez terminen las tareas de siembra otoñal junto con los precios altos y unido a la disponibilidad de ventana fiscal para comenzar a operar con año próximo. Serán motivos de peso para que ofrezcan mayor volumen desde el lado de la oferta en los mercados.

Durante el mes de diciembre y enero esperamos una mayor liquidez en el interior peninsular también por parte de los agricultores, una vez terminen las tareas de siembra otoñal junto con los precios altos y unido a la disponibilidad de ventana fiscal para comenzar a operar con año próximo. Serán motivos de peso para que ofrezcan mayor volumen desde el lado de la oferta en los mercados.

Las malas noticias climáticas para maíz hemisferio norte han provocado un recorte de -30 millones de tm en USA y -20 millones en Europa, lo cual ha hecho rebotar las bolsas internacionales.

Las malas noticias climáticas para maíz hemisferio norte han provocado un recorte de -30 millones de tm en USA y -20 millones en Europa, lo cual ha hecho rebotar las bolsas internacionales.

Con un dólar tan fuerte, penaliza mucho el cálculo del precio de reposición. Al menos, la operativa desde Ucrania está permitiendo suplir en parte la carestía de oferta, sobre todo de Europa, para nuestros mercados.

Las posiciones tomadas en puertos peninsulares, con stocks elevados en este momento, permite que los precios spot no hayan ido muy arriba, 340/345 €/tm en estos momentos. Sin embargo, el período enero/ junio de momento está más complicado, por encima en algún caso de los 350 €/tm salida almacén, lo cual ya no es tan atractivo para la toma de decisiones de los compradores.

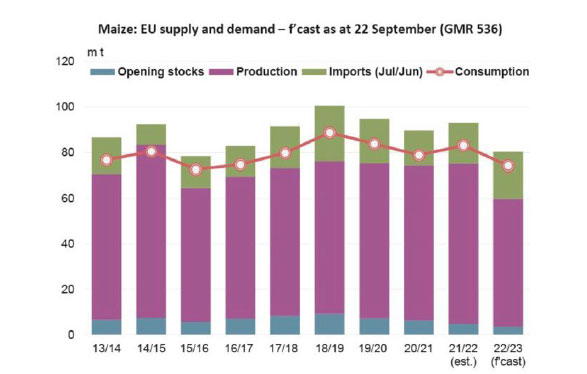

![]() Esperemos se amplíe el acuerdo que permite la salida de grano de Ucrania para continuar al menos con oferta fluida, de lo contrario, dependeremos en España del maíz brasileño, del que cada vez queda menos para operar, y estadounidense, con un dólar que penaliza mucho. En Europa tenemos la menor disponibilidad desde 2015.

Esperemos se amplíe el acuerdo que permite la salida de grano de Ucrania para continuar al menos con oferta fluida, de lo contrario, dependeremos en España del maíz brasileño, del que cada vez queda menos para operar, y estadounidense, con un dólar que penaliza mucho. En Europa tenemos la menor disponibilidad desde 2015.

Gráfica 7. Balance gráfico del maíz en Europa evolución 10 años.

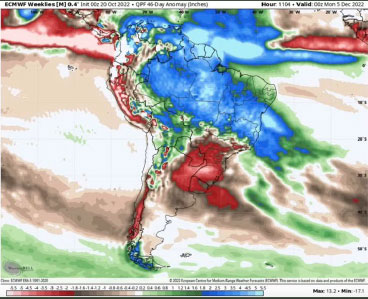

![]() Ahora estamos especialmente pendientes del desarrollo de las siembras en Sudamérica, las cuales avanzan con rapidez, tanto la primera cosecha brasileña como la de Argentina, con las complicaciones climatológicas por medio.

Ahora estamos especialmente pendientes del desarrollo de las siembras en Sudamérica, las cuales avanzan con rapidez, tanto la primera cosecha brasileña como la de Argentina, con las complicaciones climatológicas por medio.

![]() Por un lado, algunas zonas en Brasil están con exceso de lluvias mientras que en Argentina se encuentran con un clima seco provocado por la Niña, que puede continuar reduciendo las estimaciones como en el caso comentado para el trigo.

Por un lado, algunas zonas en Brasil están con exceso de lluvias mientras que en Argentina se encuentran con un clima seco provocado por la Niña, que puede continuar reduciendo las estimaciones como en el caso comentado para el trigo.

Mapas 1 y 2. Situación de siembra en Argentina y pronóstico de clima en Sudamérica.

En definitiva, un balance que recorta todos los ítems, tanto producción como volumen de comercio y el consumo en menor medida, lo cual tensionaría el stock final como vemos en el cuadro siguiente:

Tabla 1. Balance maíz mundial. International Grains Council.

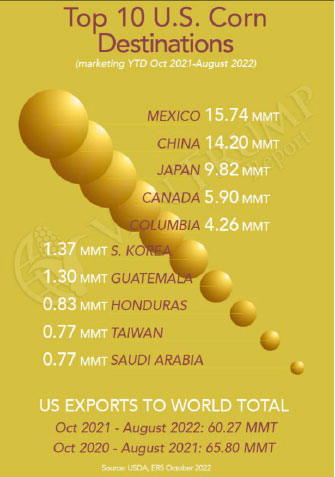

En cuanto al consumo mundial hay que comentar que China mantiene un bajo ritmo de importaciones y las salidas de EEUU están por debajo de la media proyectada por el USDA, por lo que habrá próximas correcciones en los stocks. Para trigo, el bajo nivel de agua del río Misisipi no está ayudando a que el ritmo de salidas sea normal.

En cuanto al consumo mundial hay que comentar que China mantiene un bajo ritmo de importaciones y las salidas de EEUU están por debajo de la media proyectada por el USDA, por lo que habrá próximas correcciones en los stocks. Para trigo, el bajo nivel de agua del río Misisipi no está ayudando a que el ritmo de salidas sea normal.

Imagen 2. Principales destinos del maíz USA.

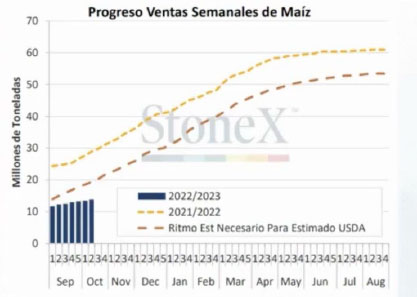

Gráfica 8. Ventas semanales de maíz USA.

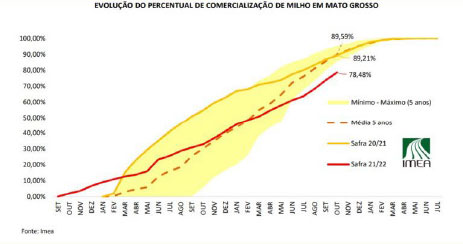

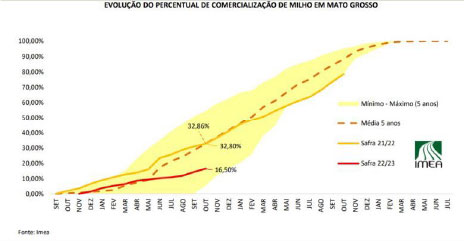

También por debajo del ritmo de ventas habitual en Brasil, en concreto en el estado de Mato Groso, como vemos tanto en ventas de la campaña 21/22 como la 22/23.

Gráficas 9 y 10. Proyección ventas maíz Brasil Mato Groso. Cosecha 21/22 78% y cosecha 22/23 16,5%.

Técnicamente continúa buscando la barrera de los 700 centavos, si la rompe podría mantener la tendencia alcista. Buscando objetivo de 725/730 centavos.

Gráfica 11. Evolución precio de los futuros de maíz en Chicago.

Los precios de maíz en paridad continuamente con la disponibilidad de puertos peninsulares, en 338/342 €/tm salida almacén y cerca de los 350 €/tm para el período enero/mayo 2023. De momento puede continuar subiendo ligeramente.

Los precios de maíz en paridad continuamente con la disponibilidad de puertos peninsulares, en 338/342 €/tm salida almacén y cerca de los 350 €/tm para el período enero/mayo 2023. De momento puede continuar subiendo ligeramente.

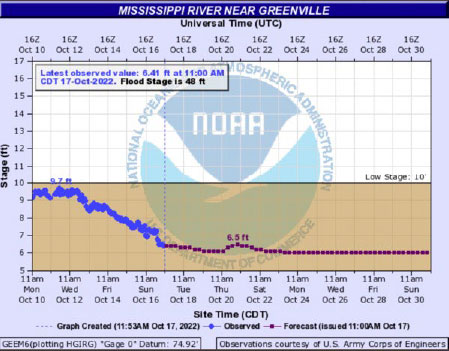

Tenemos el mismo problema logístico debido al caudal del río Misisipi. Las cifras del USDA muestran que alrededor de dos tercios de las exportaciones de granos por mar de EEUU partieron el pasado año del Golfo de México, la mayoría de las veces después de ser enviadas en barcazas río Misisipi abajo.

Tenemos el mismo problema logístico debido al caudal del río Misisipi. Las cifras del USDA muestran que alrededor de dos tercios de las exportaciones de granos por mar de EEUU partieron el pasado año del Golfo de México, la mayoría de las veces después de ser enviadas en barcazas río Misisipi abajo.

En algunos sitios se han alcanzado niveles mínimos de todos los tiempos.

Gráfica 12. Evolución del nivel de agua del río Misisipi.

Una barcaza puede transportar el volumen equivalente a 15 vagones de tren o 60 camiones. El maíz y las habas de soja son los granos especialmente más afectados. Las primas en origen para ambos productos están siendo muy altas.

En cuanto a la demanda, mencionar las recientes operaciones realizadas por China de compra de habas que también están teniendo impacto también en la configuración del precio.

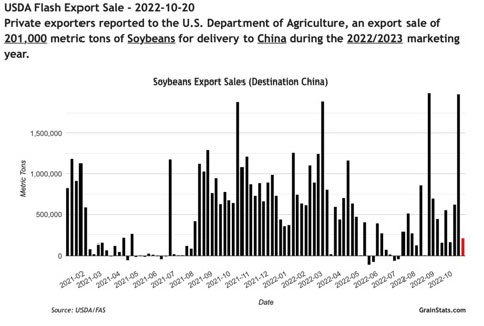

Gráfica 13. Seguimiento del volumen semanal de exportaciones de habas norteamericanas con destino China.

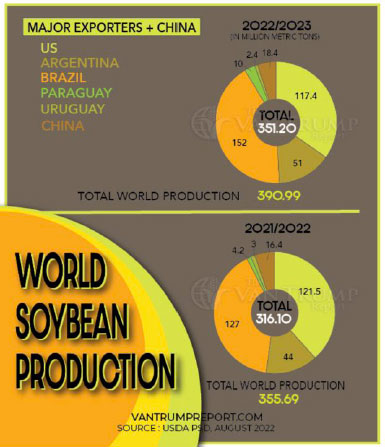

El volumen de producción comprometido en el corto plazo con la revisión a la baja de EEUU y con buenas expectativas en Sudamérica que quizá tengan que ser revisadas en próximos informes del USDA debido al clima adverso que continúan soportando.

Imagen 3. Evolución de producción soja principales países productores.

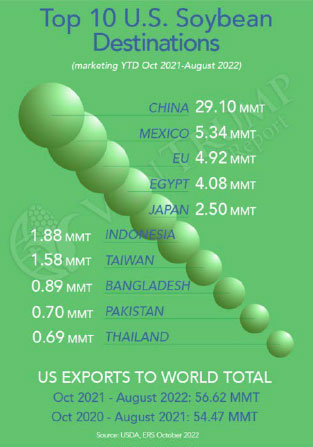

Imagen 4. Principales destinos de las habas de soja de EEUU.

Lo que estamos viendo en las últimas dos semanas es mayor tensión para la harina de soja en las cotizaciones de Chicago y en los físicos en la península, con la merma de cosecha argentina unido a la situación portuaria en Tarragona, que provoca desvíos por parte de los fabricantes a cargar harina de soja a puertos como Bilbao, Valencia y Cartagena, que a su vez desplazan otros clientes a cargar a A Coruña o Huelva inclusive.

Lo que estamos viendo en las últimas dos semanas es mayor tensión para la harina de soja en las cotizaciones de Chicago y en los físicos en la península, con la merma de cosecha argentina unido a la situación portuaria en Tarragona, que provoca desvíos por parte de los fabricantes a cargar harina de soja a puertos como Bilbao, Valencia y Cartagena, que a su vez desplazan otros clientes a cargar a A Coruña o Huelva inclusive.

Por ello, las primas también en la península se elevan cerca de los 90 €/tm para los disponibles.

Por ello, las primas también en la península se elevan cerca de los 90 €/tm para los disponibles.

Las coberturas de 2022 realizadas a finales de 2021 a niveles inferiores a 400 € de harinas en puerto por parte de la fabricación irán terminando hacia final de año. El problema es que para las posiciones abiertas para 2023 el precio por tramos puede estar ahora en 550 €/tm para enero-marzo y en 514 €/tm para todo el año. En cualquier caso, sensiblemente más alto que 2022 y con un fuerte impacto lógico en el precio de la alimentación y en especial más dependientes.

El principal conflicto al que nos enfrentamos es la permanente subasta por parte de los transportistas de las rutas de mercancías. Se está pidiendo casi el doble de precio por algunos transportes que en escenario previo a las subidas de costes y primeras huelgas soportadas.

El principal conflicto al que nos enfrentamos es la permanente subasta por parte de los transportistas de las rutas de mercancías. Se está pidiendo casi el doble de precio por algunos transportes que en escenario previo a las subidas de costes y primeras huelgas soportadas.

![]() En este momento, la rentabilidad de los transportistas es elevada incluso, algunos de ellos, dejarían de realizar servicios para evitar costes adicionales por el sistema de módulos establecido, lo cual empeoraría la situación.

En este momento, la rentabilidad de los transportistas es elevada incluso, algunos de ellos, dejarían de realizar servicios para evitar costes adicionales por el sistema de módulos establecido, lo cual empeoraría la situación.

Además, otro tema tremendamente importante que está teniendo su efecto en los costes globales es el coste energético de todas las industrias.

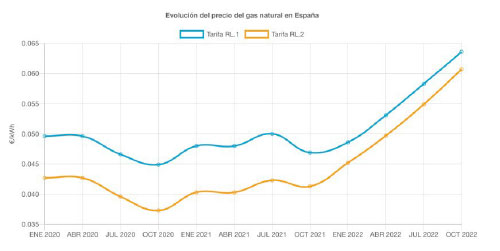

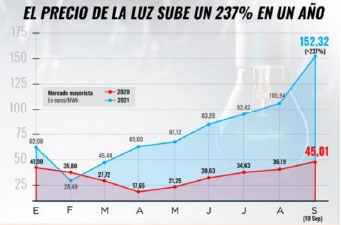

El gas natural arrancó enero en el mercado organizado ibérico en una media de 27,08 €/MW hora y la media del mes de septiembre se situó en torno a 65,2 €/MW hora. Un incremento del 140 %.

El precio de la electricidad ha pasado de registrar un valor de 60,17 €/MW hora en enero, a los 156,14 €/MW hora de septiembre, en este caso un 160 % mayor con respecto a comienzo de año.

Gráfica 14 y 15. Evolución del precio del gas y la luz en España en un año.

En nuestro sector acumulamos sobrecostes por varios conceptos, que aún no ha sido posible repercutir en su totalidad en los precios de los productos.

Correctores y Aditivos (primeros problemas logísticos desde China), Costes de Granos y Coproductos, Aceites y Grasas, Minerales, Costes de Transporte, nos quedan aún por soportar subidas salariales y carestía de algunos coproductos de la industria alimentaria con costes por repercutir.

El coste de las maquilas de producción de piensos ha subido ya en los primeros 6 meses de 2022 entre 3-4 €/tm en concepto de Gas y otros 7/8 €/tm por energía eléctrica.

Suscríbete ahora a la revista técnica de nutrición animal

AUTORES

Ácidos grasos volátiles de cadena ramificada en formulación dinámica

Jose Luis Ruiz Castillo

El cobre en la dieta de gallinas ponedoras

Vinício dos Santos Cardoso

Informe materias primas ASFAC

ASFAC

Efecto del nuevo complejo zinc(II)-betaína sobre la digestibilidad en lechones

Susanne Rothstein

Lechería de alta producción y sostenibilidad ¿Sólo para sistemas pastoriles?

José Luis Repetto

Carbohidratos para gatos: ¿alternativa energética o enemigo silencioso? Parte I

Ada E. Lugo

Interacciones minerales y digestibilidad del calcio en pollos de engorde

Kyle Venter

El papel de la fibra en las dietas de aves

José Ignacio Barragán

Tratamiento con ácido propiónico en la calidad microbiana de la paja

Un día en la vida del fósforo en el cerdo – Parte II

Rafael Durán Giménez-Rico

Optimizando el desempeño en situaciones de estrés

Horta Felipe

Suplementación con hidroxitirosol en la cerda ibérica

Álvaro Fernández de Juan

Estrés térmico: el enemigo silencioso de la producción animal

Vasudha Kuncham

Fuentes de Calcio

Alba Cerisuelo

Cambio climático y contaminación por micotoxinas en piensos para animales

Rui A. Gonçalves